Факторинг уводит клиентов в онлайн

Как цифровые технологии преображают сектор специального кредитования под поставки продукции с отсроченной оплатой.

Еще два года назад на страницах «Профиля» (№ 46 от 8 декабря 2014 г.) кипели нешуточные страсти – участники российского рынка факторинга спорили о том, что такое настоящий электронный факторинг. Сегодня спор окончен. Факторы договорились о терминах и готовы полностью отказаться от бумажного документооборота. Но произойдет это не раньше, чем обмен первичной бухгалтерской документацией в электронном формате станет обязательным для всех участников торговых отношений.

«Десять лет назад факт обмена информацией через email был уже достаточен для того, чтобы назвать продукт «электронным», – вспоминает Виктор Вернов, генеральный директор и председатель правления компании «Открытие Факторинг». – Последние два-три года под электронным факторингом в основном понималось взаимодействие между клиентом и фактором с использованием электронной подписи. Сейчас основные участники рынка придерживаются концепции «трехстороннего ЭДО», то есть безбумажного документооборота в единой среде между клиентом, дебитором и фактором».

Трехсторонний электронный факторинг стал реальностью благодаря тому, что поставщики и покупатели начали обмениваться актами ТОРГ‑12 и счетами-фактурами в электронном формате через провайдера юридически значимого электронного документооборота (ЭДО).

«Это дало нам возможность отказаться от бумажных документов – отгрузочных, подтверждающих уступаемое денежное требование, сопровождающих исполнение договора, – объясняет вице-президент и управляющий директор по факторингу Промсвязьбанка Александр Карелин. – Например, в 2015 году Промсвязьбанк обработал более десяти миллионов сопроводительных документов».

«Электронный факторинг в нашей версии не требует от клиента подписывать, сканировать, присылать какие-либо документы в процессе работы с банком, – говорит заместитель председателя правления Металлинвестбанка Михаил Окунев. – Все, что нужно (для получения финансирования. – «Профиль»), – это нажать две кнопки в системе «фактор–клиент».

Цифровое преимущество

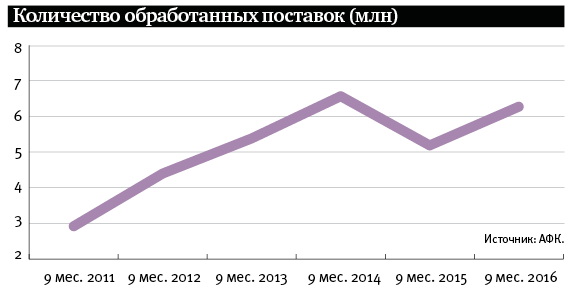

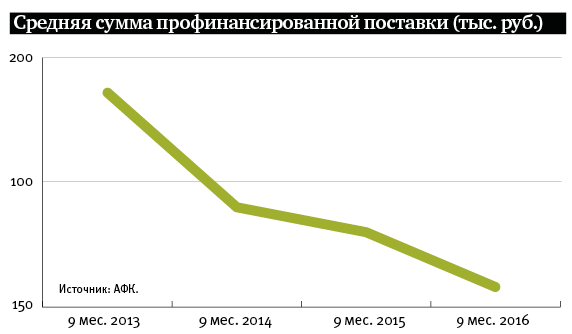

По данным Ассоциации факторинговых компаний (АФК), за девять месяцев 2016 года на факторинг было передано более 6,2 миллиона поставок, что на 19% больше, чем в прошлом году. Динамика уступленных поставок превышает темпы роста рынка (+11%), при этом средняя стоимость одной профинансированной поставки стабильно снижается (см. график).

«Что такое одна торговая операция? – описывает процесс Александр Карелин. – Это счет-фактура, товарная накладная, акты сверки, уведомления, извещения. Эти документы нужно отправить и принять – требуется курьер. Затем обработать – проверить подписи, печати, сверить с доверенностью. Следом необходимо зарегистрировать документы в системе учета. Более того, их нужно хранить в течение пяти лет и предоставлять по требованию налоговых или правоохранительных органов. И так по каждой поставке».

«Раньше нам приходилось арендовать складское помещение для хранения первичной документации, и все равно случаи потери документов либо путаницы с ними невозможно было исключить», – добавляет Виктор Вернов.

По словам генерального директора ВТБ Факторинг Антона Мусатова, наряду со снижением затрат преимущество электронного факторинга – верификация 100% поставок: «Документы, полученные через электронные каналы и заверенные электронно-цифровой подписью, для факторинговой компании являются определенной гарантией подлинности. Поэтому увеличивается скорость принятия решения о финансировании, что позволяет компании в разы ускорить оборачиваемость и повысить эффективность использования оборотного капитала. За счет снижения рисков стоимость финансирования также может снижаться».

«Клиент может находиться как угодно далеко территориально от фактора и дебитора – все передаваемые им электронные документы юридически значимы и имеют такой же статус, как и бумажные, скрепленные печатями и подписями», – дополняет руководитель отдела факторинга МФО «Симпл-Финанс» Сергей Авдюхин.

Помимо клиентов как непосредственных участников договора факторинга электронное взаимодействие затрагивает и покупателей-дебиторов. «Поскольку весь факторинг строится на данных дебитора, это страхует и фактора, и дебитора от попадания в обработку «несуществующих» поставок, дает полную безопасность», – утверждает Михаил Окунев.

По мнению Виктора Вернова, благодаря электронному факторингу дебитор имеет полную информацию о получении финансирования его поставщиками, может отслеживать, какие поставки были переданы на факторинговое обслуживание, а какие нет, что позволяет всегда иметь перед глазами объективную картину по взаиморасчетам с каждым из поставщиков.

Кроме экономии времени и ресурсов на обработку и хранение бумажных документов, электронный факторинг помогает дебитору выполнять требования законодательства, например, Закона о торговле (381‑ФЗ), если в качестве дебитора выступает торговая сеть. По словам Сергея Авдюхина, с помощью факторинга торговые сети не только корректируют сроки оплаты, но и предоставляют факторам платные услуги по верификации поставок.

Запутались в сетях

Когда в январе 2011 года крупнейшая на тот момент торговая сеть X5 Retail Group заявила о планах создания дочерней факторинговой компании для расчетов с поставщиками и даже получила моральную поддержку ФАС России, участники рынка приготовились к жесткой конкуренции.

Однако инициатива ограничилась расширением коммерческого сотрудничества ритейлера с действующими факторами и запуском летом 2016 года проекта FactorPlat – разработанной по заказу X5 Retail Group электронной площадки по верификации дебиторской задолженности поставщиков.

В пятилетнем промежутке между этими событиями «высшим пилотажем» считалось создание электронной факторинговой биржи, где любой поставщик мог «в один клик» получить финансирование от любого фактора в обмен на дебиторскую задолженность подключенного к площадке покупателя. Однако ни один из «биржевых» проектов не был реализован.

«Трехсторонний электронный факторинг и биржа дебиторской задолженности – это инструменты, решающие разные задачи, – говорит Дарья Николаевская, директор дирекции инновационного развития факторинговой компании НФК. – Биржа нужна поставщику для превращения актива в деньги по привлекательной цене, мнение и интерес дебитора не учитываются. К тому же на бирже отсутствует важный элемент факторинга – периодичность: никто не обязывает поставщика, выставившего на торги «дебиторку» сегодня, делать то же завтра. Нужно учитывать и повышенный спрос на высоконадежных дебиторов. В наших реалиях к таковым относятся федеральные торговые сети, которые раньше не хотели работать по факторингу. Сегодня же ситуация изменилась, поэтому поставщикам проще обратиться за финансированием к конкретному фактору, чем выходить на электронные торги».

«На биржевой площадке фактор теряет доходность по сделкам, но приобретает возможность всегда купить устраивающие по риску и ликвидности денежные требования», – оппонирует Сергей Авдюхин.

По мнению Михаила Окунева, решение для факторинга не должно менять бизнес-процессы на стороне дебитора, поэтому любая электронная площадка – это не более чем вспомогательное решение, интегрированное с ERP-системой дебитора: «80% поставок никак не затрагиваются факторингом даже в торговых сетях, где он активно поддерживается», – замечает эксперт.

Кроме того, по мнению начальника управления факторинга МКБ Кирилла Покровского, «биржа» создает значительные операционные риски для дебитора и фактора, и рынок к ней не готов.

«Факторинговый маркетплэйс – это следующий шаг после формирования рынка электронного факторинга, – прогнозирует Александр Карелин. – Ликвидная и подтвержденная дебиторская задолженность крупных компаний может котироваться так же как долги «голубых фишек».

«Основа стратегии «Открытие Факторинг» – обслуживание клиентов происходит в режиме онлайн от момента получения заявки через сайт и до выдачи финансирования. С учетом нашей ориентированности на предоставление сервисов для малого и среднего бизнеса старались создать систему, которая сделает получение финансирования по удобству сравнимым с привычными для обычного человека онлайн-сервисами, доступными на смартфоне. Наша система онлайн-факторинга представляет собой собственную разработку, которая совместима с большинством EDI систем. Ключевое преимущество – модульная структура и отсутствие необходимости сложных, дорогостоящих интеграций как на стороне клиентов, так и на стороне дебиторов. Начать работать с нами максимально просто и быстро. Сейчас от момента подачи заявки на финансирование до момента получения средств на счет проходит от 1 до 3 дней. Текущее финансирование по действующим клиентам выплачивается в течение часа. По нашим ощущениям, это один из лучших показателей на рынке, и опросы клиентов по удовлетворенности нашими услугами подтверждают это».

«Основа стратегии «Открытие Факторинг» – обслуживание клиентов происходит в режиме онлайн от момента получения заявки через сайт и до выдачи финансирования. С учетом нашей ориентированности на предоставление сервисов для малого и среднего бизнеса старались создать систему, которая сделает получение финансирования по удобству сравнимым с привычными для обычного человека онлайн-сервисами, доступными на смартфоне. Наша система онлайн-факторинга представляет собой собственную разработку, которая совместима с большинством EDI систем. Ключевое преимущество – модульная структура и отсутствие необходимости сложных, дорогостоящих интеграций как на стороне клиентов, так и на стороне дебиторов. Начать работать с нами максимально просто и быстро. Сейчас от момента подачи заявки на финансирование до момента получения средств на счет проходит от 1 до 3 дней. Текущее финансирование по действующим клиентам выплачивается в течение часа. По нашим ощущениям, это один из лучших показателей на рынке, и опросы клиентов по удовлетворенности нашими услугами подтверждают это».По заказу ФНС

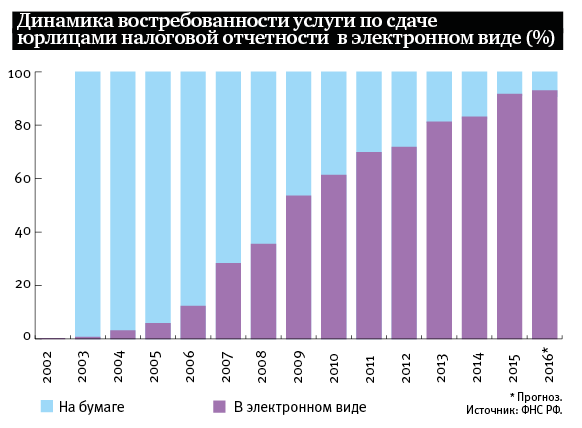

Внедрение электронного документооборота в сегменте b2b происходит под воздействием изменений законодательства, инициаторами которых выступает государство. Первенство в ЭДО принадлежит налоговым органам: в 2016 году налоговую отчетность в ФНС России в электронном виде будут направлять 93% российских компаний (см. график), в 2017 году электронный счет-фактуру и ТОРГ‑12 заменит универсальный передаточный документ (УПД), а в течение ближайших 5–7 лет налоговики планируют перевести несколько миллиардов торговых транзакций в онлайн-режим с автоматическим расчетом и уплатой налогов.

«В процессе внедрения ЭДО фактор является «ведомым», поскольку работает с уже сформированными документами, например, выплачивает финансирование по факту предоставления клиентом товарно-транспортной накладной, – отмечает Кирилл Покровский. – Если накладная изначально существовала исключительно в бумажном виде, то далеко не всегда удается убедить всех участников сделки перевести ее в электронный формат».

«Факторинг – это лишь малая часть большого мира оформления поставок, и там идут тектонические сдвиги в сторону электронного оформления всего, – говорит Михаил Окунев. – Факторинг станет целиком электронным в тот же момент, когда все поставки можно будет оформить только электронными документами».

Именно поэтому, полагает Кирилл Покровский, отдельно регулировать электронный документооборот по факторингу не имеет смысла – он не отличается от документооборота при обычных хозяйственных операциях.

По словам Александра Карелина, сейчас рынок факторинга активно обсуждает предстоящий отказ налоговой службы от счетов‑фактур в пользу универсальных передаточных документов (УПД), который предусматривает присоединение двух квалифицированных электронных подписей поставщика и покупателя.

«УПД для факторинга – идеальный документ, а для электронного факторинга это просто «панацея», – считает Карелин. «Тот факт, что государство стимулирует предприятия переходить на юридически значимый электронный документооборот, только приближает тот день, когда мы полностью откажемся от бумаг», – подтверждает Дарья Николаевская.

Споры о будущем

«Если сохранится желание государства и участников торговли оформлять взаимоотношения без бумаги, то электронный факторинг станет через 5 лет единственной формой факторинга», – говорит Михаил Окунев. С ним солидарен Сергей Авдюхин: «В ближайшие три года весь факторинг станет полностью электронным».

Александр Карелин полагает, что 2017–2018 годы станут переломными для ЭДО и безбумажного факторинга в России, а Дарья Николаевская отмечает, что уже сейчас «решено большинство вопросов, ограничивавших развитие ЭДО в целом и электронного факторинга в частности».

Возглавляющий компанию – лидера рынка факторинга Антон Мусатов более осторожен в прогнозах: «На рынке факторинга электронный документооборот еще не получил должного распространения. Во многом это связано с определенными финансовыми инвестициями, которые требуются для его внедрения, и отсутствием сложившейся культуры его использования».

Подписывайтесь на PROFILE.RU в Яндекс.Новости или в Яндекс.Дзен. Все важные новости — в telegram-канале «Профиль».