Долговая яма для губернаторов

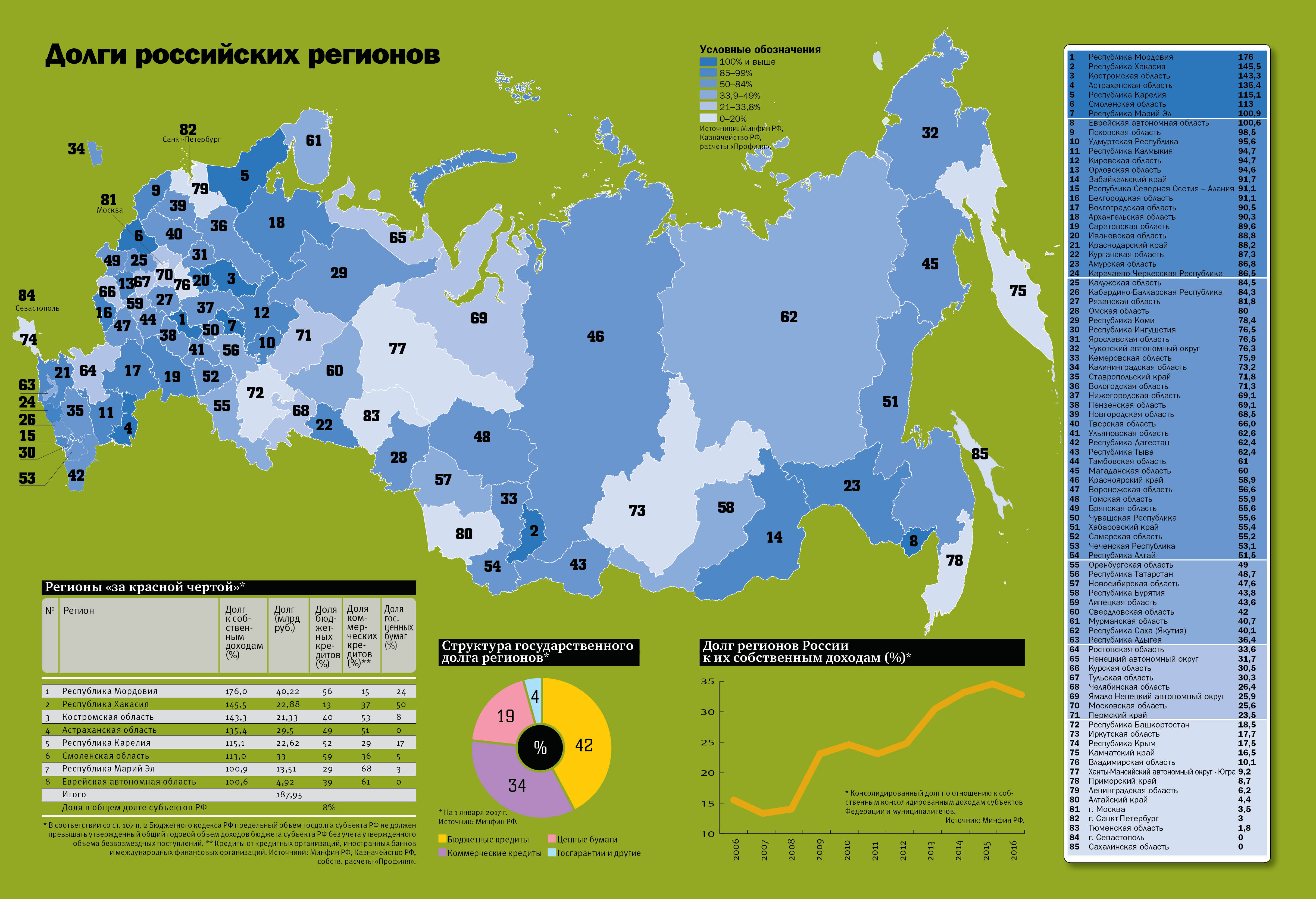

Рейтинг российских регионов по долгам. Объем долга субъектов федерации в России пока сравнительно невелик, однако на начало текущего года уже треть регионов попадают в зону долговой неустойчивости, а десятая часть из них – нарушает нормативы долга, установленные законом.

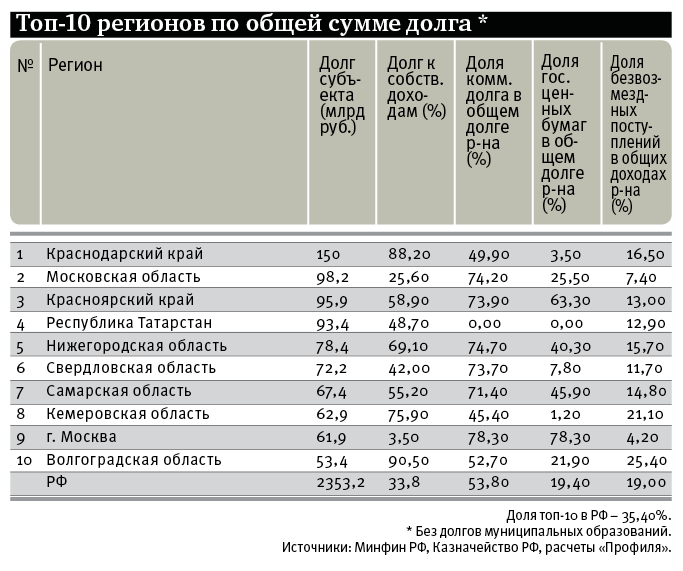

Долг субъектов Федерации в России на 1 января 2017 года составил 2,35 трлн руб. Долг муниципалитетов – 0,36 трлн. Это совсем немного для большой российской экономики: в сумме около 3,2% ВВП страны. Для сравнения: федеральный государственный долг РФ на начало 2017-го составлял вчетверо больше – около 10,4 трлн руб. (внутренний и внешний).

Но если сравнивать с собственными доходами регионов, то нагрузка долга на регионы кажется существенной – она составляет около трети их собственных доходов. Это значительная, пусть и не критическая величина.

Однако 42% этого долга составляет нерыночный долг регионов перед Российской Федерацией (ставка процента по нему – 0,1% в год, сравните с коммерческими ставками – выше 10%). Понятно, что при таких процентах доля расходов на обслуживание долга в среднем в бюджетах субъектов занимает очень небольшие величины (2,3% в среднем на 1 января 2016 года).

Долг регионов заметно растет последние 10 лет. Во время предыдущего кризиса (2008–2009 годов) он скакнул с 15% к собственным доходам регионов до 25%. Нынешний увеличил его до 32,8% в 2016 году.

В последние годы проводится политика постепенного замещения коммерческих кредитов бюджетными. Доля коммерческих кредитов в госдолге субъектов сократилась с 66% в 2013‑м до 54% в 2016‑м. Но очевидно, что осуществляет это замещение Минфин РФ неохотно и медленно, совершенно не горя желанием брать на себя долги регионов. Хотя иногда это кажется Минфину предпочтительнее, чем предоставлять регионам дополнительные безвозвратные субсидии. Кроме того, есть и чисто политические выгоды такой стратегии – повышается зависимость регионов от правительства и Кремля, что важно в предвыборный период.

Финансовое ведомство всячески подчеркивает, что процесс замещения коммерческих кредитов бюджетными – это временная антикризисная мера. В 2016 году за первые 11 месяцев Минфин предоставил регионам межбюджетных кредитов на 305 млрд руб. (с учетом погашения – 185 млрд руб.). Это почти 8% долга регионов – в общем, немало. На 2017–2018 годы в законе о бюджете запланировано предоставление их в размере 200 млрд руб. (эта сумма была «выбита» в ходе торга в Совете Федерации, первоначально предполагались вдвое меньшие цифры), а в 2019-м – 50 млрд руб. Процесс замещения замедляется.

Доля ценных бумаг в долге регионов последние два года остается неизменной – 19% (2013 год – 26%). Руководство субъектов Федерации явно оказалось не в состоянии выполнить рекомендацию Владимира Путина о предпочтительности использования облигационных механизмов привлечения средств перед кредитами банков. На начало 2017 года 44 региона (более половины) не имели долга в ценных бумагах. По данным Минфина, в 2016 году привлечение банковских кредитов планировали 74 субъекта Федерации, а эмиссию облигаций – только 27 (фактически осуществили ее 22 региона). При этом основной инструмент размещения облигаций регионов на рынке – не аукционы, а «букбилдинг» (формирование книги заявок, фактически аукцион наоборот, с понижением ставки). В практике выпуска облигаций РФ на внутреннем рынке используется почти только аукцион. Это демонстрирует явный недостаток спроса на региональные облигации.

«За чертой»

8 регионов – почти каждый десятый – уже оказались штрафниками, нарушающими Бюджетный кодекс РФ. Он запрещает регионам заимствования выше уровня их собственных доходов (для высокодотационных регионов – 50% собственных доходов). Список этих 8 регионов приведен на карте).

Впрочем, ограничения Бюджетного кодекса на практике весьма «мягкие». До 1 января 2018 года сумма бюджетной задолженности не учитывается в предельном размере госдолга субъекта, как и сумма привлекаемых в текущем году бюджетных кредитов. С учетом этого в «штрафниках» из 8 оказывается только один регион – Республика Хакасия с ее большой долей коммерческих кредитов. А лидер – Мордовия – спускается с заоблачных 176% до приемлемых 77%. Да и наказания за нарушение установленных Кодексом пределов госдолга субъектов не предусмотрены. Впрочем, у Минфина, конечно, вполне достаточно рычагов, чтобы «призвать к порядку» особо выдающихся.

Но большого желания пользоваться ими нет. Например, финансовое ведомство ничего не смогло или не захотело противопоставить мощной программе заимствований Мордовии: за последние 3 года она нарастила свой долг более чем в 1,5 раза, в том числе и за счет бюджетных кредитов. Похоже, никто в стране особенно не озабочен ситуацией, включая саму Мордовию. А что ей беспокоиться? Несмотря на рекордный долг, расходы на его обслуживание в бюджете 2017 года занимают скромные 2,4% – практически на уровне среднерегиональных по России.

Беспокоится только международное рейтинговое агентство Fitch, которое в феврале 2016 года присвоило, а в августе подтвердило долгосрочный рейтинг Мордовии на уровне B+, прогноз стабильный. По его классификации это высокорискованный спекулятивный рейтинг: «на данный момент финансовые обязательства выполняются, однако способность продолжать платежи является уязвимой в случае ухудшения бизнес-среды или экономических условий». Для сравнения: рейтинг России, по версии Fitch, составляет BBB- (степень надежности ниже средней).

Fitch прокомментировало свое решение по Мордовии в августе так: «волатильные операционные показатели республики и высокий прямой риск, обусловленный значительными капитальными расходами, что сглаживается за счет получения долгосрочных кредитов из федерального бюджета под низкую процентную ставку». И пригрозило республике снижением рейтинга, если «прямой риск» (отношение долга к собственным доходам) превысит 140%. Как видим, превысило, и значительно. Пока Fitch никак не отреагировал на это.

Упоминавшаяся выше «проштрафившаяся» даже по нынешним мягким требованиям Бюджетного кодекса Республика Хакасия с высоким коммерческим долгом оценивается тем же Fitch более благосклонно: ее рейтинг выше, ВВ‑, прогноз стабильный. «Приемлемый операционный баланс Хакасии, который тем не менее остается недостаточным для покрытия возросших процентных платежей ввиду высокого прямого риска, накопленного в результате существенного дефицита бюджета», – пишут аналитики агентства.

А что Минфин? В недавно опубликованных «Основных направлениях долговой политики…» он признает нарушения у 8 регионов и то, что в 2017 году еще несколько регионов перейдут «черту». Но средний уровень долговой нагрузки субъектов оценивает как «приемлемый», так как он «не несет существенных рисков долгового кризиса».

«Красная зона»

Бюджетным кодексом РФ определены два критерия долговой устойчивости субъектов:

– долг к собственным доходам,

– расходы на обслуживание долга к общим расходам бюджета*.

По второму критерию у регионов все в порядке – из-за высокой доли межбюджетных кредитов в долге с почти нулевым процентом. Но вот по первому критерию есть очевидные проблемы.

Минфин считает имеющими «низкую долговую устойчивость» регионы, у которых отношение долга к собственным доходам свыше 85% (для высокодотационных субъектов – свыше 45%). В список попадают 24 региона по первому критерию (8 «за чертой» и 16 «у черты»). По второму критерию под него могут подойти 3–4 десятка регионов**, из которых не больше десятка имеют соотношение долга к своим доходам ниже 45%.

Таким образом, более трети российских регионов попадают в графу «низкая долговая устойчивость», а десятая часть – откровенно находятся за чертой долгового риска.

Сам список регионов «красной зоны» выглядит очень разнообразно: там и национальные республики, и среднерусские области. Во главе регионов стоят (стояли во время набора долга) как провластные «назначенцы», так и бывшие коммунисты или вполне либеральные губернаторы. Но вот кого там практически нет, так это ни регионов‑доноров (они достаточно зарабатывают, чтобы мало занимать), ни регионов‑дотационников (у них слишком малы собственные доходы, чтобы много занимать).

«Норма»

Официально Минфин РФ рекомендует поддерживать отношение долга к собственным доходам не более 50% (высокодотационным регионам – не более 25%). А долю расходов на обслуживание долга в общих расходах – не более 5%***.

В зону, рекомендованную Минфином, попадает до 27 субъектов (с учетом дотационности).

2 региона не имеют госдолга вообще – это «донорская» Сахалинская область, хорошо зарабатывающая последнее десятилетие на нефтяных проектах СРП, и «дотационник» г. Севастополь, который имеет больше поступлений из федерального бюджета, чем собственных доходов, и, видимо, не успел набрать за последние 3 года кредитов. А вот Республика Крым успела: ее долг составляет 5,4 млрд руб. (17,5% собственных доходов).

9 регионов страны имеют госдолг ниже 10% собственных доходов – в основном это богатые субъекты с высокими налоговыми доходами. Странно в этом списке выглядит Алтайский край с дотационностью 66%, он явно отстал от других регионов со своими заимствованиями. Но, согласно принятому им трехлетнему бюджету, край начинает активно занимать и уже в текущем году покинет эту группу (т. е. наберет долг).

Здесь же, в «норме», находятся почти все регионы-«доноры»**** – Москва, Санкт-Петербург, нефтегазовые ХМАО, ЯНАО, НАО, а также Татарстан и другие. Долг этих регионов имеет одну выраженную особенность – это в основном государственные ценные бумаги. Так, в ХМАО их доля составила 87% общего долга региона, в Москве – 78%, в Красноярском крае – 63%. Оставшаяся часть долга – межбюджетные кредиты, в банках эти регионы занимают мало (слишком дорого, облигации дешевле). Их кредитные рейтинги, как правило, находятся на уровне Российской Федерации или чуть ниже.

А вот регионы–лидеры по уровню дотационности вошли в «середнячки», выше минфиновской «нормы» (с долгом от 50% до 85% к собственным доходам). Это Ингушетия (поступления из федерального бюджета в 7,9 раза превышают собственные доходы), Чечня (5,4 раза), Тыва (4,3 раза) и др. При столь малых собственных доходах даже небольшой долг уже выводит эти регионы на высокий уровень.

Долговой «светофор»

Таким образом, в «зеленой» (внутри минфиновской «нормы») в «красной» (рискованной) зонах оказывается примерно по трети субъектов, а оставшаяся треть – в «желтой».

Средний уровень задолженности регионов не представляет опасности для страны. Даже долговые лидеры сегодня весьма далеки от возможности дефолта. Тем не менее Минфин принял меры к тому, чтобы сдержать дефициты региональных бюджетов, вызывающие их выход на рынок коммерческих займов. Пока для этого не понадобилось ничего особенного. Хватило «моральной» работы с должниками… и давления уровнем дотаций. В 2016 году рост регионального долга практически прекратился, а его структура для регионов улучшилась – увеличилась доля бюджетных кредитов с околонулевым процентом. Даже регионы–долговые лидеры с преддефолтными рейтингами (например, одна буковка «В» у Fitch) пока не сталкиваются с трудностями в осуществлении новых займов. И даже планируют выход на рынок государственных ценных бумаг. Сумма обслуживания долга регионов «красной» зоны некритична для федерального бюджета.

Но что может случиться, если цены на нефть вдруг пойдут вниз, а в федеральном бюджете начнет увеличиваться дефицит? Неустойчивость федеральной ситуации может немедленно перекинуться на региональный уровень. Кроме того, этот год станет последним для подсчета результатов исполнения майских (2012 года) указов президента, по которым основная доля финансирования возлагается именно на регионы. Чем они смогут отчитаться? Проблема региональных долгов пока еще невелика (хоть и растет), но, как говорят, не путь в гору раздражает, а камешек в ботинке…

* БК РФ устанавливает предельное значение этого показателя 15%. Минфин считает критическим рубеж доли расходов на обслуживание в общих собственных расходах св. 8%, но почти все российские регионы, насколько можно судить, пока вне зоны риска.

** Высокодотационными регионами считаются те, в которых безвозмездные поступления из федерального бюджета превышают 40% в объеме собственных доходов консолидированного бюджета субъекта РФ в течение двух из трех последних лет. Точный собственный расчет весьма трудоемок, список высокодотационных регионов официально не публикуется.

*** См. «Рекомендации по проведению субъектами Российской Федерации ответственной заемной/долговой политики» на сайте Минфина.

**** См. список регионов‑«доноров» в «Рейтинге российских регионов», «Профиль» № 47 от 19 декабря 2016 г.

Подписывайтесь на PROFILE.RU в Яндекс.Новости или в Яндекс.Дзен. Все важные новости — в telegram-канале «Профиль».