Как раньше, так и сейчас солнечная энергетика существует за счет прямого и косвенного финансирования со стороны государств. Все эти миллиарды долларов и евро служат основой финансовой стабильности «солнечных» энергокомпаний по всей производственной цепочке – от добычи кремния до установки панелей на крыши домов и закупки энергии. Постепенно государственная поддержка снижается, а к «солнечному» электричеству начинают относиться так же, как к обычному. С ужесточением правил игры «солнечные» компании начинают восприниматься как нормальный бизнес. Но бизнес должен быть эффективным, а с этим у многих из них большие проблемы.

Во второй половине 2015 года ситуация резко изменилась: акционеры начали задавать неприятные вопросы по поводу финансовых результатов работы этих корпораций. Отсутствие адекватных ответов привело к кратному падению цен акций и поставило некоторые лидирующие на рынке компании на грань банкротства. Но даже фактические банкротства означают не смерть компаний, а их «новую жизнь» и не тормозят, а, возможно, наоборот, ускоряют развитие отрасли.

Отстал от прогресса

Первые признаки нынешних проблем появились три года назад. Один изкрупнейших в мире производителей солнечных батарей китайский Suntech Power Holdings стал жертвой китайских же собратьев по бизнесу. Созданный в 2002 году и вышедший на биржу в 2005‑м Suntech с 2007 по 2011 год в четыре раза увеличил производство панелей, став глобальным лидером этого рынка. Столь бурный рост производства, заодно сделавший миллиардером основателя компании Ши Женгронга, произошел в основном за счет государственных кредитов, субсидий и вливаний денег инвесторов. К концу 2000‑х холдинг, включавший множество компаний по всему миру, стал символом успеха новой, «зеленой» энергетики.

Как ни странно, проблемой Suntech стало именно то, что он был одним из пионеров отрасли и рос слишком быстро. Менеджеры компании не могли предположить, что технологии производства солнечных батарей будут развиваться столь быстро, а себестоимость элементов упадет настолько сильно. Заводы Suntech устаревали едва ли не к моменту окончания строительства, а при кратном падении цен на сырье и конечную продукцию за несколько лет невозможно нормально выплачивать кредиты, взятые при «старых» ценах. Например, в 2008 году Suntech подписывал долгосрочные контракты на закупку кремния по цене $400 за килограмм, а всего через 5 лет не связанные такими обязательствами конкуренты покупали его по $16 за килограмм.

Кроме того, в начале 2010‑х европейские правительства начали снижать объемы госфинансирования «зеленой» энергетики, что ударило по спросу на солнечные панели на фоне быстрого роста предложения со стороны множества китайских компаний.

В 2012–2013 гг. Suntech хронически испытывал проблемы с наличными и в марте 2013 года не смог погасить очередной платеж по долгу на $541 млн. В ноябре основные производственные мощности Suntech были проданы с большим дисконтом инвестору – компании Shunfeng International Clean Energy, за которой стоял миллиардер Кин Минь Ченг, создавший капитал на недвижимости. Сегодня очистившийся от долгов Suntech Power стал ключевой частью группы компаний SFCE Кин Минь Ченга, успешно производит солнечные батареи и работает с прибылью. Правда, инвесторам и кредиторам «старого» Suntech от этого не легче.

Слишком щедрый Эдисон

В июле 2015 года компания SunEdison имела капитализацию около $10 млрд и занималась производством и установкой крупных «солнечных парков» – комплексов батарей для промышленных предприятий, супермаркетов и солнечных электростанций. Корпорация в течение нескольких лет скупала американские и иностранные «солнечные» компании, строила десятки собственных проектов каждый год, входила в совместные предприятия с конкурентами и инвестировала в разработку более эффективных батарей. Акции SunEdison с середины 2012-го по середину 2015 года подорожали более чем в 10 раз. Но развитие компании происходило в основном за счет заемных средств: чистый долг на конец III квартала 2015 года превысил $9 млрд при годовой выручке $2–2,5 млрд и хронических убытках в сотни миллионов долларов.

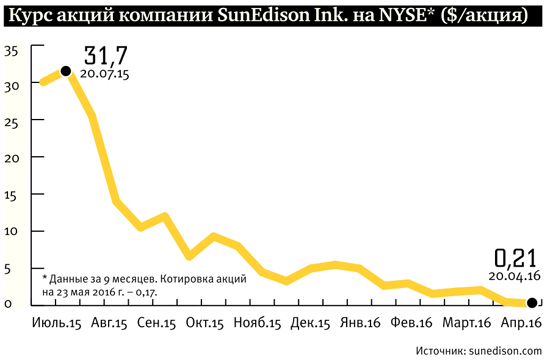

Терпение инвесторов лопнуло, когда менеджмент SunEdison решил выйти на новый рынок – поставки солнечных батарей домохозяйствам. Своих денег не хватало, повышать кредитную нагрузку уже некуда, поэтому была придумана схема по перекачке денег из дочерней компании TerraForm Power. Та должна была купить различных активов у «мамы» на $922 млн. Миноритарные акционеры TerraForm Power торпедировали сделку. А акционеры самой SunEdison начали продавать акции. Учитывая, что рынок «солнечных» акций на тот момент был очевидно перегрет, распродажа быстро превратилась в ликвидацию: в июле акции стоили около $30, а уже в ноябре – менее $3. В мае 2016 года, после падения курса своих акций за 9 месяцев в 150 раз, SunEdison объявила о банкротстве, так как оказалась не в состоянии погашать текущие обязательства.

Кривое зеркало Ivanpah Solar

Проект Ivanpah Solar имеет такие масштабы, что с земли полностью его увидеть невозможно: 173,5 тысячи установок с двумя зеркалами каждая расположены на 1420 гектарах земли в калифорнийской пустыне к юго-западу от Лас-Вегаса. Зеркала концентрируют солнечный свет на вершинах трех башен, раскаляя своеобразные баки с водой, которая создает пар для вращения турбин. За день «баки» на башнях так раскаляются, что какое-то время продолжают производить энергию и в темноте.

Общая стоимость проекта – $2,2 млрд, крупнейшие инвесторы – NRG Energy ($300 млн), Google ($168 млн) и BrightSource Energy, но основные средства на строительство ($1,6 млрд) были выделены банками под гарантии правительства США. За первые 8 месяцев работы Ivanpah Solar произвела лишь четверть от ожидавшейся энергии. В дальнейшем показатели улучшились, но до запланированного уровня станция так и не дошла.

На этапе планирования проекта в 2009–2010 гг. компания подписала соглашение о продаже «солнечной» энергии местной сетевой компании PG&E по цене от $120 до $200 за МВт-ч (в зависимости от времени года и других обстоятельств), в среднем – около $160 за МВт-ч. Для сравнения: обычные солнечные проекты, запущенные в 2015 году, продают энергию в среднем по $57 за МВт-ч, а цена электричества на газовых станциях в Калифорнии – и вовсе $35 за МВт-ч.

PG&E пока выдерживает контрактные обязательства, хотя имеет право начать переговоры по их пересмотру. Но если Ivanpah не выйдет на проектную мощность к середине 2016 года, сетевая компания наверняка потребует снижения цены, что сделает существование проекта совершенно бессмысленным, и он будет закрыт. Даже при нынешних ценах срок окупаемости проекта составляет многие десятилетия, а при втрое-вчетверо более низких он становится безнадежно убыточным. С $1,6 млрд госгарантий уже можно попрощаться в любом случае, но, как ни печально, через несколько лет почти наверняка исчезнет и впечатляющее «зеркальное поле» в пустыне.

Понятно даже детям

Американские компании – не монополисты в провалах «солнечной» энергетики. У Европы есть свой достойный пример – крах испанской корпорации Abengoa. Эта контролируемая семьей Бенхумеа компания с 75‑летней историей занимается солнечной энергетикой еще с середины 1980‑х. Также она вовлечена в производство биотоплива и другие «зеленые» проекты. Несмотря на иностранное происхождение, Abengoa была выбрана лично президентом США Бараком Обамой как образец «правильной» энергетической компании наравне с Solyndra (которая обанкротилась в 2011 году).

17‑летний школьник Пепе Балта из Испании написал 18‑страничное исследование на основе отчетности компании за 2012–2013 гг., в котором сделал вывод, что без срочных и жестких мер компания уже скоро придет к банкротству. Его предсказание сбылось: осенью 2015 года Abengoa начала переговоры по реструктуризации обязательств, которые обычно предшествуют объявлению о банкротстве. В общей сложности на апрель 2016 года компания имела 14,6 млрд евро долгов, большая часть из них – частные деньги банков Banco Popular, Banco Santander и Bankia, а также инвестиционных компаний Centerbridge Partners, D. E. Shaw, Elliott Management и KKR, владеющих облигациями.

Как и в случае с Ivanpah, флагманские солнечные проекты Abengoa в США оказались менее производительными, чем ожидалось, а программа сокращения государственного субсидирования «зеленой» энергетики в Испании, заработавшая в 2014 году, сделала невыгодными и местные солнечные электростанции. Впрочем, на этот раз обошлось без крайних мер. Несколько компаний группы действительно обанкротились, но головная корпорация смогла договориться с кредиторами, которые получат в общей сложности 90% акций Abengoa в обмен на новые кредиты и реструктуризацию старых. К октябрю Abengoa должна оставить у себя активы всего на 5,4 млрд евро и сократить долг до 4,9 млрд евро. Представитель семьи Бенхумеа, много лет возглавлявший бизнес и доведший его до предбанкротного состояния, был вынужден уйти в отставку, а доля семьи в новой компании составит лишь 5%.

Вступая во взрослую жизнь

Солнечная отрасль во всем мире проходит болезненный этап развития – где-то между «отрочеством» и «юностью». Она уже слишком велика, чтобы жить исключительно на деньги «родителей»–государств, но пока недостаточно самостоятельна, чтобы всерьез конкурировать с другими поставщиками энергии. Компаниям, теряющим финансовую стабильность, приходится отказываться от не-оправданных трат на слияния и поглощения и заботиться не только о количестве клиентов и объемах сбыта, но и о прибыли или хотя бы о сокращении убытков. А самые самонадеянные оказываются на грани банкротства и краха всех надежд.