За 9 месяцев 2015 года оборот российского рынка факторинга составил 1,2 трлн рублей, снизившись на 13% по сравнению с аналогичным периодом прошлого года, сообщила Ассоциация факторинговых компаний (АФК). Традиционный «спад третьих кварталов» усугубил отзыв лицензии у «Пробизнесбанка», обеспечивавшего фондированием факторинговую компанию «Лайф». За первое полугодие эта компания профинансировала 1,6 тыс. клиентов на сумму 12 млрд рублей, но в статистике АФК за III квартал ее показателей уже нет. «Лайф Факторинг продолжал работать в июле–сентябре, поэтому их обороты учтены в статистике за 9 месяцев анонимно, а данные о портфеле, количестве клиентов и дебиторов в сложившейся ситуации непоказательны», – утверждает исполнительный директор АФК Дмитрий Шевченко.

Меньше, да лучше

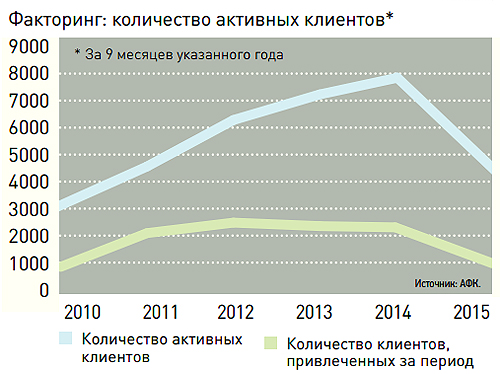

Однако в обзоре АФК отмечается, что с уходом данных ФК «Лайф» из статистики «число активных клиентов за прошедшие 12 месяцев снизилось на 44%, дебиторов – на 37%». По расчетам «Профиля», в III квартале 2015 года участники рынка факторинга, раскрывающие информацию о количестве клиентов, приняли на обслуживание всего 320 новых компаний. По сотне в месяц на весь рынок! При этом сами факторы отмечают, что на рынке начался сезонный рост оборотов. Бенефициарами этого роста станут 4,5 тысячи активных клиентов, с которыми участники рынка вошли в IV квартал 2015 года. Кто же эти избранные?

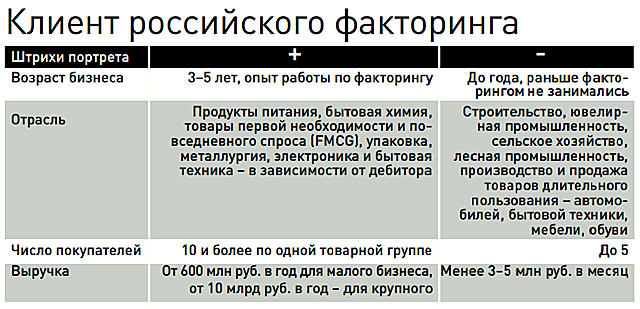

Опрошенные «Профилем» участники рынка факторинга в качестве идеального клиента видят среднюю или крупную компанию, работающую на своем рынке несколько лет, имеющую десять и более покупателей-дебиторов, которые, в свою очередь, отличаются хорошей платежной дисциплиной, прозрачной отчетностью, а их финансовое положение подтверждено действующим кредитным лимитом в банке фактора. Желательно, чтобы предметом поставок были продукты питания или товары повседневного спроса, отсрочка платежа не превышала среднюю по рынку, а сами поставки были регулярными.

С большой вероятностью факторинг сегодня не удастся получить компаниям, занимающимся строительством, сельским хозяйством, ювелирам, а также большинству производителей и продавцов товаров длительного пользования – автомобилей, мебели. Отдельных игроков рынка смущает лесная и нефтегазовая промышленность. Доступность факторинга для поставщиков бытовой техники и электроники зависит от наличия у фактора открытого лимита на дебитора, как правило, это федеральная торговая сеть или крупный дистрибьютор.

Безрегресс для ИП

Пройдя мелкое сито входящего контроля факторов, клиенты оказываются перед прилавком с факторинговыми продуктами. По данным АФК, самым доступным из них остается факторинг с регрессом, занимающий 57% оборота рынка за 9 месяцев 2015 года. За ним следует факторинг без регресса с долей 29%. Однако более трети безрегрессных сделок (130 млрд из 330 млрд рублей) приходится на долю компании ВТБ факторинг, работающей с крупными и сверхкрупными клиентами. При этом факторинг без регресса остается самым популярным продуктом у малых предприятий и индивидуальных предпринимателей, так как обеспечивает не только финансирование на период отсрочки, но и защиту от неплатежа покупателя. «Безрегрессный факторинг доступен практически любой компании, которая поставляет товары или предоставляет услуги дебитору, на которого в банке установлен необходимый лимит», – говорит Владимир Колодяжный, начальник управления факторинга МКБ (оборот по безрегрессу за 9 месяцев 2015 года около 19 млрд рублей). В Альфа-банке (19,5 млрд рублей), по словам Федора Сапронова, малым предприятиям и ИП доступен реверсивный факторинг как с регрессом, так и без регресса, то есть «финансирование в кредитном лимите на дебитора».

«Альфа-банк был первым на российском рынке, кто организовал работающий сервис по электронному факторингу. Такая возможность у нас реализована совместно с крупнейшим ритейлером X5 Retail Group. Электронный документооброт снижает стоимость факторинга, поскольку затраты компании на заведение документов и администрирование процессов резко уменьшаются. Сегодня поставщики X5 могут получить факторинговое финансирование в Альфа-банке, используя электронный документооборот. Пока массовое развитие электронного факторинга сдерживает недостаточное развитие электронного документооборота в России. Дело в том, что для получения этой услуги компания поставщик и дебитор обязательно должны наладить между собой электронный документооборот с привлечением EDI-провайдера. Альфа-банк разрабатывает специальные ИТ-решения для бизнеса, которые стимулируют дальнейшее развитие дистанционного банковского обслуживания и электронного документооброта не только в факторинге, но и в области кредитования, расчетов, валютного контроля и других».

«Альфа-банк был первым на российском рынке, кто организовал работающий сервис по электронному факторингу. Такая возможность у нас реализована совместно с крупнейшим ритейлером X5 Retail Group. Электронный документооброт снижает стоимость факторинга, поскольку затраты компании на заведение документов и администрирование процессов резко уменьшаются. Сегодня поставщики X5 могут получить факторинговое финансирование в Альфа-банке, используя электронный документооборот. Пока массовое развитие электронного факторинга сдерживает недостаточное развитие электронного документооборота в России. Дело в том, что для получения этой услуги компания поставщик и дебитор обязательно должны наладить между собой электронный документооборот с привлечением EDI-провайдера. Альфа-банк разрабатывает специальные ИТ-решения для бизнеса, которые стимулируют дальнейшее развитие дистанционного банковского обслуживания и электронного документооброта не только в факторинге, но и в области кредитования, расчетов, валютного контроля и других».Виктор Носов, управляющий директор по факторингу Промсвязьбанка (25 млрд рублей), рассказывает, что специально для работы с «малышами» банк создал дочернюю компанию – «Промсвязьфакторинг», которая сделала доступными безрегрессные сделки небольшим поставщикам торговых сетей через систему онлайн-факторинга «Ф1».

В НФК оборот безрегрессного факторинга такой же, как в Промсвязьбанке, – 25 млрд рублей, но причины доступности этой услуги малым предприятиям и ИП директор дирекции инновационного развития НФК Дарья Николаевская объясняет наличием не только электронного факторинга: «Если у фактора есть инфраструктура по проверке покупателей и управлению дебиторской задолженностью, то любой поставщик может рассчитывать на безрегресс в адрес дебиторов любого размера, находящихся на территории всей страны, а не только в адрес федерального ритейла или крупных устойчивых компаний».

Традиционно сильны позиции в работе с малым бизнесом у банка «Возрождение», который не раскрывает данные о своих оборотах по факторингу. По словам Марины Герасимовой, заместителя начальника управления – начальника отдела факторинга банка, безрегрессный факторинг предоставляется ИП и малым предприятиям по обеспечительной схеме: в случае товарного спора с дебитором после уступки клиенту все же придется вернуть финансирование.

«Спрос [на безрегрессный факторинг] высокий, но ожидания клиентов не всегда оправданны. Стремление продать неликвидную «дебиторку» не находит поддержки у факторов, а безрегрессный факторинг в адрес финансово устойчивых дебиторов неинтересен клиентам, так как нет смысла переплачивать за риск», – резюмирует Марина Герасимова.

Электронная защита рынка

Банкиры работают с деньгами, а факторы – с торговым риском. Одним из условий, на которых они готовы рисковать, все чаще называют внедрение электронного факторинга с юридически значимой электронно-цифровой подписью.

Активно работавшая с малым бизнесом ФК «Политекс», по словам ее генерального директора Лианы Чекмаревой, с сентября нынешнего года концентрируется на сегменте средних и крупных клиентов: «В нашей компании большая часть клиентов использует именно электронный формат обмена документами. Но консервативные представления российских компаний о ведении документооборота мешают его распространению, особенно это относится к малому бизнесу».

Важнейшей функцией ЭДО, по словам генерального директора ВТБ Факторинг Антона Мусатова, является нейтрализация риска фальсификации документов: «ЭДО позволяет оперативно верифицировать 100% поставок, в отличие от бумажных документов, проверка которых осуществляется вручную. К тому же документы, полученные через каналы ЭДО и заверенные электронной подписью, для факторинговой компании являются определенной гарантией подлинности, поэтому скорость принятия решения о финансировании увеличивается».

Внедрение ЭДО в факторинге Альфа-банка началось с подключением к единой платформе X5 Retail Group, в МКБ среди контрагентов встречаются металлургические и химические холдинги, сетевые ритейлеры, крупные и известные компании. По словам Владимира Колодяжного, под их нажимом, чтобы не потерять покупателей, на ЭДО переходят их поставщики.

Услуга ЭДО небесплатная, и, по мнению директора по развитию бизнеса ФК «Клевер» Сергея Авдюхина, она, к сожалению, пока зависит «от немалых аппетитов как разработчиков ЭДО, так и торговых сетей». Но ради снижения риска в Промсвязьбанке, уверяет Виктор Носов, «готовы финансово стимулировать клиентов к переходу на ЭДО через снижение комиссии за факторинговое обслуживание». По словам Дарьи Николаевской, стоимость отправки одного электронного документа на рынке варьируется в пределах 6–12 рублей. Гендиректор РФК Владимир Инякин оценивает максимальную стоимость ЭДО для клиента в долях процента от суммы поставки, но «цены должны пойти вниз».

Возможно, это случится уже в 2016 году. Опрошенные АФК участники рынка не ожидают дальнейшего падения оборотов. А 27 млрд рублей комиссии, собранных за три квартала текущего года, помогут факторам инвестировать в ЭДО и тем самым повысить доступность факторинга для малых компаний и ранее закрытых отраслей.