Уже круг

За апрель–июнь 2016 года лицензий лишились 25 банков. Среди них не было значимых участников рынка. На са-нацию не было отправлено ни одной кредитной организации, но в настоящее время Финансово‑промышленный банк (рег. номер 2157) предоставил ЦБ план по собственному финансовому оздоровлению и ожидает решения регулятора. Всего на конец первого полугодия 2016 года в России действовало 630 банков.

Основной причиной отзыва лицензий остаются размещение средств в активы низкого качества, неадекватная оценка рисков и формирование резервов, влекущие критическое снижение значений норматива достаточности капитала и утрату банками собственных средств. В пресс-релизах об отзыве лицензий 16 банков во II квартале ЦБ выделяет высокорискованную кредитную политику, в 8 случаях указывается снижение значений норматива Н1 ниже 2%.

В апреле 2016 года ставка отчислений в фонд страхования вкладов была увеличена с 0,1% до 0,12%. Учитывая траты Агентства по страхованию вкладов (АСВ) и темпы роста долга организации перед Банком России, отчисления в фонд страхования вкладов могут быть повышены и в дальнейшем.

Рост стоимости вкладов для банков за увеличения отчислений может еще немного ускорить снижение ставок по депозитам физических лиц.

Регулятор, очевидно, не очень доволен результатами финансового оздоровления банков, контролем этого процесса АСВ и предполагает изменение процедуры санации. В частности, вступило в силу Указание Банка России № 4010‑У «О порядке и условиях проведения закрытого конкурса по отбору приобретателя (приобретателей) имущества и обязательств банков», ужесточающее требования к банкам, претендующим или исполняющим роль санатора.

Кроме того, планируется сосредоточить контроль над процессом в руках Банка России, а также обеспечить создание специализированного фонда, в средства которого будут включаться капиталы санируемых банков. Запущенные ранее процедуры финансового оздоровления останутся под контролем АСВ.

Падение с прибылью

Чистые активы действующих российских банков за II квартал сократились на 2,5% (с начала года – 4,2%) и на 1 июля 2016 года составили 77,4 трлн рублей (расчеты НРА без учета банков, не раскрывающих данные отчетности публично). По отношению к значению аналогичного показателя годовой давности активы увеличились на 6,7%.

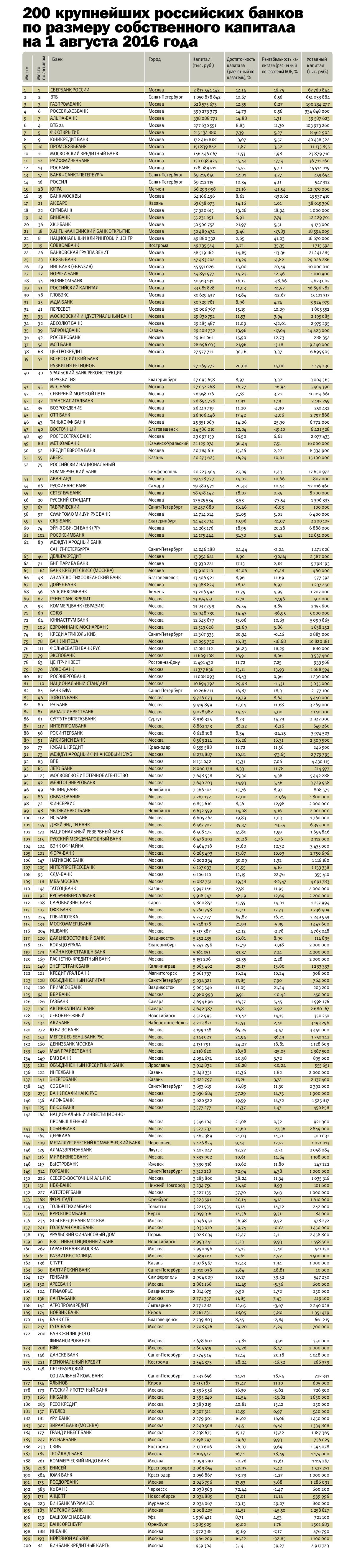

Сокращение количества небольших и средних банков, слияние санируемых кредитных организаций с крупнейшими санаторами и переток средств клиентов продолжают постепенно увеличивать концентрацию активов сектора на крупнейших банках страны. Удельный вес активов пяти крупнейших банков за II квартал увеличился с 55,4% до 56,6%, при этом доля топ‑200 кредитных организаций осталась на прежнем уровне – 97,7% (для сравнения: годом ранее эта доля составляла 96,8%) от суммарного объема активов по рынку. На те же 200 крупнейших банков приходится 98,4% от общей суммы выданных кредитов и 98,1% от объема привлеченных средств физических лиц и компаний-клиентов.

Доля активов небольших кредитных организаций, не входящих в 500 крупнейших, сократилась за второй квартал до 0,1% (на 1 июля 2015 года их вес составлял почти 0,4%). Сравнение динамики основных показателей банковской системы во вторых кварталах 2016 и 2015 годов оказывается не в пользу текущего года. Только отрицательная динамика клиентских средств оказалась ниже прошлогодней. Динамика основных финансовых показателей и в первом полугодии, и во втором квартале 2016 года хоть и отрицательная, но в целом невысокая, скорее корректирующая и стагнационная, нежели указывающая на весомые изменения. При этом за 12 месяцев совокупные активы российских банков увеличились на 6,7%, кредитный портфель – на 5,6%, обязательства перед клиентами – на 12,4%, совокупный капитал – на 9,7%.

В прошедшем квартале российские банки в целом заработали больше, чем в первой четверти 2016 года, и больше, чем за второй квартал (и первое полугодие) в 2015 году. В первом квартале текущего года чистая прибыль составила уже 109,3 млрд рублей, а за второй квартал эта сумма увеличилась на 250,6 млрд (до 359,9 млрд рублей за полугодие). Существенная часть совокупной прибыли традиционно формируется Сбербанком (229,4 млрд рублей за полугодие или 129,0 млрд за II квартал). На прибыльность кредитных организаций продолжают оказывать сильное влияние резервы на возможные потери. Отчисления в резервы за вычетом восстановленных резервов на 01 июля 2016 года составили 405,8 млрд рублей, по данным ЦБ.

Динамика совокупного кредитного портфеля осталась отрицательной (за I квартал 2016 года –2,1%, за II квартал –0,9%), при этом оставшийся без изменения розничный кредитный портфель увеличил свой удельный вес в общем объеме кредитов на 0,3% за II квартал (до 24,4%). Чуть лучшие значения показывает динамика привлеченных средств клиентов, объем которых сократился за II квартал 2016 года на 0,5% (до 48,8 трлн рублей). Прироста срочных средств физических лиц за прошедшие 3 месяца оказалось недостаточно, чтобы нивелировать отрицательную динамику клиентских средств в целом.

Прогноз на III квартал и 2016 год

Во втором полугодии 2016 года и, вероятно, в 2017 году следует ожидать дальнейшего сокращения количества кредитных организаций (в основном за счет небольших банков). Привлечение кредитов от ЦБ Агентством по страхованию вкладов, планы регулятора по реформированию системы санирования банков, разработка механизмов «bail-in» для российского банковского рынка такому прогнозу не противоречат. Соответственно, рост концентрации активов и рисков банковского сектора на его крупнейших участниках будет увеличиваться. Кроме того, существует вероятность дальнейшего повышения ставок взносов в фонд страхования вкладов. Особенно при реализации планов по передаче контроля над новыми процедурами санирования банков от АСВ Банку России.

Прогноз по изменению ключевой ставки во втором полугодии – снижение до уровня 10–9,5% при соответствии макроэкономических показателей прогнозам Банка России (в т. ч. среднегодовые цены на нефть не выше 40 долларов за баррель, годовая инфляция 5–6%, сокращение инфляционных ожиданий).

Бюджетные расходы зафиксированы на три года – этот риск руководство ЦБ не раз упоминало, комментируя решения по ключевой ставке. Но осторожность регулятора ощутима и очевидна – российская экономика продолжает сильно зависеть от внешней среды, в частности от динамики цен на нефть, реальные доходы населения продолжают сокращаться.

Рост стоимости вкладов для банков из-за увеличения (в том числе и потенциального) отчислений в фонд страхования вкладов может немного ускорить снижение ставок по депозитам физических лиц, которые определяются банками уже не с такой оглядкой на ключевую ставку. Ставки по кредитам тоже продолжат снижаться во втором полугодии – средние и предельные значения ПСК (полная стоимость кредита) почти по всем направлениям (и суммам) розничного кредитования на IV квартал ниже, чем установленные для третьего квартала. При этом ипотечное кредитование останется одним из ключевых драйверов розничного кредитования.

Ликвидность банковского сектора в целом будет демонстрировать стабильность за счет крупнейших банков, имеющих больше источников ее привлечения, возможностей и влияния на общие рыночные показатели. До конца года сохранится и влияние роста резервирования на рентабельность банковского сектора, при этом финансовый результат за год, вероятно, окажется выше, чем итоги 2015 года (589 млрд рублей).