Никто не мог предположить в начале 2016 года, что он кончится весьма благополучно. Все прогнозы были крайне осторожны, а на оптимистов смотрели чуть ли не как на жизнерадостных идиотов. Но рынок опомнился от резкого спада в январе–феврале, консолидировался, пережил несколько мощных «сюрпризов» в виде Brexit, избрания Дональда Трампа президентом США, картельного соглашения о сокращении добычи нефти ОПЕК+11. И закончил год хорошим рождественским ралли. Новый, 2017 год начался совсем неплохо, хотя большинство ключевых рынков просто замерло в ожидании того, что будет делать новый президент США.

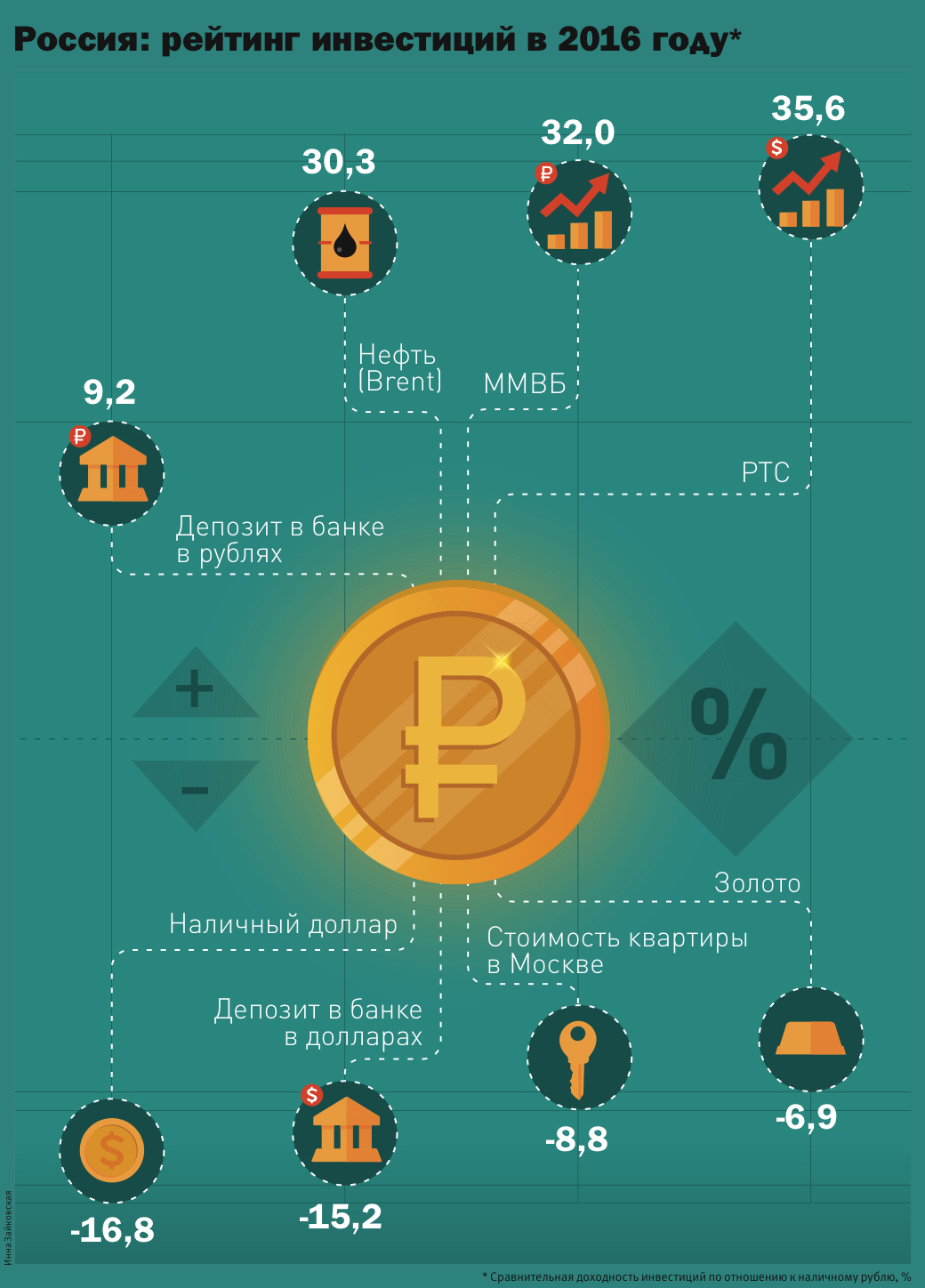

Для России главной неожиданностью стало достаточно сильное укрепление рубля, резко сместившее доходности всех инвестиций по сравнению с 2015 годом: рублевые вложения заметно выросли, а валютные – упали. Почему это произошло? И чего ждать в текущем году? Ответ на эти вопросы и анализ мировых финансовых рынков – в ежегодном инвестиционном обзоре «Профиля».

2016-й – год борьбы с логикой

Мировая экономика весь 2016 год жила, борясь с логикой, трендами, которые вытекают из фундаментальных соотношений. И эта борьба, за исключением некоторых коротких моментов, когда все выходило из-под контроля, была вполне успешной. Что показывает высокую степень манипулируемости финансовых рынков со стороны ключевых игроков. Ведь борьба с логикой шла не просто так, а в интересах вполне определенных финансовых структур или государств, которые зарабатывали на тех, кто ставил «на логику».

1. Доллар должен расти. Ведь доллар с октября 2014 года больше «не делают»: ФРС закончила политику «количественных смягчений» QE, весь 2015 и 2016 годы грозилась повысить ставку (повысила дважды – в декабре 2015‑го и 2016‑го). А вот евро и иена активно занимаются своими QE: ЕЦБ выкупал активы на свой баланс со скоростью 80 млрд евро в месяц, т. е. напечатал почти триллион евро за 2016 год. Банк Японии работал примерно с такой же скоростью. Если евро и иен становится в мире больше, а доллара нет, то доллар должен расти. Он вырос в 2015 году, но в 2016-м укрепляться отказывался почти до конца года. Только после избрания Трампа он выдал заметный рост. Не столько «вера в Трампа» укрепила доллар, сколько возврат к логике событий.

2. Нефть должна падать. Ведь на рынке (i) ее текущий переизбыток – весь год ежедневно производится больше, чем потребляется, и (ii) накоплены огромные запасы, давящие на цены. Эта ситуация прорвалась в начале года, но потом ключевые игроки на рынке нефти сумели взять ее под контроль настолько, что даже полный провал переговоров ОПЕК в Дохе весной 2016-го не привел к значимому падению цен. А в конце года после заключения картельного соглашения ОПЕК+11 (стран) цены на нефть даже выросли на 10 долл./барр., хотя сохраняется и переизбыток предложения, и «навес» запасов. В целом за год нефть весьма значительно выросла вопреки рыночной конъюнктуре.

3. Рубль должен падать. Аргументы: слабая экономика, растущий импорт и падающее сальдо текущего баланса, дефицит бюджета, долларизация сбережений и т. д. Но произошло обратное – рубль вырос. Конечно, рублю оказали поддержку нелогичные нефть и доллар. Но только ли в этом дело? Этих оснований явно недостаточно для скачка российской валюты.

Логичного хода событий не было весь год. Зато на фоне нарушения логики регулярно случались неожиданности: Brexit, Трамп и ОПЕК+11 (в календарном порядке, по влиянию на рынки на первом месте, конечно, Трамп).

Не все было в мире вопреки логике, что-то шло в соответствии с ней, в том числе и вопреки воле многочисленных властей или «интересантов». Так, китайский юань падал весь год на фоне оттока капитала из страны. И эти две тенденции только усиливали друг друга, а не ослабляли, как и в России в 2014 году. Мадуро не сумел сдержать начинающуюся гиперинфляцию в Венесуэле. Цены на золото остановились на фоне относительного благополучия в мировой экономике. И т. д.

«Триумф» реала и рубля

Доллар первую половину года падал («просадка» около 5%), потом, после Brexit, начал медленно восстанавливаться. Но победа Трампа (и повышение ставки ФРС) изменила всё – вопреки прогнозам меньше чем за 2 месяца (до конца года) доллар укрепился почти на 5% (индекс к 6 основным валютам), что, конечно, привело к серьезным изменениям на мировом валютном рынке. В целом за год индекс доллара вырос на 3,7%. Валюты 2/3 стран мира к доллару упали. Значимо (более 5%) выросли валюты только 11 стран и пара криптовалют. Из страновых валют на первых двух местах оказались бразильский реал и российский рубль.

Бразилия и Россия допустили значимое укрепление своих валют – соответственно на 17,9% и 16,1% (или 16,8% по официальным курсам ЦБР) – явно в ущерб своим падающим экономикам. Это мировой антирекорд. Быть во главе динамики валют с любой стороны – это проблема.

Экономическая политика России и Бразилии поразительно схожа. Прежде всего завышенной процентной ставкой Центробанка: в Бразилии – 14% (октябрь 2016‑го) при инфляции 7,4% (ноябрь 2016/ноябрь 2015). У нас – 10% при инфляции 5,4% (декабрь 2016‑го). Ставка стала реально положительной (выше инфляции) в Бразилии в марте прошлого года, у нас – в январе. Дефицит бюджета. Укрепление национальной валюты. И второй год спад ВВП (в 2015‑м в Бразилии – 3,8%, в России – 3,7%, хотя теперь Росстат его скорректировал до 3,0%). В этом году спад сокращается до 0,8% в РФ и 3,3% в Бразилии (прогноз МВФ, октябрь 2016‑го). Безработица в Бразилии подскочила до 11,8% в октябре, а у нас она скрытая.

Не знаю, как бразильцы, но наши власти явно гордятся достигнутым результатом укрепления рубля, хотя его причина – сверхвысокая процентная ставка, которая вместе с рублем и жестким бюджетом «задушила» экономику и не выпустила ее из минусов что у нас, что в Бразилии.

Антирекорд с другой стороны шкалы – страны с масштабной, более чем 2‑кратной, девальвацией национальной валюты: Сирия, Узбекистан, Египет. Впрочем, это все официальные курсы, реальное падение валют, вероятно, намного больше. Например, есть статистика по идущей вслед за ними Венесуэле: официальное падение боливара – 58,9%, а неофициальное – в 3,8 раза (курс свободного рынка, данные сайта dolartoday.com).

Из крупных стран Япония, Канада, Норвегия, а также Европа укрепили свои валюты в пределах 3%, а китайский юань упал на 7%.

Иногда говорят о переходе к сберегательной модели использования денежных доходов. Мотив вынужденный: люди боятся будущего и копят в преддверии неприятностей. Но это сильное преувеличение. Чудес не бывает: нет денег – копить нечего. Рост сбережений в 2015 году объясняется тем, что перепуганные девальвацией люди бросились копить иностранную валюту. Рублевые сбережения населения выросли всего на 16,5%, что лишь чуть выше инфляции (12,9%). Валютные выросли на 37%, но на четверть этот прирост объясняется их переоценкой: девальвация рубля в 2015 году увеличила сбережения людей на 1,1 трлн руб.

В 2016 году фактор рубля сработал в обратную сторону: за 11 месяцев 2016 года банковские вклады людей выросли всего на 3,3% – это ниже рекордно низкой инфляции… Рост курса рубля обесценил сберегательные старания населения: при неизменном рубле валютные вклады населения выросли бы на 10,6%, а так они упали на 8%. Политика ЦБР изъяла с депозитов людей без малого триллион рублей. Конечно, это расчетные убытки (пересчет валютных вкладов в рубли), но все же рублей у людей стало меньше на триллион…

Биткойн – валюта пессимистов

Рекордсменом года стал биткойн, выросший к доллару более чем вдвое. Так и должно быть чисто математически – ведь эмиссия биткойна становится все дороже и меньше, за ней не стоит экономика какой-либо страны, заинтересованная «уронить» его во имя экономического роста.

В последние годы биткойн сопровождали атаки правительств некоторых стран и криминальные скандалы, и он «припал». 2016 год был относительно спокойным для виртуальной валюты (даже российские власти сменили свою позицию от уголовного преследования до разрешения де-факто), и биткойн отыграл «тормоза» последних лет. Стимулировали спрос на него еще и валютные ограничения в Китае, денежные реформы в Индии и Венесуэле конца года, подрывающие доверие к национальным валютам. Чем хуже дела с нацвалютой, чем больше ограничений на нее, чем больше глупостей с ней творят власти, тем больше спрос на биткойн.

В январе 2017 года биткойн лишь чуть не дошел до своего исторического рекорда и паритета с золотом, но сорвался. А китайский Центробанк своим комментом его «добил», и биткойн упал с $1150 до менее $800 за единицу. На этом уровне он консолидировался и начал новый виток роста.

Поскакали?

Американские фондовые рынки в 2016 году осваивали новые исторические вершины, однако общий их рост за год не слишком впечатляет – 8–10%. Европейские рынки выступили еще скромнее – 0–7%. Азиатские вообще провалились – 0% в Японии и Гонконге и –12% в Китае.

На этом фоне два рынка в мире показали выдающийся рост – Россия и Бразилия. Наш валютный РТС вырос более чем в 1,5 раза (ММВБ в пересчете на доллары – примерно столько же). Бразильский Bovespa вырос на 39% в национальной валюте, а в долларах рос даже быстрее российского – 64% за год.

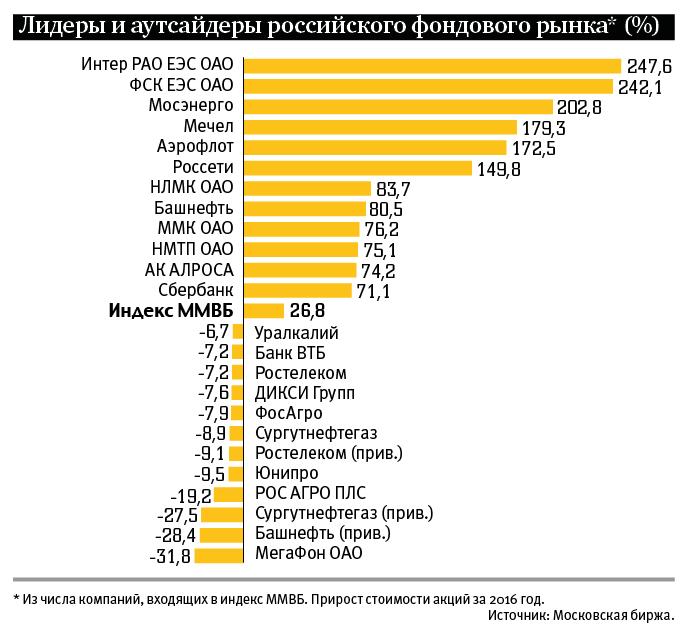

Российский фондовый рынок вырос очень непропорционально. Акции транспортных компаний и электро-энергетики (привлекательные для иностранцев) выросли более чем вдвое, и совсем провалились сектора потребтоваров и торговли (вероятно, из-за спада розничной торговли), телекоммуникаций (скорее всего, из-за «закона Яровой») и химии.

Обращает на себя внимание провал вообще всего частного сектора в России. Это впервые за наблюдаемый срок (с 2012 года). Компании с госучастием и естественные монополии показали рост почти вдвое выше рынка – а следовательно, частные компании (для них Московская биржа отдельного индекса не выделила) практически стагнировали. Вполне типичной историей стала псевдоприватизация государственной «Башнефти» в руки государственной «Роснефти»: ее акции взлетели на бирже за год на 81% в силу того, что были оценены при приватизации явно выше рынка. Вообще в числе компаний–лидеров рынка 2016 года за редким исключением – госкомпании. Место для частного бизнеса в России сжимается как «шагрене-вая кожа».

Жизнь ниже нуля

Потрясения начала года, а затем наплыв «черных лебедей» вызвали интерес к долговым бумагам – облигациям. Прежде всего это коснулось гособлигаций Европы и Японии. Их доходности ушли в отрицательную зону. В некоторые моменты (например, после Brexit) доходность облигаций некоторых стран почти на все сроки, включая 30‑летние, уходила «в минус». Впрочем, к концу 2016 года ситуация немного успокоилась – среди 10‑летних бондов 57 стран только Швейцария могла похвастать отрицательной, а Япония – нулевой доходностью.

Но для коротких сроков бумаг с отрицательной доходностью еще более чем достаточно: в настоящее время около 80% немецких и 60% французских бондов торгуются с отрицательной доходностью.

На конец 2016 года облигации Германии давали доходность 0,2%, а США – 2,4%. Это ключевые параметры для рынка бондов. Между ними с показателем менее 1% были бумаги стран с совсем не выдающимися экономиками, например, Чехии, Латвии или Словении.

Как можно делать бизнес на бондах с отрицательной доходностью? Прежде всего торговать ими в расчете на изменение цен на них (чем ниже доходность, тем при прочих равных выше цена облигации). Во‑вторых, в расчете на валютную переоценку (для стран с собственной валютой – Швейцарии, Японии, Швеции и т. д.).

Результат фантастической ситуации – не просто бесплатный долг для эмитента, а еще и приносящий прибыль, а не расходы. Выгодно делать долги. Достаточно устойчивое сохранение отрицательных доходностей по государственным и коммерческим бондам дало основание некоторым экономистам говорить о «пирамиде» долгов, надувании пузыря на долговом рынке и т. д. И это было бы действительно так, если бы не одно «но». Не столь уж быстро растет этот рынок по объему. И главный драйвер тут – не дефицит самих долговых бумаг, а нулевые ставки центробанков в еврозоне и Японии. Внешний, а не внутренний источник накачки рынка, а раз нет экспоненциального роста, то нет и пузыря.

Из 57 стран более половины торговали бондами с доходностью менее чем UST (бумаги Минфина США). И это отражает не столько недоверие к американской экономике, сколько диспаритет процентных ставок и денежных политик стран (включая QE).

Россия в этом празднике жизни участвует мало. Доходность ее гос-облигаций на конец 2016 года – 8,4%, что заметно выше инфляции, но ниже ставки ЦБР. Минфин собирается выходить со своими ОФЗ на розничный рынок и продавать их людям, но зачем они людям? Доходность рублевых депозитов в крупнейших банках сейчас такая же, ОФЗ не дает людям преимуществ, только проблемы.

Что произошло с рублем?

Фундаментальных оснований для его роста в 2016 году не было. Но он вырос – значит, были сильные конъюнктурные факторы. Главный из них – carry trade. Иностранные инвесторы берут кредиты под низкий процент в своих странах, переводят в рубли (реалы) и вкладывают в российский (или бразильский) рынок – государственные и корпоративные облигации, акции. Вот тут и секрет бешеных ростов в 2016 году российских и бразильских валют и фондовых рынков. Кроме того, иностранные инвесторы вкладывают и в российские фонды, торгующиеся на Западе в долларах: только за первые 2 недели 2017 года они инвестировали более $200 млн – это лидерство среди всех развивающихся рынков. «Керри-трейд» – вот секрет укрепления российского рубля в 2016‑м от лучшего руководителя Центрального банка в мире (по версии британского The Banker) Эльвиры Набиуллиной.

На это в последнее время обращает внимание все больше российских экономистов, в частности Яков Миркин. Приток коротких «горячих денег» из-за рубежа обычно кончается их мгновенным оттоком при «смене ветра». Так было во время кризисов 1998 и 2008 годов. Предсказание Миркина – кризис по образцу 1998 года. Не обязательно в 2017-м, но обязательно состоится.

Прогнозы аналитиков по рублю на 2017 год – от +10% до –10% к доллару. Прогноз федерального бюджета в среднем за год – 67,5 руб./$, что предполагает его девальвацию не менее чем на 11%, исходя из фактического значения на конец 2016 года.

Как долго продлится рай в России для «керри-трейда»? Пока не упадут нефтяные цены (они вроде не собираются), пока не упадут российские процентные ставки (ЦБ будет их держать высоко весь 2017‑й и, вероятно, далее, но все же будет понемногу снижать) или пока не произойдет что-либо на мировом финансовом рынке, что отобьет желание инвесторов вкладывать в риск и склонит их к надежности доллара и долговых бумаг. По внутренним причинам вряд ли кризис может прийтись на период до выборов президента РФ (весна 2018-го), но мировой рынок такие «мелочи» не интересуют.

2017-й: тренды и «черные лебеди»

Основные логичные тренды последних лет не сильно изменились:

– рост доллара к основным мировым валютам,

– отрицательная доходность надежных облигаций,

– стабилизация на низком уровне или падение нефти,

– слабость китайской экономики и девальвация юаня,

– слабость экономик, валют и рынков нынешних лидеров – России и Бразилии,

– слабый интерес к золоту и т. д.

Но делать ставку на эти основные тренды рискованно. Мы видели, с какими проблемами эти тренды пробивали себе дорогу в 2016 году. Рынок стал слишком манипулируем, чтобы говорить о торжестве объективных тенденций на нем. И нет никаких оснований считать, что 2017 год станет другим. Хотя, как мы видели в 2016-м, любое манипулирование время от времени срывается. Риски невероятно высоки. Откуда могут в 2017 году выплыть «черные лебеди» (напомню, что это маловероятные события, которые все же иногда случаются)?

1. Трамп. Это пока неизвестность. Не ясно, входит ли сильный доллар в его концепцию «великой Америки» или нет. Как резко будет Трамп вести политику внутри США? Свои торговые войны с Китаем, Мексикой, Японией, азиатским регионом в целом? Что собирается делать в торговле с ЕС и что – с НАТО? Что с Россией и что на Ближнем Востоке? 2017 год прояснит «фактор Трампа», но пока это очевидный источник для неожиданностей.

2. Китай. Плавное замедление экономики – это крайне неустойчивое явление. Экономика меняет свою структуру через кризисы, а не путем «плавных замедлений». Невероятными усилиями китайскому руководству удается пока сдерживать кризисные явления в стране, но не со всем они могут справиться. Например, что делать с девальвацией юаня/оттоком капитала, они не знают. Количество таких проблем будет только увеличиваться. В Китае должна разразиться череда кризисов, подобных российским 90‑х годов или японским 80‑х. Структурная перестройка экономики под «нормальные» темпы роста не может произойти без кризисов. И случиться они могут в любой момент в течение нескольких следующих лет. Мало не покажется всему миру.

3. Европа и Brexit. Пока непонятно, как Британия будет «отплывать» от ЕС, насколько мирным будет этот «развод». Еще более непонятно, чем могут кончиться выборы во Франции или возможные выборы в Италии, правые силы, выступающие против еврозоны и единства ЕС, становятся все активнее. Вероятность их победы пока не кажется большой, но кто ожидал победы Трампа или Brexit?

4. Валютный кризис в России и Бразилии. Как только их валюты прекратят расти, а процентные ставки начнут снижаться, операции «керри-трейд» потеряют свою привлекательность и инвесторы будут искать новые интересные для себя объекты. Отток «горячих денег» в любой момент может сокрушить рынки этих двух стран.

5. Гиперинфляции, экономическая разруха и другие события на периферии мировой экономики. Возможный коллапс экономики и политический кризис в Венесуэле может неожиданно резко сократить добычу нефти в стране, что приведет к росту цен на нее. Или, наоборот, достижение договоренностей с повстанцами в Ливии или Нигерии может выплеснуть на рынок дополнительно до 1 млн барр./сутки, и это обрушит нефтяные цены. Перспективы нефти весьма неустойчивы.