Эпоха низких нефтяных цен пришла надолго. Это признают все в мире. Даже российские власти. Но какие выводы из этого делают разные страны?

Саудовская Аравия: от нефти к финансам

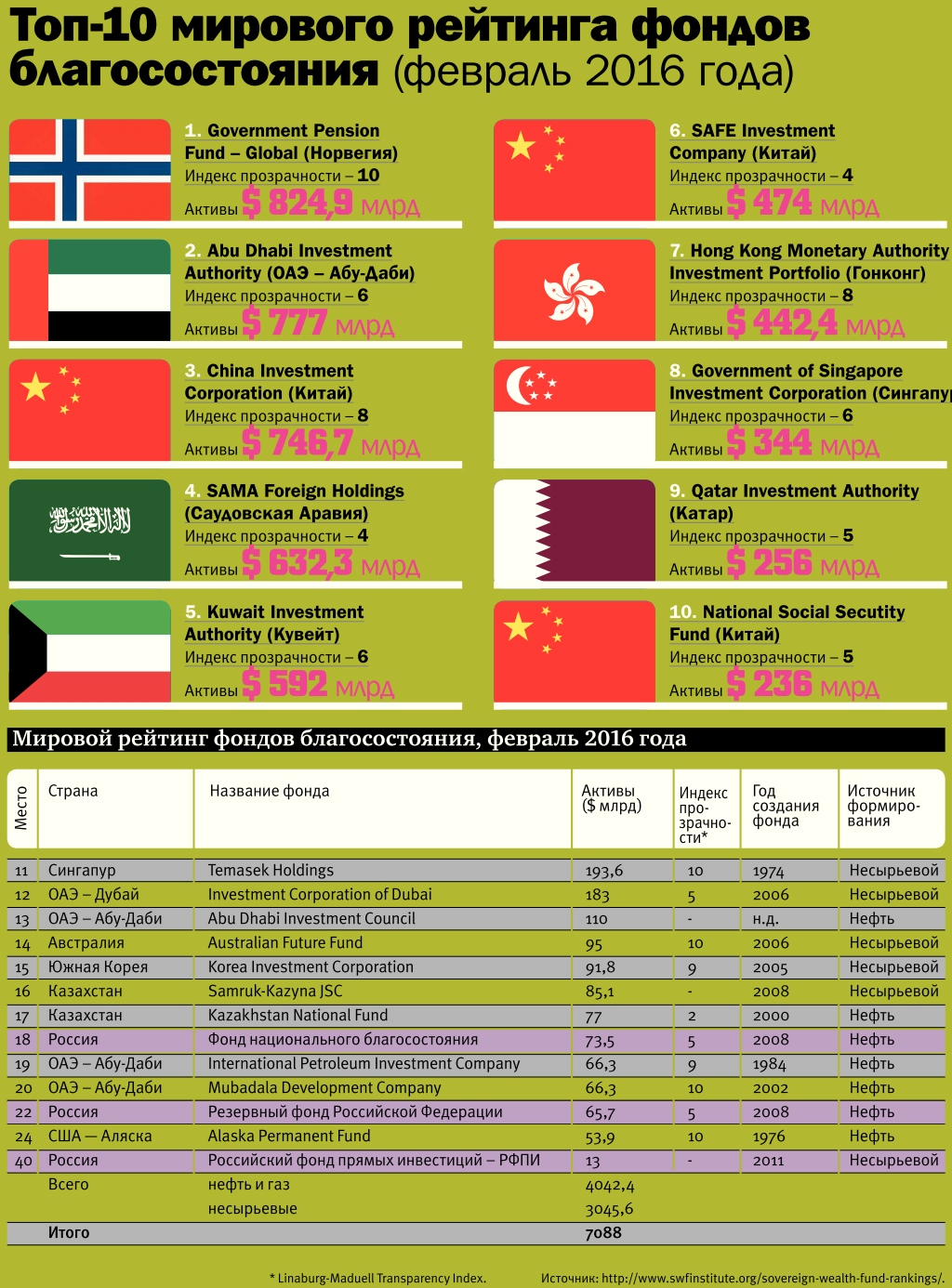

Падение мировых цен на нефть приводит к пересмотру многими странами своих долгосрочных стратегий. Саудовская Аравия хочет уйти от нефтяной зависимости и создает крупнейший в мире суверенный фонд размером более $2 трлн, чтобы через 20 лет построить экономику, где нефть не будет играть главную роль. Об этом рассказал Bloomberg второй наследный принц королевства, министр обороны Мухаммед бен Салман. Не потому, что кончится нефть (страна владеет почти четвертью всех мировых запасов). А потому, что цены на нее долго не будут такими высокими, как раньше. Нынешний размер суверенного фонда Саудовской Аравии $632,3 млрд делает его четвертым в мире. Но при этом рекордно непрозрачным (индекс транспарентности – 4 из 10). Неизвестно, куда вкладываются средства фонда, какова их доходность, даже кто им управляет (формально – SAMA, Центробанк, но ходят слухи, что управление фактически отдано ряду частных фирм).

И все же саудиты полны решимости превратить свой нефтяной рай в финансовый. Для этого предпринимаются шаги по либерализации фондового рынка, и с лета 2015 года на него допущены иностранцы (при сохранении ряда жестких ограничений). На 2017 год запланировано IPO главной компании королевства – нефтяной Saudi Aramco. 5% ее будут проданы на бирже, остальные акции переданы суверенному фонду. К 2020 году планируется увеличение иностранных инвестиций фонда с 5 до 50%.

Для консервативной части элиты страны это настоящий шок. Сработает ли такая стратегия? Есть ли примеры ее успешной реализации?

Суверенные фонды в современном мире

В 1850 году Техас согласился снять свои претензии на часть территорий, которые сегодня входят в состав трех других штатов США. За это он получил от федерального правительства США крупную по тем временам сумму денег и решил выделить $2 млн (1/5 часть) для созданного в 1854 году специального школьного фонда для обучения детей. Этот фонд существует и поныне, хотя является мизерным ($34,5 млн). Школа сейчас финансируется из бюджета. Но тогда опыт создания такого фонда был, видимо, успешен, и в 1876 году Техас в новую Конституцию записал создание университетского фонда, выделив ему то, что было не жалко, – миллион акров земли. Затем туда начал поступать ручеек нефтяных денег (роялти и другие платежи за пользование недрами). Сегодня это фонд, обладающий $17,2 млрд активов, который ежегодно распределяет свой доход, передавая его части техасских университетов (до $4 тыс. в расчете на 1 студента, что существенно снижает стоимость обучения).

Многие штаты в США имеют такие целевые или нецелевые фонды, хотя суверенными в полном смысле их назвать нельзя – ведь штаты не являются суверенными государствами.

Бум суверенных фондов пришел с нефтью. Слишком многие понимали, что, раз есть нефтяные запасы, люди будут жить хорошо за счет ее добычи. Но что будет, когда запасы подойдут к концу? Уровень жизни резко упадет… Для государств и территорий, хорошо экономически развитых, это не так важно, но тем, на чьем благосостоянии нефтяные сверхдоходы сказались сильно, стоит побеспокоиться. Показательно открытие месторождений в Северном море. Великобритания никаких нефтяных фондов не создавала, а Норвегия создала. В Северном море давно пройден пик добычи, и нефтяной фонд Норвегии (теперь он переименован в пенсионный фонд) является крупнейшим в мире.

Суверенные фонды (SWF – sovereing wealth fund) – это образованные правительствами специальные инвестиционные фонды, которые наполняются обычно за счет профицита платежного баланса, инвестирования средств международных резервов, приватизации или по специальным правительственным решениям при наличии профицита бюджета.

Сегодня это индустрия на $7 трлн с почти сотней участников, многие страны имеют не один, а несколько таких фондов. Источниками средств фондов являются нефть и газ ($4 трлн) или несырьевые товары ($3 трлн, более 2/3 этой суммы – азиатские фонды: Китай, Гонконг, Сингапур).

Некоторые фонды просто копят средства (как, например, норвежский, который до сих пор практически не «распечатан»), другие активно используют доходы от их инвестирования на заявленные цели (как американские фонды).

За последние 7 лет объем суверенных фондов вырос почти вдвое, как и их количество. Но в последний год с падением нефтяных цен объем SWF впервые начал сокращаться.

Фонды очень сильно отличаются по своей организационной структуре. Где-то это часть золотовалютных резервов центробанков, где-то они управляются минфинами, наиболее прогрессивные имеют свои собственные администрации и инвестдекларации и публично отчитываются обо всех своих действиях. Институт SWF рассчитывает специальный индекс транспарентности (прозрачности) таких фондов.

Самая непонятная структура управления и стратегии инвестирования – у ближневосточных нефтяных монархий и России. Для примера посмотрим, как организовано дело в фонде, по размеру близкому к российским, с индексом транспарентности 10, а потом вернемся к нашей стране.

Аляска: победа идей базового дохода

После окончания «золотой лихорадки» в начале XX века жизнь на Аляске замерла, численность населения начала сокращаться. Но в конце 50‑х на полуострове была открыта первая нефть, и к концу 60‑х стало ясно, что на севере Аляски есть огромное месторождение… С окончанием строительства трансаляскинского нефтепровода (с севера на юг полуострова) в 1977 году на Аляске начался настоящий нефтяной бум. К концу 80‑х добыча нефти увеличилась в 10 раз (до 2 млн барр./сут., сопоставимо с некоторыми ближневосточными странами).

Еще до окончания строительства трубопровода власти штата озаботились проблемой: что будет дальше, после нефти? Ведь один бум, золотой, Аляска уже пережила… И в 1976 году создается APF, Alaska Permanent Fund, сначала как отделение в департаменте налогов. В фонд поступают роялти и другие отчисления от разработки нефтяных месторождений. Спустя 4 года образуется специальная государственная корпорация APFC, которая начинает заниматься инвестированием накопленных средств фонда.

А уже с 1982 года пошли выплаты дивидендов от инвестированных средств непосредственно жителям Аляски (прожившим тут не менее года). Первый чек был на $1000. Затем цены на нефть упали – дивиденды снизились до $331,29 в 1984 году, затем начали расти. Сумма их колеблется по итогам инвестирования за последние 5 лет и все меньше зависит от цен на нефть. В 2015 году выплаты составили $2072. Кому-то покажется, что это небольшие суммы, но для жителей Аляски, особенно ее сельских районов, это весьма существенная добавка к доходам.

Фактически на Аляске на протяжении последних 30 лет реализуется идея «базового дохода» – выплат людям определенного уровня дохода независимо от их зарплаты, наличия работы и т. п., просто по факту проживания на определенной территории. В Швейцарии эта идея будет голосоваться на референдуме летом 2016 года, в ряде других европейских стран проводят или готовят эксперименты по ее внедрению.

Модель выглядит так: рост основной суммы фонда обеспечивается за счет текущих нефтяных поступлений, а чистый доход (усредненный за 5 лет) распределяется между жителями Аляски. Целевой уровень дохода фонда – 5% в год, и администрации APFC в последние годы вполне удается его обеспечивать.

Общий размер фонда сегодня – $53,9 млрд. Куда инвестирует свои средства APF? По данным на 2013 год, 36% средств фонда были вложены в акции, 20% – в облигации, 12% – в недвижимость, 6% – в инвестпроекты. Причем все известно до цента. Например, по недвижимости указаны даже конкретные адреса объектов розничной торговли, резидентных или офисных зданий в других (кроме Аляски) штатах, а также в Испании, Португалии и Великобритании.

Вложения фонда в акции учитываются по цене приобретения и текущей рыночной стоимости. На первых местах, конечно, высокотехнологичные Apple и Microsoft. Вложений в нефтяные компании не так много, но они есть. APF инвестирует в акции нескольких десятков стран, включая Россию. Сейчас он владеет акциями 34 российских компаний, потратив на их покупку почти $130 млн (в первой пятерке – «Лукойл», «Газпром», розничная сеть «Магнит», Сбербанк и Mail.ru Group). Кстати, на российских акциях фонд потерял без малого $50 млн, видимо, из-за девальвации рубля.

Сегодня добыча нефти на Аляске упала уже в 4 раза по сравнению с пиком конца 80‑х годов, и добыто более половины ее запасов, а новых больших месторождений нет. Так что доходы бюджета от нефти падают и будут падать. Тем важнее станут для штата финансовые доходы APF.

Россия: суверенные фонды как «карман» правительства

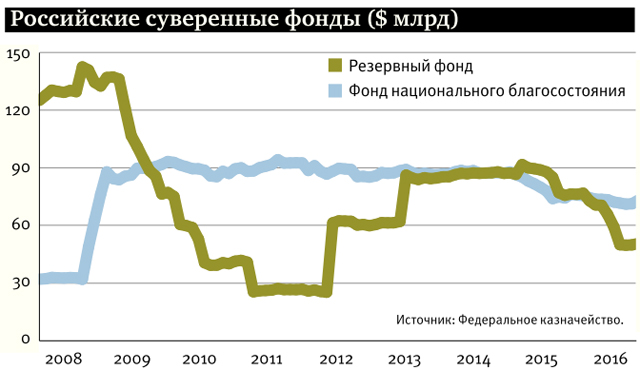

На фоне аляскинской открытости и публичности модель российских суверенных фондов выглядит почти убого. Два наших крупных суверенных фонда – Резервный и Фонд национального благосостояния (ФНБ) – возникли в 2008 году как наследники Стабилизационного фонда (созданного в 2004-м). В эти фонды направлялись средства от НДПИ (налог на добычу полезных ископаемых) и вывозных таможенных пошлин на нефть, нефтепродукты, а с 2008‑го – и газ. За первые 4 года в Стабфонде было накоплено $157 млрд на фоне бурного роста цен на нефть и большого профицита федерального бюджета.

Это накопление проходило в те самые годы, когда под видом «монетизации льгот» были заметно урезаны социальные программы бюджета, что вызвало массовые волнения в стране.

Как формируются доходы фондов? Это никогда не было автоматическим процессом. Каждый год правительство принимает специальное решение, какую часть доходов отправить в фонды под названием «нефтегазового трансферта» (должно утверждаться федеральным законом о бюджете). Сначала средства трансферта поступают в Резервный фонд, а когда он пополнится до 10% ВВП – в ФНБ. Многократно придумывались «бюджетные правила», как направлять доходы в фонды автоматически, но соблюдались они не слишком часто, пересматривались от года к году в зависимости от ситуации.

Как расходуются средства фондов? Резервный фонд создавался для покрытия дефицита бюджета в случае падения мировых цен на нефть и газ. ФНБ – для покрытия дефицита бюджета Пенсионного фонда (ПФ РФ). А так как в ПФ РФ идет трансферт из федерального бюджета, это фактически финансирование его дефицита. Неважное различие в процедуре.

Во время прошлого кризиса Резервный фонд сократился почти в 6 раз (2009–2011), затем цены на нефть выросли, и в бюджете образовался профицит. Это позволило дважды (в 2012 и 2013 годах) перечислить в него «трансферт». И с 2015 года Резервный фонд активно используется для покрытия дефицита федерального бюджета. За последние полтора года его величина упала с $90 до $50 млрд. Эти деньги просто лежат в ЦБ.

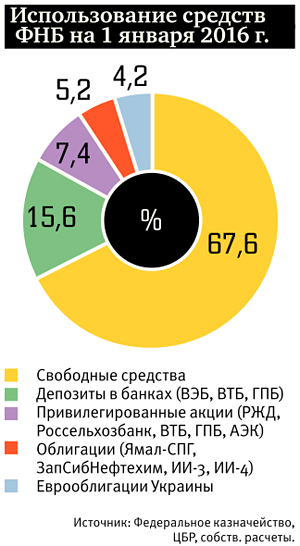

ФНБ формально не используется. С момента принятия решения о первоочередном пополнении Резервного фонда средства ФНБ изменяются только вследствие курсовых разниц. Однако фактически решения об использовании его денег все время принимаются под названием «На размещение в финансовые активы». На сегодня 1/3 средств фонда уже нет – они «проинвестированы».

Удивительная история с валютой фондов. Их средства якобы лежат в нескольких иностранных валютах, но это не настоящая валюта, а формальный учет в инвалюте, нужный для получения курсовой разницы. Фактически фонды являются частью валютных резервов ЦБР, составляя 37–38% от них. Формально ЦБР не может трогать эту часть валютных резервов, полномочия по ее переводу в рубли и использованию для покрытия дефицита бюджета есть только у Минфина.

Эти два фонда не являются юридическими лицами, у них нет своей администрации, сайта. Нет никакого аудита, кроме контроля Счетной палаты. Нет бухгалтерии и публичной отчетности, кроме статистики движения бюджетных средств. Решения о выделении денег на инвестпроекты (депозиты, привилегированные акции, облигации) принимаются правительством РФ без каких-либо конкурсов и аукционов и без расчета инвестдоходов и рисков, диверсификации вложений. Правительство считает не возможную доходность вложений, а некую «целесообразность» их для народного хозяйства. Отсюда и идея «закопать» средства ФНБ в низкодоходные инфраструктурные проекты.

Но что самое поразительное – с 2010 года действует правило, что доходы от всех инвестиций ФНБ не перечисляются на счета фонда, а используются сразу на расходы федерального бюджета. То есть смысла инвестировать у ФНБ нет никакого.

Результат легко предсказуем. Деньги ФНБ уходят на «политическое» кредитование Виктора Януковича, а потом новое правительство Украины не хочет их отдавать (зависшие евро-облигации на $3 млрд). Средства перечисляются на развитие БАМа и Транссиба или ЦКАД в Московской области, но фактически госкомпании РЖД и Росавтодор кладут их в банк и получают на них проценты, не используя по назначению. К финансированию на огромные суммы и по низким процентам принимаются совсем не «инфраструктурные» проекты друзей и родственников президента РФ – Геннадия Тимченко (ЯмалСПГ) и Кирилла Шамалова, супруга дочери президента (ЗапСибНефтехим, входящий в СИБУР холдинг). По последнему проекту в распоряжении правительства прямо записано, что предполагаемая доходность по средствам ФНБ – 3,15%, а по иному заемному финансированию – 10% (обе цифры – в долларах США). Почему ФНБ должен получать меньше западных банков?

Счетная палата регулярно сообщает о некоторых из этих фактов, но ничего не меняется.

Управление российскими суверенными фондами

Совершенно очевидно, что ничего не изменится, пока у фондов, хотя бы у ФНБ, не появится своя администрация и инвестиционная политика в интересах фонда (бенефициаром которого являются пенсионеры страны). А также авторитетный Наблюдательный совет.

Попытки сделать что-то такое предпринимались Минфином, который 5 лет разрабатывал и в 2013 году внес на рассмотрение Госдумы проект закона о создании Росфинагентства (РФА) в форме ОАО, которое должно управлять суверенными фондами и долгом РФ. Закон был принят в первом чтении, но во втором отклонен (редчайший случай!). Депутаты увидели в этом попытку приватизации суверенных фондов – очевидная глупость, напомню: фондом Аляски управляет принадлежащая штату корпорация, и никаких проблем это не создает.

На самом деле ключевой причиной было, скорее всего, то, что все лоббистские группировки вокруг Кремля и Белого дома устраивает как раз такая неясность статуса средств российских суверенных фондов. Мутная водица, в которой так хорошо ловить рыбку.

Это устраивает всех, кроме российских пенсионеров, конечно… В бюджете 2016 года не нашлось денег для нормальной, в меру инфляции индексации пенсий в стране. И почему-то никому не пришло в голову использовать свободно, без дела лежащие на счетах ЦБ и предназначенные как раз для этого средства ФНБ. Чтобы решить проблему, хватило бы 10% этих средств… Но ведь они нужны для другого – для частных инвестпроектов, индивидуально подбираемых правительством (и Кремлем).

В России есть и третий суверенный фонд, лишенный на первый взгляд многих из вышеописанных недостатков, – РФПИ, Российский фонд прямых инвестиций. Он является юридическим лицом (точнее, его управляющая компания), у него есть своя администрация и многочисленные проекты, софинансируемые с крупнейшими мировыми суверенными фондами. Он создан в 2011 году не на основе нефтегазовых денег, а на условиях прямого перечисления ему средств правительством.

Но реальный размер этого фонда непонятен. $13 млрд, которые ему дает международный институт SWF, – вероятно, сильно преувеличенная оценка его возможностей. На своем сайте он указывает цифру $10 млрд и пишет, что это «зарезервированный капитал фонда», следовательно, не оплаченный. РФПИ указывает, что инвестировал и одобрил для этих целей более 760 млрд руб. (отсюда, видимо, и оценка института SWF), но из них только 70 млрд руб. – средства самого РФПИ (менее 1/10 от инвестиций). Это означает, что в реальности РФПИ потратил не более $1 млрд, а вовсе не $13 млрд, да и эта цифра представляется завышенной…

Оценить реальную деятельность фонда трудно. Он, являясь 100-процентной дочкой Внешэкономбанка, отчитывается только перед ним, публичная отчетность имеется лишь на уровне новостей. РФПИ создал партнерства с суверенными фондами Саудовской Аравии (которые вложат в совместные проекты $10 млрд), Абу-Даби ($5 млрд), Китая ($2 млрд) и т. д. – всего на $25 млрд. Поучаствовал в сделках по привлечению иностранных инвестиций в покупки акций «Каро-фильма», «Детского мира», «Магнита», «Ленты», ЗапСибНефтехима и др., но при этом сколько инвестировал в эти сделки сам РФПИ, остается только предполагать. Скорее всего, фактически он стал не соинвестором, а госпосредником для привлечения инвестиций иностранных фондов в российскую экономику. Работа тоже важная, но это совсем не работа для суверенного фонда.