В прошлом году долги россиян выросли на 22,8%. Номинальный объем задолженности достиг настораживающей цифры – 14,9 трлн рублей. Длительное «затягивание поясов» в кризисные годы привело к формированию так называемого отложенного спроса. Не в силах больше откладывать покупки, россияне начали тратить деньги. Причем, как правило, взятые в кредит.

С ростом долгов в 2018 году на 30% увеличилось количество коллекторских агентств, сообщил недавно заместитель директора Федеральной службы судебных приставов (ФССП) Игорь Савенко. Национальная ассоциация профессиональных коллекторских агентств (НАПКА) также отмечает 28-процентный рост просроченной задолженности, которую финансовые организации передают агентствам.

Аналогичными темпами возросли и жалобы населения на коллекторов. По словам Савенко, в 2018 году в ФССП поступило 22 тысячи обращений граждан, что на 33% больше, чем в 2017 году. Основная доля жалоб, отметил он, приходится на микрофинансовые организации (МФО), которые ориентируются на небольшие займы «до зарплаты».

Доля бедняков

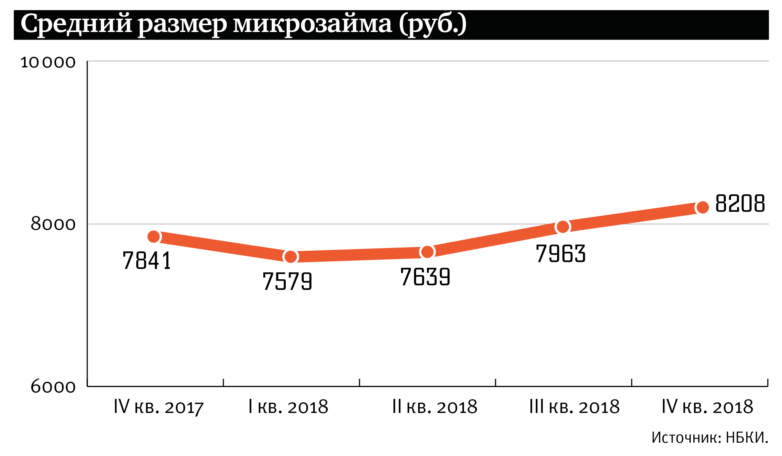

На самом деле сектор микрозаймов значительно уступает банкам по объему выданных кредитов. «На начало года на 15 трлн рублей, которые россияне заняли у банков, приходится порядка 240 млрд рублей займов в МФО», – рассказал директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков. При этом средний размер микрозайма вырос на 4,7% и составил 8,2 тысячи рублей.

Несмотря на то, что займы граждане берут на более короткие сроки, чем кредиты, они все равно оказывают влияние на их долговую нагрузку. Так, в конце 2018 года заемщики были вынуждены отдавать в среднем 23,5% своих ежемесячных доходов. Тяжелее всего тем, кто зарабатывает меньше 20 тысяч рублей. Им приходится отдавать на погашение кредитов и займов в среднем 28,2% своего дохода.

В целом за два года, с тех пор как МФО обязали вступать в саморегулируемые организации (СРО), рынок стал цивилизованнее, отмечают эксперты. По крайней мере, уровень просроченной задолженности в портфеле микрозаймов, по данным ЦБ, снизился на 1,6% и составил в прошлом году 25,5%.

Тем не менее качество выдач займов профессиональными МФО все равно оставляет желать лучшего, заметил Волков. «Около 35% займов обслуживаются с нарушением сроков выплат, – сказал он. – Это высокий показатель, который объясняется тем, что большинство МФО работают в сегменте «небанковских» клиентов с высоким риском. И пока такое качество удовлетворяет бизнес-моделям МФО и тем ограничениям, которые на условия займов накладывает регулятор».

Просроченная задолженность россиян в 2018 году увеличилась на 28%. Одновременно на 30% выросло число коллекторских агентств

Shutterstock/FotodomПопулярные займы

Примечательно, что количество МФО на рынке за два года заметно сократилось, но это никоим образом не повлияло на популярность микрозаймов у населения. Так, в государственном реестре микрофинансовых организаций состоит 2008 компаний, что на 22,4% меньше, чем в начале 2017 года. «Только за 2018 год из реестра было исключено более 600 МФО, а включено только 330, – поделился Волков. – С легального рынка «уходят» в основном те игроки, кто не может справиться с управлением рисками, не исполняет требования закона по формированию кредитных историй, и те, кто не может выдержать регуляторного надзора».

Но итоги третьего квартала прошлого года показали, что сокращение игроков никак не повлияло на объемы микрозаймов. Их сумма оказалась на 32,9% больше, чем в 2017 году, сообщила пресс-служба ЦБ. А если сравнивать с началом 2016 года, на 68,6% больше.

«Услуги легальных микрофинансовых организаций все более востребованы, – отметил руководитель группы аналитиков ООО «ЦАФТ» (Центр аналитики и финансовых технологий) Марк Гойхман. – Департамент микрофинансового рынка ЦБ оценивал портфель займов МФО в 148 млрд рублей на конец третьего квартала 2018 года и отмечал, что данный рынок растет в среднем примерно на 10% в квартал. Предполагалось, что по итогам 2018 года его объем составит 160–165 млрд рублей».

НБКИ, в свою очередь, подсчитало количество микрозаймов. Получилось, что в 2018 году россияне взяли их в 1,5 раза больше, чем в 2017‑м. Количество выдач достигло 12 млн, что является дополнительным свидетельством востребованности микрозаймов, несмотря на сокращение реестра.

Спрос на данные услуги со стороны россиян Гойхман объясняет вынужденностью. «Пятилетнее снижение реальных доходов населения толкает людей «в объятья» МФО для текущего потребления или для закрытия предыдущих займов, – сказал он. – При этом ужесточение требований ЦБ по потребкредитованию и общая закредитованность заемщиков зачастую закрывают перед ними двери банков».

«В условиях, когда потребительская инфляция набирает обороты, а коммунально-транспортные тарифы тоже растут, людям просто часто приходится занимать деньги даже для обязательных платежей – например, сильно выросших налогов на недвижимость, – согласен с ним эксперт «Международного финансового центра» Владимир Рожанковский. – Если по какой-то причине такой заемщик не может получить кредит в банке, то он начинает искать деньги «на стороне».

Как объяснил эксперт, система экстренного кредитования в классическом понимании предназначена для обслуживания людей, находящихся в форс-мажорных обстоятельствах. Но у России и здесь «свой путь». «В России в МФО повалили почти все банковские отказники, то есть те, кому банки по тем или иным причинам отказывали в выдаче кредита, – пояснил он. – Но поскольку этот тип заемщиков является низкокачественным (низкие или отсутствующие доходы, отсутствие залогов и т. п.), то в данном сегменте начали как снежный ком расти проблемные активы».

Новые правила

Данное положение дел не могло не беспокоить правительство, которое в конце января снова ужесточило правила работы МФО. Теперь компании, предоставляющие займы сроком до одного года, не могут требовать с заемщика сумму, превышающую долг более чем в 2,5 раза. В эту сумму отныне входят также штрафы и пени. Таким образом, если вы заняли у МФО 1 тысячу рублей, организация никогда не сможет потребовать с вас более 3,5 тысячи рублей (тело долга плюс максимальные проценты).

Этот «максимум» будет сокращаться и в дальнейшем. Так, с 1 июля 2019 года ограничения составят двукратную сумму займа, а с 1 января 2020 года – 1,5‑кратную. Кроме того, «максимум» установлен и для ежедневной процентной ставки – не более 1,5% в день. А с 1 июля 2019 года ее снизят до 1% в день.

В рамках изменений появился специализированный вид займа – в сумме до 10 тысяч рублей и до 15 дней. Согласно анализу, он является самым популярным. Как отмечают в ЦБ, сумма процентов по нему не должна превышать 3 тысяч рублей, то есть 30% от долга. Таким образом, ежедневная выплата не должна превышать 200 рублей. Но такой вид займа должен быть выплачен в срок, его нельзя продлевать или увеличивать сумму.

Эксперты с воодушевлением восприняли новые изменения. «Тем самым сделана попытка преодолеть ситуацию все большего погружения заемщика в долги, часто приводящую к невозможности в принципе расплатиться по ним», – считает Гойхман. «Мы ожидаем улучшения качества обслуживания микрозаймов, – согласен Волков. – В целом к началу 2019 года в процесс микрокредитования, по нашим оценкам, вовлечено около 20 млн россиян – столько человек в разное время брали займы в МФО. Всего в процесс розничного кредитования, по нашим оценкам, вовлечено 96 млн россиян – именно столько кредитных историй находится в базе НБКИ».

Сами МФО отнеслись к изменениям с пониманием и готовы приспособиться к работе в новых условиях. «Принятие ограничений, как и предыдущая работа регулятора по очистке микрофинансового рынка, направлено в первую очередь на снижение закредитованности населения и снижение социальной напряженности, сопровождающей сектор, – заявила директор СРО «МиР» Елена Стратьева. – Мы полагаем, что этого удастся добиться, если бизнес правильно воспримет полученный сигнал и сам возьмет на себя ответственность за честную реализацию инициатив, при этом сфокусировавшись не только на скорейшей адаптации к новым правилам, но и на объединении в борьбе с любыми «серыми» схемами, выработке и распространении единых лучших практик».

По ее словам, ужесточения потребуют от всех участников рынка внести значительные изменения в бизнес-модели, собраться и постараться адаптироваться к новым условиям игры без потерь в качестве предлагаемых услуг. Таким образом, организаций, предоставляющих займы «до зарплаты», в будущем станет меньше. Уже сейчас, отметила Стратьева, значительная часть компаний из этого сегмента планирует переход в сегмент классических потребительских кредитов или в сегмент займов для малого и среднего бизнеса.

Темные лошадки

Но это не все изменения на микрофинансовом рынке, которые вступили в силу в конце января. Другая часть нововведений касается теневого сектора, который, по разным оценкам, в разы превосходит легальный. Именно на нелегальных игроков чаще всего жалуется население из-за угроз и шантажа.

Однако и этот рынок в последнее время сокращается. Так, по данным комитета по безопасности СРО «МиР», количество «нелегалов» за 2018 год сократилось практически на треть, или на 3 тысячи лиц (2 тысячи юрлиц и индивидуальных предпринимателей, а также 1 тысяча физлиц, практикующих такие услуги). В итоге объем теневого рынка СРО «МиР» оценила в 6,5 тысячи игроков.

В 2018 году Центробанк выявил 2293 организации, которые были классифицированы как нелегальные кредиторы. В 2017 году таковых было гораздо меньше – только 1344 организации. Такой успех в ЦБ объясняют созданием специализированных подразделений регулятора и более активной работой в регионах. «При этом Банк России отдает себе отчет, что на рынке будут появляться новые нелегальные кредиторы, как и другие организации, действующие незаконно, – отметили в пресс-службе ЦБ. – Задача регулятора – вовремя их обнаружить и сократить время, которое уходит сейчас на прекращение такой деятельности».

По мнению ЦБ, нелегальные игроки не только наносят серьезный ущерб потребителям, которые попадают в их сети и становятся «кредитными рабами», но и приносят колоссальный вред имиджу микрофинансового рынка в целом.

«Банк России неоднократно выступал с предложениями по ужесточению ответственности за осуществление нелегальной микрофинансовой деятельности: повышение размеров административных штрафов, введение кратности при многократных нарушениях, а также введение уголовной ответственности должностных лиц в подобных компаниях за неоднократные нарушения законодательства и нелегальное предоставление потребительских займов», – подчеркнули в пресс-службе.

В числе новых изменений, вступивших недавно в силу, имеется возможность на законодательном уровне лишить нелегальных кредиторов судебной защиты. То есть право на судебное взыскание задолженности по микрозайму для «нелегалов» теперь ограничено. Суды больше не будут помогать им в возврате денежных средств. Но это не все изменения.

Также введен запрет переуступать долг кому-либо, кроме профессиональных игроков – официальных банков, МФО, коллекторских агентств, специализированных обществ, осуществляющих секъюритизацию (привлечение финансирования путем выпуска ценных бумаг), а также физических лиц, которые были упомянуты в согласии должника. Предполагается, что этими физлицами будут родственники заемщика.

«То есть долг может быть продан только тем организациям, за которыми осуществляет надзор Банк России или ФССП, специализированным обществам или физическим лицам, которых укажет сам должник, – пояснили в пресс-службе ЦБ. – Одновременно все те организации или граждане, кто не входит в периметр надзора Банка России или ФССП (или не указанный должником родственник), не смогут требовать выплаты долга, в том числе и через суд».

Это, по мнению ЦБ, поможет бороться с цепочками переуступки долгов. Ранее заемщики сталкивались с тем, что их долг банк или МФО могли переуступить одной компании, та – другой, третьей и в конечном итоге взыскивать задолженность приходило уже лицо, никакого отношения не имеющее ни к финансовому рынку, ни к профессиональным коллекторским агентствам. В том числе и «черные коллекторы».

«Теперь, если долг выдал нелегальный кредитор или долг каким-либо образом перешел к лицу, которое не является ни профессиональным кредитором, ни профессиональным коллектором, суд встанет на сторону заемщика и не вынесет решение об уплате долга нелегальному кредитору или ненадлежащему лицу, – подытожили в ЦБ. – Таким образом деятельность по нелегальной выдаче потребительских займов и кредитов становится невыгодной».

Эксперты также согласны с такой оценкой. «Для «обеления» рынка принято важное нововведение, – полагает Гойхман. – Нелегальный займодавец или коллектор не имеют юридического права требовать от заемщика исполнения договора займа, в том числе через суд. Таким образом, неофициальным участникам рынка выгоднее войти в правовое поле, тем более что условия и порог входа достаточно лояльны».

Однако Владимир Рожанковский сомневается, что таким способом возможно «обелить» рынок полностью: «Если мы поставим в по-настоящему жесткие рамки МФО, на их месте, скорее всего, возникнут другие организации, которые будут устанавливать максимально неформальные отношения с такими заемщиками. Ведь спрос всегда рождает предложение, не так ли?»