Как россияне увязли в микродолгах

На протяжении всего 2021-го спрос на микрозаймы почти в три раза превышал показатели предыдущего года, сообщили «Профилю» в сервисе «Выберу.ру». Абсолютный рекорд по количеству онлайн-запросов здесь увидели в мае – 26 млн. В ноябре сервис отметил очередной пик: займы искали больше 11 млн потребителей.

Далеко не все желающие смогли получить деньги. Но число заемщиков все же активно росло, говорит исполнительный директор компании финансового агрегатора «Все займы онлайн» Артур Карайчев. В микрофинансовые организации шли и те, кто вообще никогда не обращался за заемными деньгами, и клиенты банков.

Приросту аудитории не помешало даже сокращение числа самих МФО: в прошлом году регулятор активно вычеркивал организации из реестра. По оценкам ЦБ, к концу третьего квартала клиентами микрофинансовых организаций были 15,8 млн жителей страны. То есть за год аудитория увеличилась более чем на треть. В общей сложности заемщики оказались должны 305 млрд рублей.

Участники рынка, особенно крупные, также отмечают прирост клиентской базы. За 2021 год количество заемщиков компании увеличилось на 84%, рассказали в МФК «Займер». На каждого клиента организации приходится в среднем по четыре займа.

Большинство экспертов связывают рост с ситуацией в банковском кредитовании. В последнее время оно становится все менее доступным. «Из-за растущей инфляции людям не хватает денег даже на повседневные нужды, поэтому они вынуждены обращаться за заемными деньгами, – говорит директор по коммуникациям «Выберу.ру» Ирина Андриевская. – Но банки продолжают ужесточать требования к платежеспособности клиентов и одобряют меньше трети заявок». В итоге люди идут в МФО, где уровень одобрений выше и доходит до 70%.

Почему аудитория МФО молодеет

Помимо увеличения числа заемщиков на рынке есть еще одна интересная тенденция. Аудитория микрофинансовых организаций становится все моложе. Популярнее всего такие займы среди людей в возрасте до 35 лет – на них приходится до 60% заемщиков, говорит гендиректор финансовой онлайн-платформы Webbankir Андрей Пономарев.

Типичного заемщика микрофинансовых организаций описали аналитики

По данным НБКИ, доля микрозаемщиков младше 30 лет прошлым летом достигала 36,7%. За два года этот показатель вырос на 9,2 процентных пункта. «Чаще всего заемщиками МФО становятся молодые люди, в том числе студенты», – подтверждает сотрудник аналитического центра университета «Синергия» Антон Рогачевский.

Основатель и руководитель юридической компании «Квадрат» Вячеслав Курилин, который последние 10 лет занимается защитой прав заемщиков, также обращает внимание на их возраст. Аудитория МФО молодеет. Курилин объясняет это низкой финансовой грамотностью и ощущением легкости денег. «Встречаются ситуации, когда молодежь берет деньги в МФО, изначально понимая, что отдавать придется родителям, бабушкам и дедушкам», – рассказывает Курилин. В его практике был случай, когда мать написала в паспорте сына: «Прошу не выдавать микрозаймы».

Молодежь сегодня – это «самая тревожная группа роста по числу пользователей МФО», согласен основатель финтех-компании «Деньги вперед» Павел Гужиков. Однако у молодых специалистов из небольших городов с доходами, которые часто не превышают 20–30 тыс. рублей в месяц, иногда просто нет альтернативы дорогим микрозаймам. «Поэтому, думаю, в этом году мы увидим рост доли молодежи среди клиентов МФО еще на несколько пунктов», – прогнозирует эксперт.

Как справляются должники

На фоне роста аудитории среднее число займов в руках одного клиента снижается. По итогам 2021 года оно уменьшилось с 4,3 до 3,6, подсчитывали в Webbankir. Однако это не говорит о том, что у заемщиков все благополучно.

Роскошные кредиты: почему россиянам становится тяжелее влезать в долги

«Если количество займов на одного человека и снижается, то явно не из-за роста благосостояния населения. Причин много: оформление очередного кредита на другого члена семьи (что объясняет рост заемщиков), отказ в выдаче займа "постоянным" клиентам из-за перекредитованности, плохая кредитная история», – объясняет управляющий партнер аналитического агентства WMT Consult Екатерина Косарева.

Кроме того, микрофинансовые организации продают долги коллекторским компаниям – точно так же, как это делают банки. «В результате мы по статистике будем видеть, что количество микрозаймов сокращается, но при этом число новых заемщиков будет расти», – говорит юрист Вячеслав Курилин.

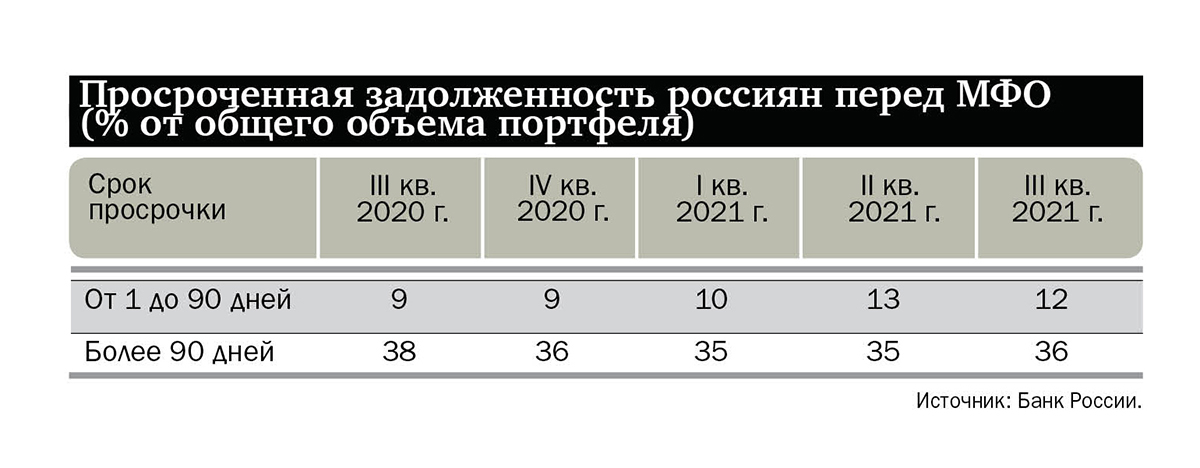

На самом деле многие клиенты микрофинансовых организаций уже давно не справляются с долговой нагрузкой. Доля просроченной более трех месяцев задолженности составляет, по последним оценкам регулятора, 35,6%. То есть более трети должников уже не в состоянии платить по своим обязательствам.

В Международной конфедерации обществ потребителей (КонфОП) оценивают ситуацию еще пессимистичнее. «Сейчас каждый второй заемщик МФО не может вернуть заем», – говорит председатель правления КонфОП Дмитрий Янин. По его мнению, подобная ситуация равносильна тому, что «половина покупателей магазина травилась бы приобретенными в нем продуктами». «Безусловно, такую торговую точку скоро бы закрыли, а вот с микрофинансовыми организациями ничего подобного не происходит», – сетует эксперт.

К чему приведут новые ограничения

Предельная ставка, по которой МФО могут выдавать деньги, сегодня составляет 1% в день. То есть в итоге счет идет на сотни процентов годовых. Чтобы облегчить нагрузку, законодатели хотят снизить максимальный процент до 0,8% в день. Ранее эту идею уже поддержал регулятор.

Центробанк в 2022 году начнет ограничивать выдачу микрокредитов

Однако эксперты не уверены, что это поможет кардинально изменить ситуацию. МФО могут обойти ограничение ставки за счет навязывания дополнительных услуг – например, страхования, считает Дмитрий Янин. Вдобавок многие клиенты не в состоянии погасить заем вовремя. «В результате им начисляют штрафы, что также увеличивает размер переплаты. Часть должников оформляет новый заем для погашения предыдущего», – отмечает эксперт.

По словам юриста Вячеслава Курилина, МФО достаточно легко обходят ограничения, подталкивая клиента брать на себя дополнительные обязательства. «У нас был пример, когда человек брал 1000 рублей, а в результате должен был 90 000 рублей благодаря тому, что он подписывал все новые и новые договоры», – говорит глава юридической компании Курилин.

Новые ограничения в сфере микрозаймов могут повлиять на логику скоринговых процедур, предостерегает Екатерина Косарева. «Предполагается, что эти меры способствуют снижению стоимости кредита и более качественному обслуживанию кредитов. Но, скорее всего, ужесточение требований скоринга повлечет за собой увеличение числа уникальных заемщиков МФО и рост рынка серых МФО», – считает она.

По мнению Косаревой, бороться следует с причинами, а не с последствиями. То есть повышать финансовую грамотность населения, увеличивать занятость, поддерживать семьи с детьми, улучшать социальную ситуацию в целом.

Но быстро реализовать эти меры не получится, а количество заемщиков микрофинансовых организаций тем временем продолжит расти. По оценке Ирины Андриевской, в 2022 году аудитория МФО прибавит от 20% до 30%. Это произойдет за счет банковских клиентов с высокой предельной долговой нагрузкой. То есть тех, кто уже отдает в счет долга больше половины дохода.