Быстрый старт…

Чтобы понять, как будут вести себя основные активы в наступившем году, следует проанализировать их поведение в году ушедшем. Ведь то, что мы имеем теперь, – следствие уже существующих тенденций. В целом все эксперты единодушны: год был очень непростым, удачных инвесторов было мало, а выигрывал тот, кто не делал ставки на долгоиграющие проекты.

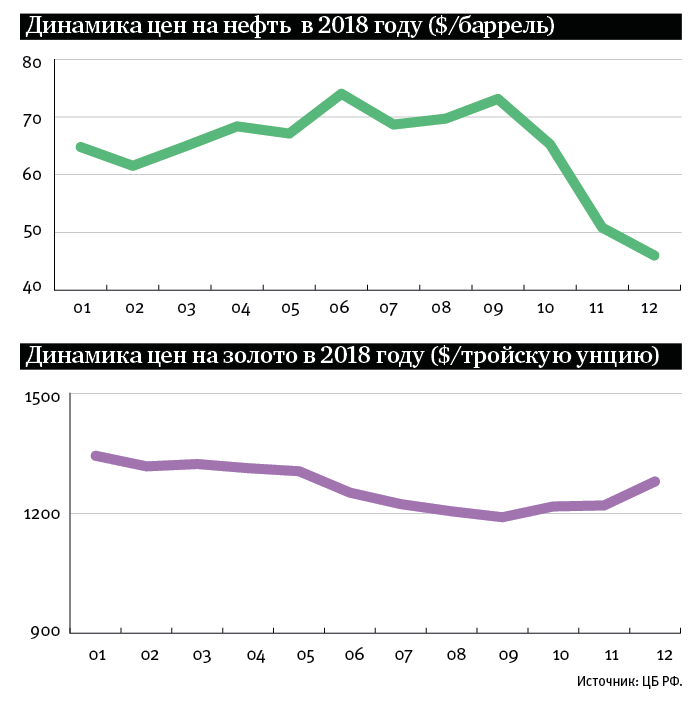

В начале года и до осени аналитики наблюдали растущий тренд инвестиций в высокорискованный класс активов, говорит главный аналитик Альфа-банка Гельды Союнов. Их доход зависит от случая, а относят к этому классу акции, товарные контракты и валюты. Фондовый индекс 500 избранных акционерных компаний США (S&P 500) в этот период «обновил свои исторические максимумы», цены на нефть поднялись почти как в старые добрые нулевые, долларовая корзина достигла 97 пунктов, перечислила эксперт. Скачок цены на Brent до $87 за баррель обновил исторический максимум и для Московской биржи – до 2500 пунктов.

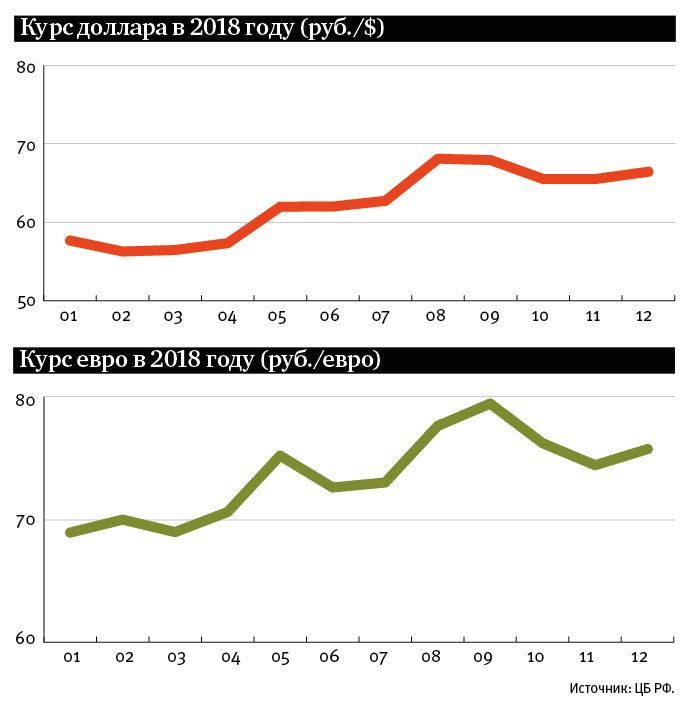

Однако практически все рисковые активы (их доход зависит от случая) принесли убытки, отмечает руководитель инвестиционного департамента UFG Wealth Management Алексей Потапов. Удача, говорит эксперт, сопутствовала тем, кто вкладывался в европейские и американские гос-облигации (немецкие десятилетние принесли 4% прибыли в 2018 м). Еще проще можно было заработать на покупке долларов и евро – одна валюта принесла 20% прибыли, вторая – 14%. «Отечественный фондовый рынок порадовал отдачей в районе 16–17%», – говорит аналитик.

Фортуна была на стороне игроков в короткие инвестиции и на фондовом рынке, добавляет шеф-аналитик ГК TeleTrade Петр Пушкарев. Правда, тут нужно было быть настоящим асом. Так, темпы падения февральских и октябрьских фондовых коррекций, по словам эксперта, напоминали «самый настоящий обвал». Но заработать на них можно было больше и даже технически проще, чем «медленно наращивать доход на неспешном продолжении фондового ралли с мая по сентябрь». «Те же бумаги Apple, которые побывали, должно быть, в портфеле у каждого уважающего себя инвестора, – приводит пример аналитик, –

успели и подняться в цене на 45%, и упасть к концу года до прежних значений». При инвестировании в рост и при стратегии игры на понижение ключ к успеху был один: «не витать в облаках и не заигрываться, а вовремя фиксировать прибыль».

…и резкий финиш

Фондовое ралли оборвалось резко к октябрю. К четвертому кварталу 2018 го риски возросли, инвесторы ушли в защитные активы (такие, как золото, гособлигации), а также стали распродавать акции в первую очередь высокотехнологического сектора, рассказывает Гельды Союнов. Начала падать даже доходность американских казначейских облигаций, а вот золото, наоборот, стало дорожать, «несмотря на сохранявшиеся планы Федеральной резервной системы США продолжить ужесточение денежно-кредитной политики». А рост цен на нефть рублю не помог, курс продолжал падать.

Причиной тому – политика, говорят аналитики. Торговая война между США и Китаем, проблема с экономикой КНР и общий мировой экономический спад – все это насторожило инвесторов. Кроме того, санкции выдавили из России очередную порцию иностранных инвестиций. От ослабления рубля и роста цен выиграли только экспортеры сырья. А еще возникшая неопределенность сыграла на руку российскому рынку облигаций, добавляет руководитель аналитического департамента компании «ФинИст» Катя Френкель. Спрос был небольшим, отсюда и небольшой, но все же рост процентов по выплатам. «Учитывая, что в этом году у нас держалась достаточно низкая инфляция, проценты по выплатам по 7–9% годовых не кажутся очень маленькими», – говорит эксперт.

Прошлый год при этом запомнится не только небывалым подъемом цены на нефть, но и «эпическим обвалом нефтяного рынка» из-за роста запасов черного золота, добавляет эксперт «Международного финансового центра» Ольга Прохорова. Масла в огонь добавили «риторика господина Трампа», «сообщения саудитов о рекордных уровнях перепроизводства», а также скандал между США и Саудовской Аравией из-за убийства журналиста Джамаля Хашогги. Договариваться о снижении уровня добычи нефти в рамках сделок ОПЕК+ становится все сложнее. Из-за всего этого, заключает эксперт, «в данный момент цена марки Brent уже находится на 24% ниже уровней открытия года».

Всё золото мира

Динамика цен на нефть – один из главных факторов, на который реагируют инвесторы, а связанные с ней риски могут оказать давление и на Московскую биржу. Аналитики, в свою очередь, уже прогнозируют стоимость сырья в наступившем году.

Сырьевой рынок в течение первого полугодия останется «в боковом тренде», считает руководитель аналитического отдела Grand Capital Сергей Козловский. Он прогнозирует коридор цен на Brent $55–65 за баррель. «Но только если ОПЕК+ не развалится, а предпосылки для этого прозвучали на последнем заседании картеля,– оговаривается эксперт. – При отсутствии негатива рынок нефти будет менее волатилен, но и менее привлекателен для спекулянтов».

Однако в основном прогноз цены черного золота сошелся на $40–50 за баррель. Этого мнения придерживаются главный экономист Sberbank CIB Антон Струченевский, директор Института стратегического анализа ФБК Игорь Николаев и Ольга Прохорова.

Правда, во второй половине года ожидается снижение объемов добычи сланцевой нефти у американских нефтегазовых компаний. Тогда, говорит Гельды Союнов, «может наблюдаться уверенный рост цен на нефть, что окажет поддержку российскому рынку акций». Но и выше $80 цена не поднимется, считает Катя Френкель: это дали понять США и «проштрафившаяся» Саудовская Аравия. «Даже если убийство журналиста могут «забыть», любой стране всегда можно поставить в вину что-то еще, – предполагает она. – Например, той же Саудовской Аравии – дискриминацию женщин. Была бы страна, а причина для санкций всегда найдется».

Золото тоже падает в цене, но в оценке этого традиционного актива эксперты не так единодушны. К августу прошлого года оно слетело на $200 – с $1360 до $1160 за тройскую унцию, говорит Петр Пушкарев. Оно и понятно: в тот период инвесторы готовы были рисковать, а ФРС США повышала ставки. Но когда все рухнуло, традиционный защитный актив снова подорожал. Теперь золото продолжит стагнировать, считает Сергей Козловский. «ФРС планомерно повышает ставки, – поясняет он, – что делает металл непривлекательным на фоне роста доходности облигаций и других активов с фиксированным доходом».

А по мнению Ольги Прохоровой, в 2019 году драгметалл, наоборот, «имеет очень серьезные шансы на укрепление». Она связывает этот прогноз с «топовой новостью года» – инверсией кривой доходности американского госдолга. Это может быть предвестником рецессии, ведь именно так и происходило в США в последние 50 лет. И хотя промежуток между инверсией и рецессией обычно довольно большой (от 14 до 34 месяцев), игнорировать такой «тревожный звоночек» инвесторы не могут, а потому, скорее всего, будут вкладываться в золото, и оно будет расти в цене.

На фондовом фронте без перемен?

Торговые войны, экономический спад «вдруг» не закончатся, и в этом году они также будут оказывать влияние на инвестиции. Именно поэтому предпочтение будет отдаваться защитным активам (еще один плюс золоту), а «фондовый рынок вряд ли будет расти широким фронтом» считает Гельды Союнов. Умеренно-негативный тренд сохранится на российском фондовом рынке, добавляет Сергей Козловский. И хотя год от года индекс Мосбиржи растет примерно на 10%, уже три месяца подряд он стагнирует на 6%. «Цель первой половины 2019 года – как минимум не растерять достигнутые в 2018 году психологические уровни», – говорит эксперт.

В наступившем году без сильных ценовых колебаний и неожиданных рисков, конечно, не обойдется, отмечает Алексей Потапов. Однако, по его мнению, «негативная ценовая динамика на мировых фондовых рынках к концу 2018 года, похоже, достигла локального пика». Сейчас многие рисковые активы опустились «до очень привлекательных для покупок уровней». А замедление экономики хоть и зафиксировано, но явных рецессии или мирового кризиса не наблюдается, считает эксперт.

«Примерно до середины 2019 года будет идти восстановительный рост на мировых фондовых рынках, – полагает он. – Страхи инвесторов будут развеиваться, а жадность – возвращаться». С этой точки зрения эксперт предлагает присмотреться к покупке сильно просевших акций развитых стран, особенно в таких областях, как технологии, банковская сфера, нефть и газ. А вот к развивающимся рынкам аналитик советует относиться осторожно и прогнозирует дальнейшее падение их фондовых индексов.

Склонные к долгосрочным вложениям инвесторы в новом году «меньше будут рассчитывать на чудеса новых фондовых суперралли», полагает Петр Пушкарев. По его мнению, долговая инверсия не свидетельствует о приближающейся рецессии, а отражает переток капитала в «кэш».

Что касается российского рынка, то с точки зрения долговой нагрузки, графика погашения долга и аккумулированных средств, по мнению Ольги Прохоровой, предпочтение следует отдать корпоративным облигациям компаний нефтяного сектора России. «Более рискованный вариант – покупка долга Сбербанка, Газпромбанка, Россельхозбанка, ВТБ», – добавила аналитик. Она напомнила, что геополитика – самый большой риск для экономики страны в этом году, и это следует учитывать при инвестициях в российские ценные бумаги.

Что касается гособлигаций, то американские, скорее всего, будут расти из-за снижения темпов повышения ставок в США и рисков торможения глобальной экономики. А Минфин России может вообще отказаться от размещения облигаций федерального займа, предполагает Катя Френкель. «Интерес к ним, несмотря на великолепную доходность, крайне низок из-за опасности в любой момент попасть под санкции США, – говорит она. – Это можно прогнозировать с большой уверенностью».

Обвал нефти и фондового рынка осенью прошлого года, торговые войны и экономическая нестабильность сделали инвесторов осторожными. Рисковать теперь не хотят, ставку делают на золото, гособлигации и твердые валюты – доллар и евро

Shutterstock/FotodomВалютные скачки

Доллар или евро? Какая из этих валют станет фаворитом в новом году? В прошлом однозначно лидировал доллар. Но тенденция к его росту может ослабеть из-за снижения темпов ставок ФРС, предполагает Ольга Прохорова. По ее мнению, как минимум до лета вероятность роста доллара куда выше, чем у евро. Для экономики еврозоны год в целом обещает быть непростым. Тут и выборы в Европейский парламент, и канитель с брекзитом, и политические кризисы в других странах Европы, и прогнозируемый общий экономический спад. Все это будет оказывать давление на евро. «Преимущество в портфеле все же следует отдать доллару», – считает эксперт.

Но, возможно, у евро будет шанс на лидерство. Если минфины и ЦБ разных стран в ожидании повышения ставок от ФРС скупят самые надежные ценные бумаги мира по наилучшей доходности, доллар не будет получать дополнительной поддержки, считает Катя Френкель. При этом, отмечает она, Европейский ЦБ свернул программу, поддерживающую инфляцию и ослаблявшую евро.

«Значит, можно с большой уверенностью предположить, что евро будет укрепляться быстрее доллара в 2019 году, – говорит эксперт. – Поэтому, если рассматривается возможность для инвестиций на валютном рынке, лучше предпочтение отдать европейской валюте». В сочетании с эффектом торговых войн и с уходом части европейских поставщиков и заказчиков от расчетов в долларах, добавляет Петр Пушкарев, американская валюта имеет шанс потерять за год 10–12% своей стоимости по отношению к более широкой валютной корзине.

А что будет с рублем? Ответ на этот вопрос волнует всех, и он прост, не без иронии замечает Алексей Потапов: «Рубль по-прежнему будет, он никуда не пропадет». Благодаря ограничительному бюджетному правилу и за счет политики ЦБ по инфляционному таргетированию курс российской валюты стал более предсказуем. Даже санкции вряд ли приведут к сильному смещению курса, считает эксперт, и поэтому ожидать каких-то кардинальных изменений не стоит.

Это мнение подтверждается и другими прогнозами. Негативное влияние падающих цен на нефть, скупки валюты Минфином, вероятного принятия новых пакетов санкций может опустить цену отечественной валюты до 70 рублей за доллар в первой половине года, предполагает Ольга Прохорова. Игорь Николаев из ФБК считает, что рубль эту отметку все-таки перешагнет.

«Рост инфляционного давления в России может заставить ЦБ РФ поднять ключевую ставку до 8% к середине года, что также негативно отразится на динамике курса рубля», – добавляет Гельды Союнов. По прогнозам Альфа-банка, курс рубля может завершить год на отметке 67 руб./долл. И такой же курс предполагает Антон Струченевский из Сбербанка с оговоркой о рисках, «связанных с геополитическими причинами». И даже если нефть будет стоить $45 за баррель, рубль, по его мнению, не уйдет далеко от обозначенного предела.

Запланированная жертва

Четко понимать цель инвестиций и допустимые границы риска – главная рекомендация для инвесторов в 2019 году от доцента кафедры фондовых рынков и финансового инжиниринга факультета финансов и банковского дела РАНХиГС Сергея Хестанова. Он советует по возможности не брать на себя излишний риск. Осторожность и сдержанность – ключевые стратегии для инвестора этого года, вторит Ольга Прохорова.

Поскольку рубль – сырьевая валюта, то он «запланированная жертва в любых сложных экономических обстоятельствах», предупреждает Хестанов и советует долгосрочные сбережения хранить не в рублях. Держать часть средств в «кэше», в долларах и евро – вообще обязательное правило. «Пропорции между ними могут быть любыми, но, учитывая тенденцию рисков ослабления рубля и повышенные инфляционные ожидания на следующий год, держать деньги в долларах и евро более разумно», – говорит Прохорова. Она предлагает 10–15% активов инвестировать в золото.

Наряду с этим надежным вложением эксперты считают банковские депозиты и облигации. «Поскольку есть ожидания ослабления рубля и роста ставок, то лучше валютные и не очень долгосрочные, – конкретизирует Сергей Хестанов. – Примерно через полгода ставки, скорее всего, будут более привлекательными».

Для тех, кто собирается инвестировать в рублевой зоне, Алексей Потапов рекомендует обратить внимание на облигации федерального займа сроком до трех лет, а также на акции наиболее известных российских компаний с хорошей (равной или превышающей ставку по банковским вкладам) дивидендной доходностью. Гельды Союнов напоминает, что обращаться за составлением подходящего портфеля активов лучше «к авторизованным инвестиционным советникам, включенным ЦБ в реестр организаций, которым разрешено осуществлять деятельность по инвестиционному консультированию с 21 декабря 2018 года».

Вот такой расклад. Но какими бы ни были предсказания, инвестировать или нет (и во что), каждый должен решить для себя сам. «Деньги под матрасом не способствуют правильной осанке», – намекает Катя Френкель на то, что инфляция в любом случае уменьшит реальную стоимость сберегаемых по старинке средств. Она предлагает расширить взгляд на инвестиционные инструменты. Например, ряд ценных бумаг защищен Минфином, и пострадать они могут «разве что при полном финансовом крахе России». А еще они позволяют получить дополнительный доход за счет налогового вычета.