Рост страхового рынка по данным за 9 месяцев 2015 года продолжился, но заметно отстал от темпа инфляции. В лидерах – ОСАГО, страхование жизни и имущества физлиц. Остальные сектора падают. Продолжает расти концентрация рынка на фоне отзыва лицензий десятков страховых компаний.

Участники

По состоянию на 30 сентября 2015 года в реестре субъектов страхового дела зарегистрированы 360 страховых и перестраховочных компаний и 11 обществ взаимного страхования. За 9 месяцев 2015 года отозваны лицензии у 47 страховых компаний, еще у 19 – приостановлены (7 из них отозваны в IV квартале 2015 года). И только одному страховщику – ООО «Региональный страховой центр» – лицензия возобновлена.

Ключевые показатели развития страхового рынка

Объем премий по всем видам страхования вырос на 3,6%, до 768,63 млрд рублей. Темп роста премий увеличился по сравнению с первым полугодием в основном за счет изменения тарифов по ОСАГО. Объем выплат вырос на 9,3%, до 364,15 млрд рублей.

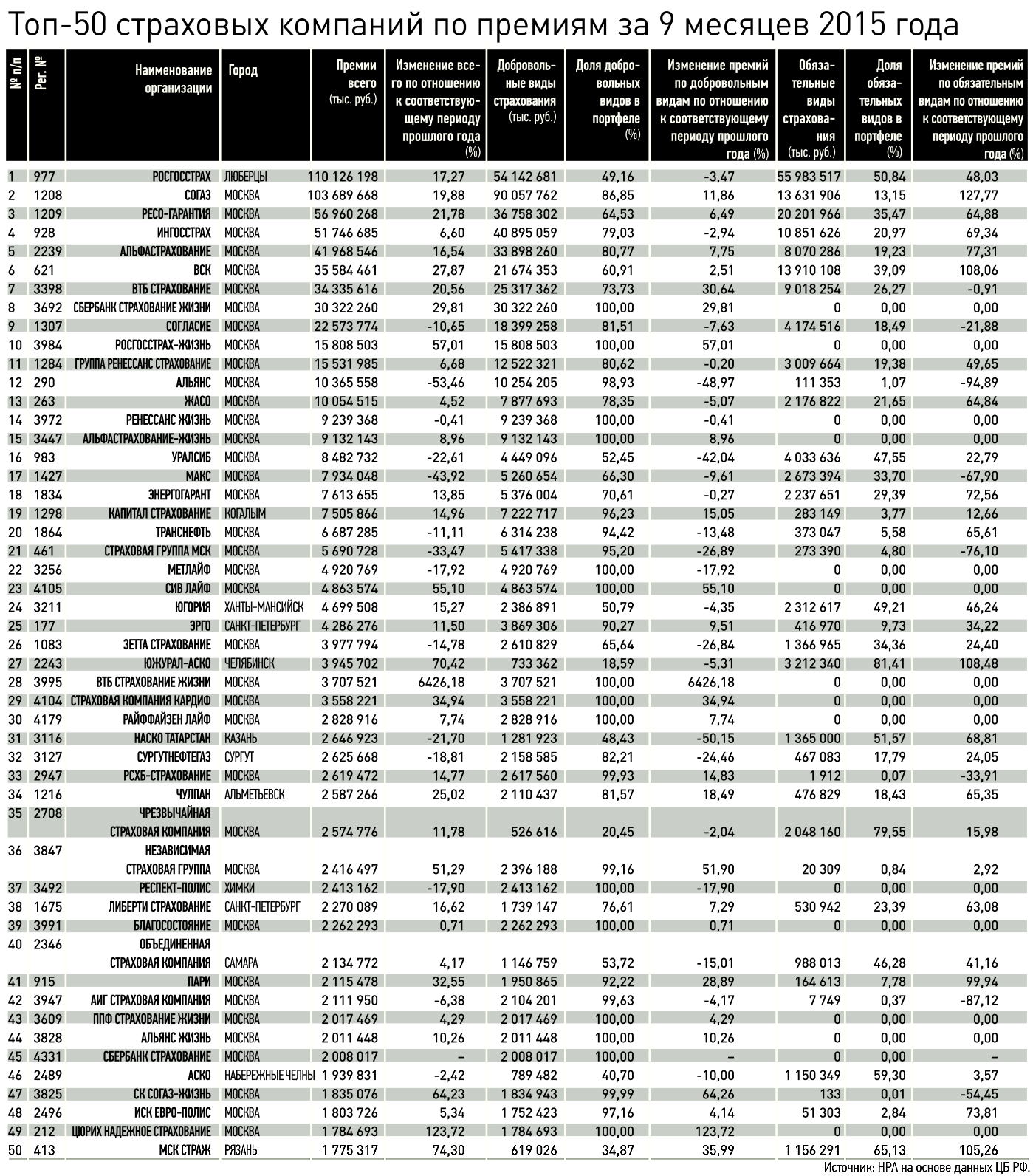

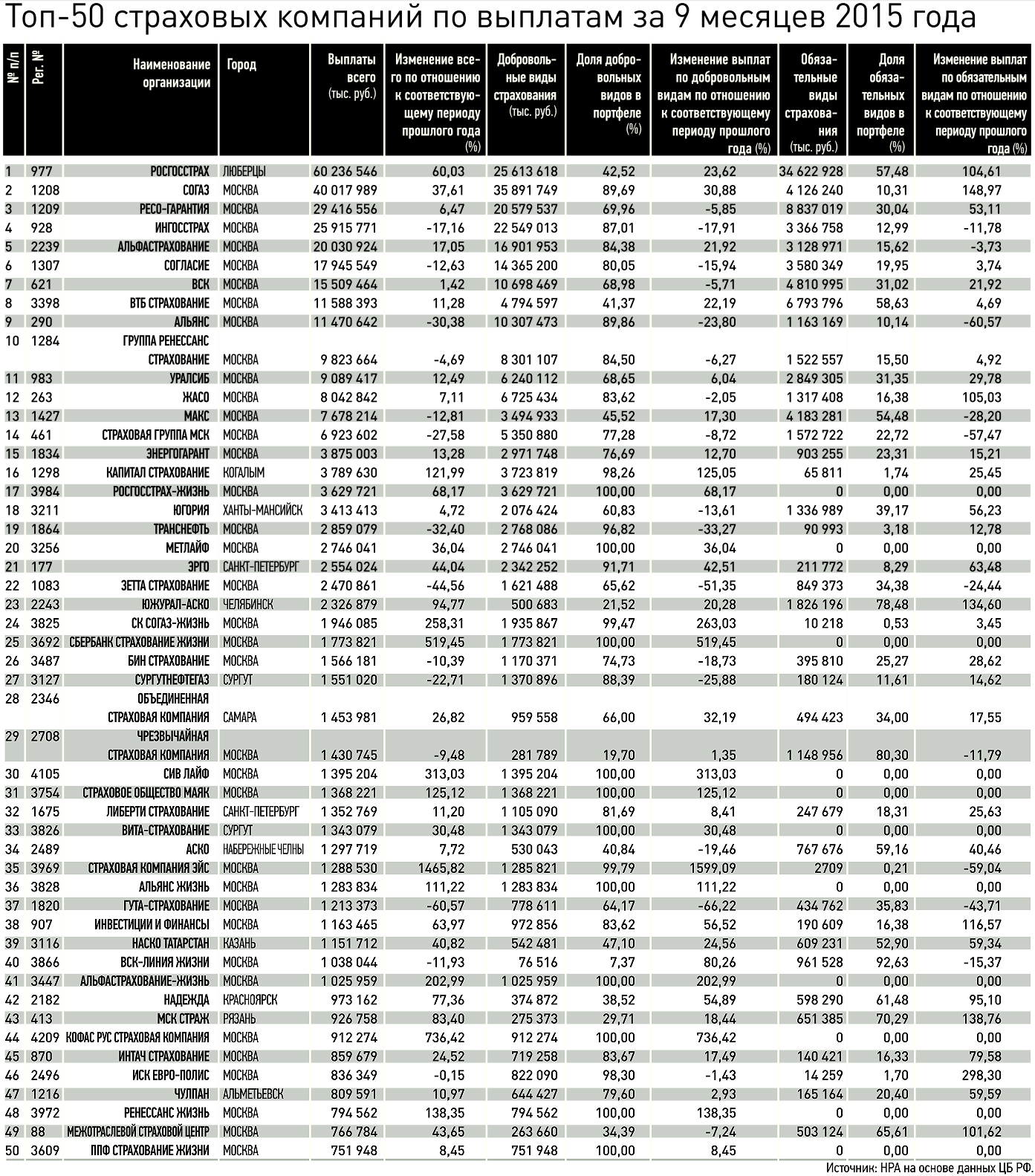

Концентрация рынка продолжает усиливаться. 50 крупнейших компаний собрали 88,7% премий против 85,58% за 9 месяцев 2014 года. Рынком «правят» топ‑10 страховщиков: они аккумулируют 65,46% премий (по итогам 9 месяцев 2014 года – 59,17%). Прирост премий этих компаний составил 64,18 млрд рублей при общем увеличении рынка на 26,8 млрд рублей. Состав первой десятки практически не изменился.

Все компании из первой десятки, кроме ООО СК «Согласие», показали темп роста премий выше среднерыночного. Лидерами по темпам роста бизнеса среди них являются ООО СК «Сбербанк Страхование», ЗАО «ВТБ Страхование жизни», ООО «Центральное Страховое Общество» и ООО СК «Ойлер Гермес Ру».

Наибольший темп падения премий показали ООО СК «ЭРГО Жизнь» (минус 62% по сравнению с 9 месяцами 2014 года) и ЗАО «СК «Резерв» (минус 85%).

По сравнению с 9 месяцами прошлого года объем выплат в целом по портфелю увеличился у 36 страховщиков из топ‑50. Из них у 4 компаний (ОАО «Страховая группа «МСК», ОАО СК «Альянс», АО СК «Уралсиб», ООО СК «СОГАЗ-Жизнь») выплаты оказались больше премий, у ЗАО «МАКС» коэффициент выплат составляет 96,8%.

«Мы ожидаем, что 2016 год будет лучше текущего, 2015 года, но в целом рынок будет стагнировать. Мы реалисты и в чудеса не верим, поэтому не прогнозируем рост, а ожидаем стабилизацию падения объемов рынка. Прибыльность в некоторых сегментах, к примеру, в ДМС, продолжает испытывать негативное влияние инфляции, так же, как и в моторных видах страхования. Более того, на страховщиков ДМС также оказывают давление ценовая конкуренция и требования корпоративных клиентов по снижению тарифов. Я полагаю, что эта тенденция сохранится и, возможно, даже усилится в 2016 году. С другой стороны, мы ожидаем введения новых рыночных практик, таких как продукты с франшизой и соплатежи. Для успешной работы страховщикам придется искать новые пути, в том числе разрабатывать новые продукты, повышать технологичность процессов. Что касается прогнозируемых последствий текущей политики Центробанка, полагаю, что продолжающийся процесс чистки рынка приведет к его консолидации и общему повышению уровня клиентского сервиса, что в итоге обеспечит рост потребительского доверия к страховой индустрии».

«Мы ожидаем, что 2016 год будет лучше текущего, 2015 года, но в целом рынок будет стагнировать. Мы реалисты и в чудеса не верим, поэтому не прогнозируем рост, а ожидаем стабилизацию падения объемов рынка. Прибыльность в некоторых сегментах, к примеру, в ДМС, продолжает испытывать негативное влияние инфляции, так же, как и в моторных видах страхования. Более того, на страховщиков ДМС также оказывают давление ценовая конкуренция и требования корпоративных клиентов по снижению тарифов. Я полагаю, что эта тенденция сохранится и, возможно, даже усилится в 2016 году. С другой стороны, мы ожидаем введения новых рыночных практик, таких как продукты с франшизой и соплатежи. Для успешной работы страховщикам придется искать новые пути, в том числе разрабатывать новые продукты, повышать технологичность процессов. Что касается прогнозируемых последствий текущей политики Центробанка, полагаю, что продолжающийся процесс чистки рынка приведет к его консолидации и общему повышению уровня клиентского сервиса, что в итоге обеспечит рост потребительского доверия к страховой индустрии».Отраслевая структура рынка

Сохраняется тенденция уменьшения доли добровольных видов страхования, не относящегося к страхованию жизни. Доля обязательных видов, сохранявшаяся на уровне 18% в течение 2012–2014 гг., за квартал выросла еще на 0,6 п. п., до 23,6%, за счет ОСАГО.

Объем премий по добровольным видам в сегменте non-life уменьшился за год на 35,5 млрд рублей, в основном за счет автокаско, страхования от несчастных случаев и страхования имущества юридических лиц (ИЮЛ).

Объем премий по страхованию от несчастных случаев сократился за квартал еще на 2,5 млрд. При этом удалось приостановить тенденцию падения: минус 16,4% за 9 месяцев по сравнению с 19% за первое полугодие 2015 года. 10 млрд из 12 млрд рублей годовых потерь пришлись на сокращение продаж через банковский канал. При этом доля комиссии банкам сократилась с 53% до 44%.

Объем премий по страхованию имущества юридических лиц также демонстрирует отрицательную динамику (минус 10%, или 9,5 млрд рублей). Компании – лидеры данного сегмента показывают разнонаправленные тенденции: у ОАО «СОГАЗ», занимающего 47,6% рынка страхования ИЮЛ, прирост объема премий составил 6%. У СПАО «Ингосстрах», находящегося на 2-м месте в рэнкинге по данному виду, объем премий сократился на 35%, до 6,1 млрд рублей.

Объем страхования имущества граждан вырос на 16%, до 31,67 млрд рублей. При этом минимальный прирост из топ‑10 данного сегмента оказался у занимающего 1-е мес-то ООО «Росгосстрах» (12,43 млрд рублей, +1,37%). Страхование имущества граждан активно развивается через банковский канал.

Наибольшие темпы прироста премий оказались у страховщиков, входящих в одну группу с банками: ООО СК «ВТБ Страхование», ООО «Хоум Кредит Страхование», ООО СК «Сбербанк Страхование», ОАО «АльфаСтрахование». Объем премий, полученных через банковский канал, вырос на 2,5 млрд рублей, увеличились и средние ставки комиссионного вознаграждения – до 38,5%.

Сегмент сельскохозяйственного страхования потерял почти половину премий. Причинами стали как уход страховщиков (санкциям со стороны регулятора подверглись компании с совокупной долей около 30% рынка с/х страхования), так и опоздание с установлением новых ставок субсидирования на 2015 год. В результате остались незастрахованными яровые посевы. Лидерами данного сегмента с совокупной долей 39,2% остались ООО «Росгосстрах» и ЗАО СК «РСХБ-Страхование».

Сегмент страхования средств наземного транспорта продемонстрировал наибольшее сокращение премий в абсолютном выражении (почти 21 млрд рублей).

Причинами сжатия являются резкое снижение (примерно на треть) продаж новых автомобилей, ухудшение ситуации с доходами населения в сочетании с ростом тарифов. В результате количество договоров уменьшилось более чем на 1 миллион.

Количество страховщиков, предлагающих автокаско, уменьшилось с 210 в 2014 году до 170. Из топ‑50 страховщиков только 36 заключают такие договоры. У половины из них коэффициент выплат превышает среднерыночные значения (80%), в том числе у 9 – 100%. Этот вид страхования остается убыточным.

«По итогам 9 месяцев 2015 г. прирост страхового рынка составил всего 3,6%, но если не брать в расчет повышение тарифов по ОСАГО, то динамика рынка находится в отрицательной зоне. Учитывая не самые радужные прогнозы по экономике в целом, в 2016 году следует ориентироваться на прирост страхового рынка в пределах 5%. Предыдущие драйверы рынка (кредитование физлиц и продажи новых автомобилей) исчерпали свой потенциал, а новых значимых тенденций к росту пока не видно.

«По итогам 9 месяцев 2015 г. прирост страхового рынка составил всего 3,6%, но если не брать в расчет повышение тарифов по ОСАГО, то динамика рынка находится в отрицательной зоне. Учитывая не самые радужные прогнозы по экономике в целом, в 2016 году следует ориентироваться на прирост страхового рынка в пределах 5%. Предыдущие драйверы рынка (кредитование физлиц и продажи новых автомобилей) исчерпали свой потенциал, а новых значимых тенденций к росту пока не видно.Конечно, отдельным компаниям удастся прирасти по страхованию жизни и страхованию имущества физических лиц – это поддержит рынок с точки зрения динамики, но выгоду из этого извлечет ограниченный круг страховых компаний. Это крупные технологичные компании с хорошо настроенными каналами продаж, которые способны предложить клиенту удобный продукт и качественный сервис. Остальным предстоит непростой этап борьбы с издержками в условиях сокращения спроса и серьезных проблем в сегменте автострахования.

А в целом по рынку в начале 2016 года еще будет сказываться эффект от повышения тарифов по ОСАГО, но потом и он сойдет на нет. Есть определенные надежды на отскок в кредитовании населения, что может положительно сказаться на динамике рынка страхования. Стабильно растет сегмент ДМС – рост стоимости медицинских услуг автоматически приводит к росту стоимости полисов ДМС. В остальном ориентируемся на динамику в районе нуля».

ОСАГО. Второй квартал подряд сохраняется превышение темпа роста премий (+46,5% за 9 месяцев 2015 года) над темпом роста выплат (+36,1%).

Концентрация сегмента усилилась: доля рынка 3 крупнейших страховщиков ОСАГО (ООО «Росгосстрах», СПАО «РЕСО Гарантия», ОАО «ВСК») выросла более чем на 5 п. п, до 56,74%. Темп роста премий у этих компаний значительно выше среднерыночных значений.

По итогам 9 месяцев 2015 года коэффициент выплат по ОСАГО составил в среднем по рынку 55,99% против 60,24% за 9 месяцев 2014 года.

ОСАГО занимается 31 страховщик из топ‑50. Из них 6 компаний имеют коэффициент выплат более 77%, в том числе 3 – выше 100%.

Страхование жизни. По сравнению с 9 месяцами 2014 года темп прироста в сегменте страхования замедлился (18,3% против 27%). В то же время III квартал показал хорошие результаты: + 35 млрд рублей (выше I и II кварталов).

Инвестиционное страхование растет более высокими темпами, чем накопительное, но две трети премий приходится именно на накопительное. Количество договоров страхования жизни сократилось на 39%. Сильнее других пострадал сегмент инвестиционного страхования (количество договоров уменьшилось с 412 тысяч до 91 тысячи).

Концентрация сегмента очень высокая: на 10 страховщиков приходится 89% премий. При общем росте рынка за год на 13,7 млрд рублей почти 7 млрд обеспечило ООО СК «Сбербанк Страхование жизни», еще 5 млрд рублей – ООО СК «Росгосстрах-Жизнь», 3,5 млрд рублей – ЗАО «ВТБ Страхование жизни».

77% премий собирается через кредитные организации. Средний % комиссионного вознаграждения продолжает снижаться (с 37,1% до 28%).

Объем выплат по страхованию жизни составил 16,81 млрд рублей.

В целом сегмент развивается динамично и имеет возможности для дальнейшего роста, но в связи со сложной ситуацией в экономике высоких темпов роста ожидать не стоит.

«Страховой рынок будет работать, страховщиков станет меньше, но зато оставшиеся на рынке компании станут сильнее. Спад по страхованию автокаско продолжится, наибольшее распространение получат страховые продукты с франшизой, по которым автовладелец сам оплачивает мелкие убытки, уменьшая свои расходы на страхование. Рынок ОСАГО подрастет на 2–3%, т. к. в некоторых регионах автоюристы и судебная практика приводят к очень высокому уровню убыточности. Поэтому будут пересмотрены территориальные коэффициенты или же будет расширен тарифный коридор. Поскольку рост стоимости запасных частей и, соответственно, стоимости ремонта неизбежен, то и рост стоимости полиса ОСАГО также неизбежен. На несколько процентов вырастут страхование ипотеки и добровольное страхование имущества граждан. Небольшой рост сборов (не более 3–5%) мы ожидаем по грузам и по страхованию имущества. Будет расти и рынок ДМС (за счет повышения цен ЛПУ). Вместе с тем значительно вырастет размер страховых выплат, особенно по ОСАГО».

«Страховой рынок будет работать, страховщиков станет меньше, но зато оставшиеся на рынке компании станут сильнее. Спад по страхованию автокаско продолжится, наибольшее распространение получат страховые продукты с франшизой, по которым автовладелец сам оплачивает мелкие убытки, уменьшая свои расходы на страхование. Рынок ОСАГО подрастет на 2–3%, т. к. в некоторых регионах автоюристы и судебная практика приводят к очень высокому уровню убыточности. Поэтому будут пересмотрены территориальные коэффициенты или же будет расширен тарифный коридор. Поскольку рост стоимости запасных частей и, соответственно, стоимости ремонта неизбежен, то и рост стоимости полиса ОСАГО также неизбежен. На несколько процентов вырастут страхование ипотеки и добровольное страхование имущества граждан. Небольшой рост сборов (не более 3–5%) мы ожидаем по грузам и по страхованию имущества. Будет расти и рынок ДМС (за счет повышения цен ЛПУ). Вместе с тем значительно вырастет размер страховых выплат, особенно по ОСАГО».Итоги

Количество участников страхового рынка сокращается, при этом банкротств компаний с долей рынка выше 1% в 2015 году не было. Очищение рынка от компаний, не соответствующих требованиям ЦБ РФ, продолжится. По аналогии с банками регулятор определил 22 системно значимые страховые компании. При этом в зоне риска находится не менее 100 страховщиков, в том числе половина системно значимых.

Крупные компании продолжают консолидировать бизнес. Доля топ‑10 страховщиков растет от квартала к кварталу.

За 9 месяцев рынок вырос на 3,6%, при этом реальные объемы премий падают.

Драйвером рынка после перерыва опять стало ОСАГО. Благодаря этому виду страховщики смогли показать прирост премий. При этом количество договоров резко сократилось (на 2,7 млн) и продолжает снижаться с каждым кварталом, что свидетельствует об отказе автовладельцев от приобретения полиса по повышенному тарифу или замене его на поддельный.

Впервые объем премий по ОСАГО превысил объем премий по автокаско. Автокаско показало резкое падение объемов премий, при этом взрывного роста коэффициента выплат не произошло. Положительный эффект оказала проведенная многими страховщиками санация портфелей.

Рынок корпоративного страхования находится в кризисе. Количество договоров сократилось практически по всем видам. Повышение ключевой ставки привело к снижению кредитования корпоративных клиентов, что, в свою очередь, вызвало падение объемов премий по страхованию предметов залога.

По данным ЦБ РФ, чистая прибыль страховых компаний за 9 месяцев составила 95 млрд рублей. Из них почти половина пришлась на 4 компании: АО «СОГАЗ», СПАО «РЕСО-Гарантия», ОСАО «Ингосстрах», ООО СК «ВТБ Страхование». Положительное влияние на рост чистой прибыли оказали инвестиционные доходы благодаря высоким ставкам по депозитам, действовавшим в 2015 году, переоценке валютных вложений, переоценке активов по рыночной стоимости. Еще одним фактором стало сокращение расходов на ведение дела в части расходов на маркетинг, рекламу, региональную сеть, аренду.

2015 год страховой сектор закончит с положительным финансовым результатом, в следующем году влияние этих факторов снизится и многие страховщики покажут отрицательный технический результат. Ожидается сохранение отрицательной динамики объемов премий по добровольному страхованию, рост убыточности по ОСАГО.