Наиболее серьезные ограничительные меры ЦБ ввел по кредитам с показателем долговой нагрузки (ПДН) 50–80% и более 80%. Кроме того, Банк России настаивал, что нужно прекратить выплаты по программам субсидирования всех выдач ипотеки при долгах заемщика выше 50%, сообщает "Комсомольская правда".

По словам экономиста Василия Колташова, рост экономики не стоит сдерживать таким образом. Подобные меры стоит вводить на этапе перегрева, но не когда страна последовательно восстанавливается после западных санкций и пандемии коронавируса, уверен эксперт. Он уточняет, что банки оценивают стоимость всех ресурсов – и обязательств, и капитала. Если при выдаче кредита нужно больше капитала, это принимается во внимание. Капитал является более ограниченным ресурсом для банков, чем обязательства. Банки больше не смогут заниматься кредитованием, если перестанут получать достаточную прибыль.

Ипотека демонстрирует высокие показатели качества даже с высокими ПДН, а количество проблемных кредитов составляет доли процента, заявил эксперт Института нового общества Андрей Коряковцев. Поэтому, по его мнению, у банков есть желание кредитовать относительно небогатых людей, хотя ипотека, скорее, более доступна состоятельным россиянам.

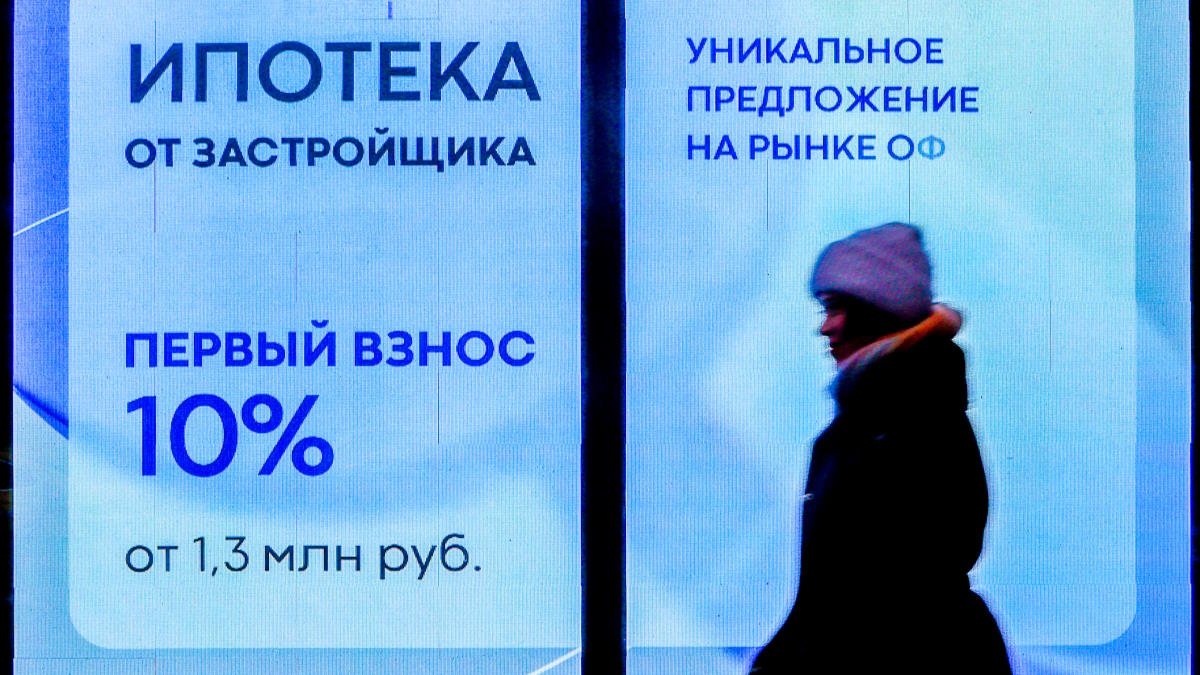

Из-за жестких ограничей портфели потребительских кредитов перешли к падению с конца прошлого года. А с марта 2024-го планируется ощутимо поднять коэффициенты риска по ипотеке с показателем долговой нагрузки более 50 и 80%. Для застройщиков такое регулирование несет дополнительные риски – продажи недвижимости могут снизиться в четыре раза. Банки и застройщики уже заключили соглашение, позволяющее избежать обвала благодаря субсидированию. Выдачи кредитов в итоге должны снизиться не в разы, а на 40%.

Сейчас важно не закрыть доступ к приобретению жилья тем, кто больше всего в нем нуждается, считает депутат Госдумы Артём Кирьянов. По его мнению, у заемщиков победнее ПДН более высокий, особенно если речь идет о жителях регионов. А самые богатые заемщики имеют минимальный уровень предельно допустимой долговой нагрузки по ипотеке. И это особенно верно, подчеркивает парламентарий, для ипотеки с господдержкой. Бюджетая политика не должна распределять всю поддержку в пользу наиболее обеспеченного населения, утверждает Кирьянов.

При ужесточении нормативов ликвидности вырастет конкуренция банков за срочные средства клиентов. В итоге кредитные организации согласны предлагать более высокие ставки и это пойдет на пользу вкладчикам. Максимальная ставка по вкладам в крупнейших банках страны достигла 16%. Однако банки будут вынуждены зарабатывать минимум 17,2% с учетом отчислений на беспроцентные счета Фонда обязательных резервов в ЦБ и взносов в АСВ в размере 0,48% в год.

Рост рыночной стоимости денег нашел отражение в минимальной стоимости кредита, и этому не нужно удивляться. Ведь банки не должны кредитовать население по условиям прошлого года.