Требуются добровольцы

Анализ рынка добровольного медицинского страхования в I квартале 2016 года. Объемы премий немного выросли, число страховых компаний, занимающихся ДМС, сократилось за год на четверть. Почти половину премий на рынке собирает одна компания и 70% их приходится на Москву. ДМС остается малоприбыльным бизнесом.

Участники рэнкинга

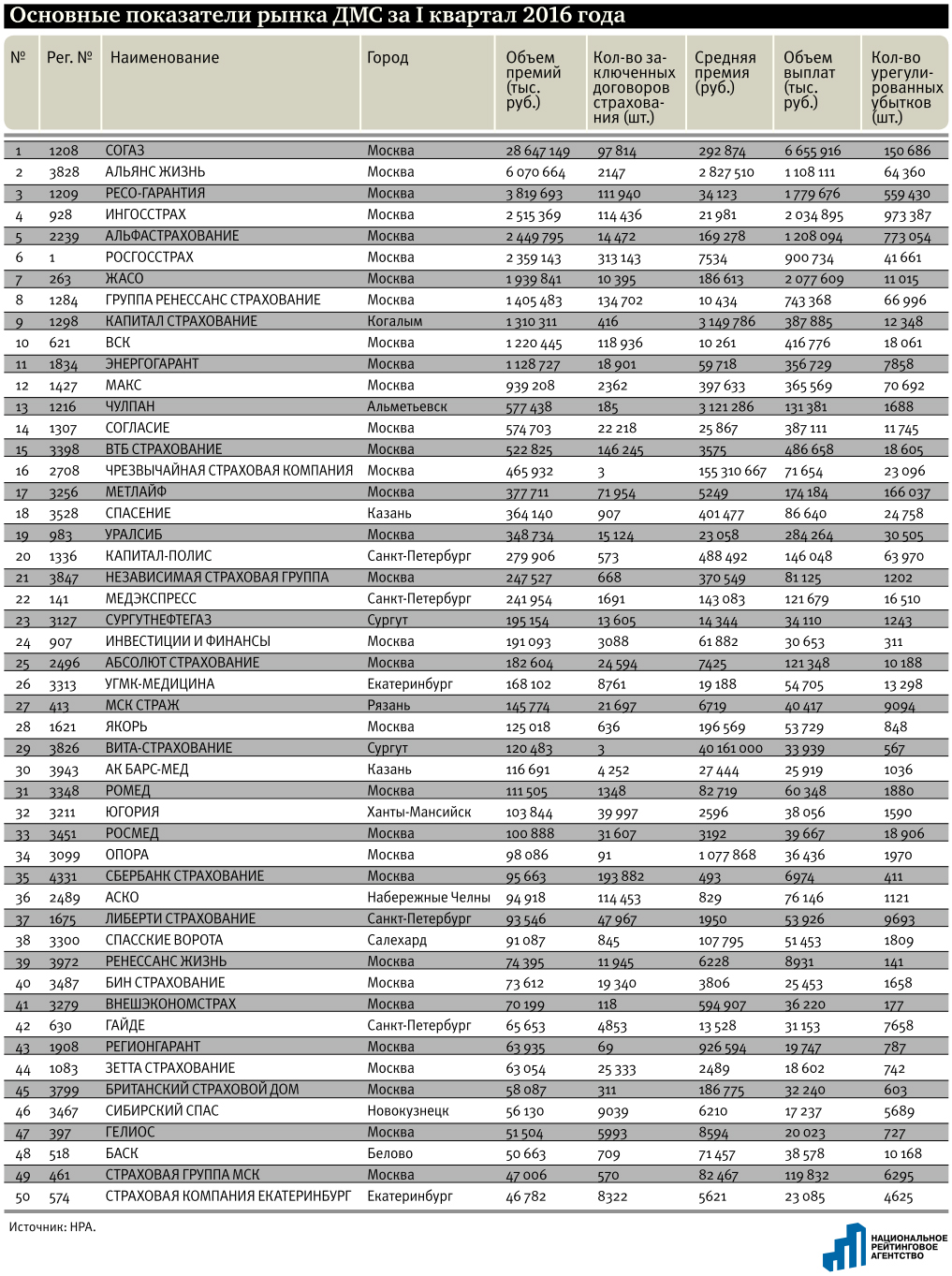

В данном рэнкинге представлены 50 крупнейших страховщиков по объему премий и выплат по добровольному медицинскому страхованию. В их числе АО «СК «Внешэкономстрах», чья лицензия приостановлена с 01 июня 2016 года.

Объем премий по добровольному медицинскому страхованию в I квартале 2016 года по сравнению с тем же периодом прошлого года вырос на 4,7%, до 61,8 млрд рублей. Темп роста премий ниже, чем в среднем по рынку (12,8%).

Количество страховщиков, занимающихся этим видом страхования, сократилось с 201 в I квартале прошлого года до 164. Концентрация сегмента ДМС продолжает увеличиваться: на 50 крупнейших компаний приходится 98% премий (в I квартале 2015 года – 96,7%). Для 13 компаний из топ‑50 ДМС является основным видом деятельности, в том числе для четырех – единственным.

Распределение премий по регионам неоднородно. На Москву приходится 70,5% премий (в I квартале 2015 года – 63,6%). На Санкт-Петербург, находящийся на 2-м месте, приходится лишь 6,3% премий. В Республике Ингушетия, Еврейской АО, Республике Калмыкия, Республике Тыва, г. Севастополе ДМС практически отсутствует – премии не превышают 1 млн рублей. В 43 регионах РФ премии по ДМС сократились. Наиболее сильно пострадали Республика Тыва (-79,7%), Московская область (-78,7%), Тюменская область без ХМАО – Югры и Ямало-Ненецкого АО (-76,3%), Забайкальский край (-71,2%). Можно сказать, что реально ДМС присутствует только в московском регионе.

25 компаний из топ‑50 показали темп роста выше среднерыночного. Лидерами по темпам роста бизнеса являются ООО «СК «Сбербанк Страхование», ООО «СК «Ромед» и ООО «СК «Екатеринбург». Среди компаний первой десятки объем премий вырос у 6 страховщиков. ПАО «Росгосстрах», СПАО «Ингосстрах», АО «Альфастрахование», АО «СО «ЖАСО» показали отрицательную динамику объема премий.

Лидером сегмента с огромным отрывом от остальных является АО «СОГАЗ» (28,6 млрд из 61,8 млрд руб-лей). Разница с ООО «СК «Альянс Жизнь», находящимся на втором месте в рэнкинге по данному виду, составляет 22,6 млрд рублей.

По сравнению с I кварталом прошлого года в состав топ‑20 вошли ООО «СК «Альянс Жизнь» (2-е место), АО «Страховая группа «Уралcиб» (19-е место) и ЗАО «СК «Капитал-Полис» (20-е место) и взамен выбывших ООО «Вита-Страхование» (29-е место), АО «СК «Транснефть» (114-е место) и ОАО СК «Альянс» (93-е место). АО «СК «Транснефть» переводит бизнес в АО «СОГАЗ», а ОАО СК «Альянс» – в ООО «СК «Альянс Жизнь».

Средняя премия значительно отличается у разных компаний, что связано с ориентацией на коллективные или индивидуальные договоры. Компании с низкими и средними премиями предлагают краткосрочные продукты. Так, средняя стоимость полиса ДМС для мигрантов составляет от 860 до 2 тысяч рублей при объеме покрытия от 100 тысяч до 3 миллионов рублей.

Тренды развития рынка

Основными тенденциями 2016 года являются сокращение количества заключенных договоров (на 11 тысяч в I квартале), рост тарифов. Остаются востребованными достаточно дорогие программы страхования с возможностью лечения за рубежом. Также страховые компании предлагают программы для физлиц, ранее застрахованных по корпоративным программам. В регионах получили распространение коробочные продукты по ДМС, в том числе от критических заболеваний.

Если в 2015 году положительное влияние на сегмент ДМС оказало введение медицинского страхования мигрантов, то в 2016‑м драйверы роста отсутствуют. При этом ДМС как часть социального пакета сохраняется, а кризисные явления выражаются в снижении количества застрахованных, сокращении страховых программ. В 2015 году существенного роста стоимости ДМС не произошло, но в 2016 году ожидается 10–12-процентный рост в связи с увеличением стоимости медицинских услуг, при оказании большинства которых используются импортные оборудование, материалы и лекарства.

Еще одной приметой кризиса является рост обращаемости в медицинские учреждения, особенно по программам с частичным софинансированием со стороны застрахованных сотрудников.

По итогам I квартала 2016 года объем выплат составил 22,3 млрд рублей, что на 3,6% выше, чем за I квартал 2015 года. На топ‑50 страховщиков пришлось 21,16 млрд рублей. Из них 29 компаний имеют средний коэффициент выплат выше среднерыночного уровня, в том числе 2 – более 100%: АО «Страховая группа «МСК» (254,9%), АО «СО «ЖАСО» (107,1%).

Рынок ДМС находится в стагнации. Клиенты стремятся к снижению издержек, что приводит к сокращению программ (в основном за счет стоматологических услуг, стационарного лечения), переходу в менее дорогие ЛПУ, введению франшиз.

Как и в прошлые годы, ДМС для большинства страховых компаний остается низкомаржинальным бизнесом и используется как составная часть комплексных программ для корпоративных клиентов.

Читайте на смартфоне наши Telegram-каналы: Профиль-News, и журнал Профиль. Скачивайте полностью бесплатное мобильное приложение журнала "Профиль".