Юридические лица – куда более надежные клиенты, чем физические, а значит, куда более желанные и прибыльные. Правда, чтобы заполучить корпоративного клиента, придется изрядно постараться и сформировать такое предложение, от которого трудно отказаться, проще говоря, сбросить с номинальной цены автомобиля как можно больше. В обмен на это дилер получает гарантированного клиента для своего сервиса – как известно, «ремонтное» направление приносит не только российским продавцам, но и официальному представительству в любой развитой стране мира около двух третей прибыли.

Корпоративного клиента, а точнее, его уполномоченного представителя можно «уговорить» на оформление продленной гарантии, установку дополнительного оборудования, причем как включенного изготовителем автомобиля в перечень официальных аксессуаров, так и «стороннего». В беседе с мастером-приемщиком смотритель фирменного гаража вряд ли будет торговаться по каждой операции, требовать заливки именно того масла, которое он привез с собой, просить впустить его в ремонтную зону, с тем чтобы проконтролировать реальный износ колодок или еще какую-нибудь мелочь. Такой клиент вряд ли уедет с сервиса, сделав только часть операций, оставив менее срочные (они же – наиболее дорогостоящие) на потом. Короче говоря, кругом вроде бы одни плюсы. Так почему же доля корпоративных продаж так «плавает» и от сегмента к сегменту, и от класса к классу, и от бренда к бренду?

Кому это выгодно?

Еще раз уточним, что от больших объемов корпоративных продаж в первую очередь выигрывает дилер, а выгодно ли это импортеру или производителю? Далеко не всегда, ведь покупка нескольких экземпляров, а тем более большой партии машин всегда подразумевает скидку, и иногда представительство готово жертвовать своей маржой. Если дилер с легкостью вернет свои потери на первых двух ТО, у представительства таких возможностей нет. Кроме того, не нужно забывать, что часть своей прибыли представительства и так пускают на поддержку дилеров, – здесь и частичный (обычно до 50%) возврат средств, потраченных на прямую рекламу, и самые обычные денежные бонусы тем, кто сумел выполнить план продаж.

По большому счету, представительство может быть кровно заинтересовано во «флитах» (от англ. fleet – автопарк, в данном случае – корпоративные клиенты) только в двух случаях. Первый: когда любыми средствами и скидками необходимо поддержать уровень продаж, при достижении нижней планки которого встанет вопрос о закрытии представительства. Это критическая ситуация, которая возникает редко, более того, не всегда прекращение представительством прямых поставок означает уход марки с рынка. Самый яркий пример последнего времени – Honda, которая передала дилерам возможность оформлять заказы конвейерных машин непосредственно на японском заводе. Поскольку «буфер обмена», готовый взять на себя часть расходов, устранился и продажи у каждого дилера стали штучными, продавцы выжимают максимум прибыли из каждого экземпляра. Ни о каких скидках тут речи быть не может, именно поэтому в 2016 году юридические лица не приобрели у Honda ни одного автомобиля.

Второй случай: в России имеется производство, локализованное по полному циклу. Представительство идет на любые скидки и ухищрения, вплоть до полного отказа от маржи по корпоративным продажам, лишь бы дозагрузить местный завод.

Что касается схем продаж юрлицам, здесь используются все возможные приемы. Вот что рассказала «Профилю» Оксана Хартонюк, директор по связям с общественностью Porsche Rusland (доля «флитов» – 10%, все машины импортируют из Германии): «Мы как импортер заключаем с юридическим лицом протокол о намерениях, где фиксируем количество экземпляров и скидку, затем дилер осуществляет продажу. Размер скидки зависит от объема, но не превышает 10%. Скидка на сервисное обслуживание зависит исключительно от дилера».

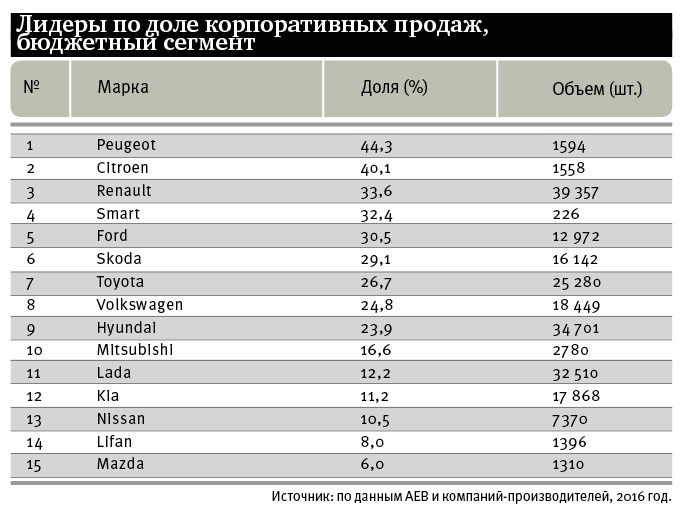

Сергей Ильинский, руководитель пресс-службы «Автоваза» (доля корпоративных продаж – 12,2%), уточнил, что ключевых клиентов ведет центральный офис, однако и у дилеров есть возможность подтягивать корпоративщиков, не резервирующих большие объемы, а значит, неинтересных «центру». При этом все сделки идут строго через дилеров.

Для Mazda (6%) корпоративные продажи в России не основное направление, потому что две наиболее ходовые «российские» модели – компактный кроссовер CX‑5 и среднеразмерный седан Mazda 6 – собирают во Владивостоке «отверточным методом». Mazda нацелена на максимизацию прибыли с одного экземпляра и не планирует предоставлять больших скидок для юридических лиц.

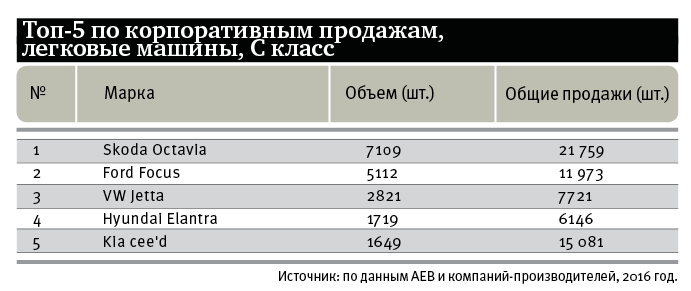

По словам Сергея Кириллова, отвечающего в офисе Peugeot–Citroen в том числе и за корпоративные продажи, «представительство активно участвует в прямых переговорах с ключевыми корпоративными клиентами и помогает дилерам заключать выгодные контракты. Кроме того, мы позволяем дилерам и самим работать в этом направлении». Однако пока результаты скромные: по объемам отгрузок юридическим лицам своих главных моделей – Citroen C4 седан и Peugeot 408 – компания уверенно занимает последнее место. Куда больших успехов достигли сотрудники Renault. Свой седан С-класса Fluence, который собирали на московском заводе, компания давно сняла с российского рынка, зато дает большие скидки на Duster и Logan – обе машины собирают в России с одной из самых высоких на рынке степеней локализации среди иномарок. «Для каждого клиента формируется индивидуальное коммерческое предложение, которое зависит от ряда факторов, в том числе от периода и объема закупок, – говорят в офисе марки. – При подготовке коммерческого предложения мы даем клиенту возможность воспользоваться максимально выгодными условиями».

Представительство Nissan предпочитает работать с корпоративными клиентами напрямую, однако признает, что все же большую часть корпоративных сделок приносят дилеры. PR-директор Nissan и Datsun в России Роман Скольский отмечает, что Nissan «предлагает клиенту комплексный пакет, в который помимо традиционного ценового предложения входят особые условия по финансированию в рамках кэптивной лизинговой программы, а также уникальный сервисный контракт и продленная гарантия».

Меньше всего маневра у компаний, которые собирают в России низкомаржинальные машины «отверточным методом», проще говоря, у «китайцев». К примеру, доля корпоративных продаж Lifan – 8%. В российском представительстве нас заверили, что в следующем году Lifan доведет долю до 10%.

Шеф, два счетчика!

Основная часть всех корпоративных продаж в России приходится на самый массовый из сегментов – седаны В/B+. Конкуренция здесь жесткая, поэтому выигрывают те, кто может больше скинуть. Между тем фактор новизны модели и здесь играет важную роль. Яркий пример – Lada Vesta. Доля ее «флитов» – 5%, даром что скромная, лишь показывает реальный потенциал модели.

«Для Vesta 2016 год стал первым полным годом на рынке – корпоративные клиенты поначалу присматривались и, лишь убедившись, что мы обеспечиваем адекватный уровень сервиса по модели и сама машина вышла на новый уровень качества для марки, начали заказывать, – поясняет Виталий Осипов, директор по продажам «Автоваза». – Обратите внимание, что большая часть корпоративных продаж пришлась на вторую половину года. Есть еще один момент: раньше, к примеру, таксопарки с неохотой брали Lada – непрестижно, а вот Vesta покупают с удовольствием». Помесячная детализация продаж подтверждает его слова – в начале года каждый месяц юрлица покупали менее ста машин, в четвертом квартале – уже более 400 шт. в месяц. К слову, о новизне: «ветеранская» Lada Kalina, которая по совокупным продажам в сегменте занимает 10-е место, интереса у юридических лиц практически не вызывает – за год продано только 747 экземпляров.

Впрочем, в представительстве Renault утверждают, что в начале года по «флит»-продажам рынок традиционно только «раскачивается», объясняя таким образом причины резкого роста корпоративных продаж Logan (напомним, что общий объем реализации седана в 2016 году упал на 29%): в январе юрлицам отгрузили 480 «логанов», в декабре – уже 1638.

А вот как объясняет увеличение продаж по итогам года Алексей Шилыковский, директор по продажам Jaguar Land Rover Россия: «Программа совмещения розничных скидок с «флит»-скидками была запущена только с середины прошлого года, что привело к увеличению продаж Range Rover». Между тем Range Rover Sport такой болезнью не страдает – от месяца к месяцу колебаний нет, правда, и цена у машины ниже. В основном за счет этого «доля Range Rover Sport в корпоративных продажах стабильна и в среднем по году составляет около 28%». Что касается лидера сегмента, он тот же, что и у физических лиц, – Hyundai Solaris, а вот дальше картина интереснее. Традиционно сильно отстает от «родственника» Rio: если у «частников» машины пользуются примерно одинаковым спросом, то количество «юридических» сделок по седану Kia в два раза меньше. Ни с того ни с сего обнаруживаем в этой группе Renault Sandero – единственный в десятке хэтчбек, он идет в компании, предлагающие услуги с выездом специалистов к заказчику, или в фирмы, поставляющие фастфуд на дом и в офисы. Таким клиентам важна высокая маневренность и небольшая длина машины, в то время как седаны в подавляющем большинстве идут в такси (нужно место для багажа пассажиров) и в каршеринговые компании, где от машины опять же требуется максимальная функциональность. Обращаем внимание, как резко уменьшается доля «флит»-продаж от лидера к аутсайдеру. Если по совокупным продажам разница между лидером (Solaris) и моделью, занимающей 10-ю строчку (Kalina), 4,3 раза, то по корпоративным разница между лидером и занимающей десятое место Nissan Almera составляет уже более 10 раз.

Интересно, что безоговорочное первенство Hyundai (отрыв от каждого из конкурентов, занимающих места со второго по пятое, – почти два раза) лишь подтверждает многочисленные кулуарные слухи о работе компании на нижнем пределе прибыльности, то есть практически без маржи. Однако официальные спикеры бренда заявляют, что ключевой целью Hyundai в кризисное время остается максимально возможное увеличение доли рынка.

Все на кроссоверы!

В представительстве Nissan обращают внимание «Профиля» на одну из главных тенденций рынка корпоративных продаж последнего времени: отказ клиентов от седанов компактного и среднеразмерного классов бюджетного сегмента в пользу компактных кроссоверов (это утверждение не касается таксопарков).

Однако в первую очередь это тенденция изменения структуры «флит»-продаж самого Nissan, ведь с уходом с рынка модели Teana, которую в последнем поколении унифицировали с американским седаном Altima, слабо удовлетворяющим европейским требованиям, и на которую в России приходилось 40% корпоративных продаж, компания была вынуждена искать новые сектора сбыта.

Впрочем, представители Nissan признались «Профилю», что «на сегодняшний день потерянный объем практически полностью компенсирован за счет увеличения продаж корпоративным клиентам других моделей, в первую очередь кроссоверов». Действительно, в 2016 году юрлица приобрели 1061 Qashqai и 1727 X‑Trail. В российском представительстве компании не смогли уточнить, в какие именно фирмы уходят эти «паркетники»: «Мы идем во все сферы бизнеса, на примерах показывая, что стоимость километра пробега у Qashqai такая же, как и у легкового хэтчбека, после этого клиент несомненно сделает выбор в пользу Qashqai».

А вот Накамуро Наоя, исполнительный директор российского отделения Mitsubishi, прекрасно знает, кто покупает импортируемые из Таиланда пикап L200 и спроектированный на его платформе Pajero Sport: компании, занимающиеся разработкой нефтяных и газовых месторождений, а также сотовые компании, которым нужно обслуживать вышки связи, расположенные в труднодоступных местах.

Этот год интересен весьма примечательным единоборством двух суперновинок: Hyundai Creta и Renault Kaptur, которое не могло не продолжиться на корпоративном поле. Если по совокупным продажам «кореец» опередил «француза» почти в два раза, то по «флитам» картина обратная – двукратное преимущество Kaptur. В каком-то смысле этот успех можно объяснить традиционно большими «юридическими» продажами «материнской» модели Duster, с другой стороны, детализация продаж показывает, что запуск Kaptur никоим образом не повлиял на «флит»-продажи Duster. По утверждениям сотрудников Renault, «Duster выбирают как надежный рабочий инструмент сотрудников компаний, которые зачастую работают в сложных дорожных и климатических условиях», а вот Kaptur покупают те клиенты, кого интересует в первую очередь «стильный дизайн и удобство эксплуатации в городской среде».

Прекрасно расходится по юридическим лицам среднеразмерный Lexus RX – реализовано 1911 штук, что несопоставимо много по сравнению с конкурентами. Так, рывок Audi Q5 (1175 шт.) под конец года объясняется премьерой второго поколения модели в середине сентября на автосалоне в Париже – дилеры начали активно скидывать склады. Если в январе продали 23 шт., то в декабре – уже 131. А вот двое других «немцев» отстают существенно: Mercedes-Benz GLC нашел 625 покупателей, BMW X3 – 504. Главная британская новинка прошлого года Jaguar F‑Pace, ставшая, пожалуй, самым быстрорастущим автомобилем за всю историю марки, пока не может навязать борьбу, хотя в следующем году отгрузки Jaguar F‑Pace юрлицам возрастут, ведь только с середины ноября модель включили в «поддержку по корпоративным продажам».

Интересно, что крупные компании активно поддержали возросший интерес частников к сегменту полноразмерных SUV. Тут все растет как на дрожжах вне зависимости от типа и предназначения машины, будь то автомобиль сопровождения, как Land Cruiser или Lexus LX, или Land Rover Range Rover, в длиннобазном исполнении которого все чаще можно увидеть VIP-персону во втором ряду.

Обращают на себя внимание две модели BMW – X5 и X6, которые лидируют в своем сегменте по доле «флитов»: организациям уходит практически половина машин от общего объема. Здесь такая пропорция объясняется просто: владельцы бизнесов, предпочитающие «удовольствие за рулем», просто-напросто оформляют машину на свою собственную организацию. Два этих полноразмерных кроссовера дают более половины всех корпоративных продаж марки в России – на третьем месте с заметным отставанием идет BMW 5‑й серии.

Что касается среднеразмерных седанов бюджетного сегмента, здесь, по сути, остался только один значимый игрок – многолетний лидер Toyota Camry, с которой прежде могла соревноваться разве что упомянутая Nissan Teana, однако и доля корпоративных продаж Camry падает и составляет нынче только треть от общего объема.

А вот чего не заменят никакие кроссоверы, так это седаны F‑класса. Здесь опять же традиционным лидером остается Mercedes-Benz S‑class. Эта машина идет с большим отрывом от конкурентов, и вряд ли найдутся причины поколебать ее положение. Впрочем, в середине января спикеры Daimler сообщили о готовящейся в ближайшие годы премьере большого кроссовера Mercedes-Maybach – автомобиль спроектируют на платформе Mercedes-Benz GLS следующего поколения.