«Золотые яйца» Центробанка

Последние 9 лет российский ЦБ активно скупает золото в свои резервы. При этом скрывает — почему. «Деловой еженедельник "Профиль"» попытался найти ответ на этот вопрос.

Помните русскую сказку про курицу, которая несла золотые яйца? Крестьянин ее зарезал – очень ему захотелось куриного супчика. Считается, что это сказка про финансовую грамотность. Вот и наш ЦБ радует нас своими «золотыми яйцами». Но насколько это финансово грамотные вложения?

На 1 октября 2017 года в запасниках ЦБР хранилось 57,2 млн тройских унций, или 1782 тонны золота. Эти запасы стали быстро расти после кризиса 2008–2009 годов. Тогда, на начало 2009 года, золото составляло всего 3,4% российских золотовалютных резервов (ЗВР), сейчас – более шестой их части, 17,3%. Зачем Сергей Игнатьев, а потом и Эльвира Набиуллина копят золото, разбирался «Деловой еженедельник «Профиль».

Необъяснимая любовь к золоту

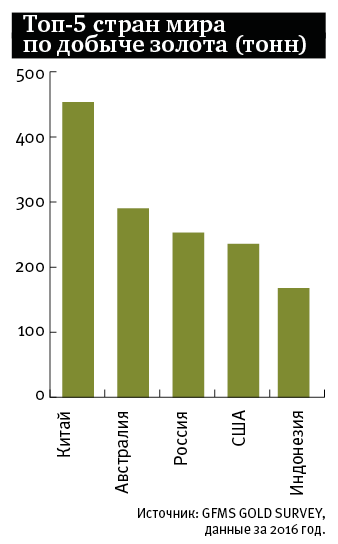

Сейчас Россия находится на 6‑м месте в мире по золотым резервам (запасам монетарного золота на балансе Центрального банка страны) и на 3‑м – по добыче желтого металла.

Лидером по золоту в резервах являются США (в 5 раз больше, чем у России), но это, конечно, историческая инерция, последствия послевоенной Бреттон-Вудской денежной системы (когда доллар США обменивался на золото, а все остальные мировые валюты – на доллар). Сама эта система «приказала долго жить» в 1972 году, когда президент США Ричард Никсон отказался обменивать доллары на золото и президенту Де Голлю пришлось гнать самолет, груженный зелеными бумажками, обратно во Францию. Все усиливающийся натиск со стороны Европы, особенно Франции, приводил к сильной утечке золота из США, и Никсон это прекратил, невзирая на последствия. С тех пор мир живет без «золотого стандарта» (обмена валют на золото), но свой запас США сохранили.

В 2011–2017 годах крупнейшие владельцы золота не предпринимали с ним никаких действий – не продавали и не покупали, за исключением двух стран: России и Китая. Эти страны за 6 с лишним лет обеспечили почти по 30% прироста запасов драгметалла у центробанков мира. Но если у Китая в это время резко росли и валютные резервы, а доля золота в них увеличилась лишь чуть (с 1,7% до 2,2%), то в России его доля выросла вдвое – с 7,5% до 15,9%. ЦБР демонстрирует явно отличающуюся от позиций основных мировых центробанков политику. Он – «белая ворона» среди мировых ЦБ с почти маниакальной тягой к золоту.

У многих европейских стран тоже велика доля золота в запасах ЦБ, но они опять-таки исторически накоплены, с ними ничего не делают – лежат себе и лежат. Держать большие валютные резервы им нет смысла – у них и так евро свободно конвертируемый и находящийся в числе мировых резервных валют, к тому же выпускаемый общим центробанком, собственную денежную политику они проводят в весьма узких пределах. Копить евро (как и США копить доллары) для стран, их эмитирующих, не имеет никакого смысла: всегда напечатают сколько надо. Поэтому валютные резервы низки, а запасы золота высоки.

Стоит заметить, что золото – не слишком удобный инструмент для хранения валютных резервов. Его немедленно не используешь в случае возникновения в стране валютных проблем. Для этого обычно оно закладывается (операция своп) в центробанках других стран по дисконтной цене, а потом не выкупается. Но тогда золото обычно вывозится в согласованное хранилище за рубежом – перевозить его тоже непростая задача. Именно таким образом (через свопы) СССР во время перестройки избавился от нескольких тысяч тонн своего золотого запаса (в конце 1991-го его оставалось лишь несколько сотен тонн). Для решения валютных проблем лучше иметь настоящие валюты, а не физический металл. Но Россия копит золото. Зачем?

Если золото всплыло – правда утонет

«Мы определяем структуру резервов, исходя из оптимального сочетания их сохранности, ликвидности и доходности. Планы свои мы не раскрываем, информацию об управлении активами в валюте и золоте публикуем на своем сайте с полугодовым лагом. Придерживаемся ли мы какой-либо стройной политики или действуем только на основании конъюнктуры? Это вопрос трактовок. Наша официальная позиция в том, что мы обращаем внимание только на эти три ключевых фактора», – сообщили «Деловому еженедельнику «Профиль» в пресс-службе Центробанка.

В этом комментарии, как говорится, что ни слово, то золото. Сразу вспоминается один глава американской ФРС, который однажды сказал: если вы думаете, что поняли меня, значит, я неправильно выразился.

Вопрос: зачем ЦБР золото? – остался открытым. Не хочет ЦБ объяснять свою политику. Нам остается только предполагать. Мы опросили экспертов и рассмотрели 3 основные возможные причины:

– патриотическая. Много критикуют ЦБР за вложения в доллары и американские облигации (вроде как финансируем потенциального противника);

– практическая. ЦБР ждет мирового кризиса и вкладывается в актив‑«убежище», который будет дорожать;

– экономическая. ЦБР просто поддерживает российскую золотодобывающую промышленность.

Золотой патриотизм

Обвинения в адрес ЦБР в том, что он финансирует госдолг США, вместо того чтобы вкладывать деньги в российскую экономику, звучат постоянно. Не то чтобы эти обвинители особенно сильны или влиятельны, но все же руководство ЦБР, вероятно, раздражают.

Ведь оно-то уверено, что действует абсолютно правильно. Это валютные резервы, а значит, их можно вкладывать только в валютные активы. Значит, инвестиции внутри России сразу отпадают. Какие активы из числа надежных сегодня самые выгодные? Безусловно, UST – казначейские обязательства минфина США. Доходность 10‑леток США сегодня 2,3% годовых, что почти на 2 процентных пункта выше, чем Bund Германии (ниже 0,4%). Гособлигации Японии на нуле, а Швейцарии – вообще имеют отрицательную доходность (за инвестиции в них придется еще и доплатить). Такая конъюнктура сохраняется уже несколько лет (после того как Европейский ЦБ опустил свою ставку до нуля).

С учетом того, что с 2015 года доллар стабилен к основным мировым валютам, вообще все резервы ЦБ надо было бы переместить в UST.

Но этому мешают, конечно, соображения структуры валютных резервов (там должна быть доля в евро и британских фунтах). А также эти раздражающие крики в прессе, на телевидении и иногда даже в Думе.

Покупка золота кажется неплохим компромиссом – за это точно ЦБ критиковать не будут ни либералы, ни «ватники».

Возможную дополнительную причину подсказали эксперты – санкции. «Россия находится под гипотетической угрозой – можно рассматривать ее всерьез, а можно и не рассматривать – оказаться отключенной от SWIFT и потерять счета бондов в долларах, – предполагает аналитик «Капитал Финанс» Дмитрий Голубовский. – Когда-то такое уже случалось с Ираном и Ливией времен Каддафи – у них замораживали золотовалютные резервы. Возможно, именно поэтому ЦБ не хочет увеличивать долларовую часть резервов».

Осел останется ослом, даже если гружен золотом

Золото – традиционный защитный актив на случай кризиса. Перед последним мировым кризисом рынок все-таки что-то почувствовал, спрос и цена на золото начали расти задолго до самого кризиса – еще в 2006 году. Своего максимума золото достигло осенью 2011-го (свыше $1900). Затем 5 лет падало (почти вдвое) и весной 2016-го вернулось на уровень 2013 года ($1200–1300). В целом можно сказать, что золото нашло новый баланс и держится на нем 4 последних года.

Так что скупка золота Центробанком имела ясный финансовый смысл (растущий актив) в 2009–2011 годах. Но с тех пор не приносит никакой прибыли или приносит откровенные убытки (сокращение валютных резервов ЦБР в пересчете на доллары). А ведь половину нынешних запасов золота в свои резервы наш ЦБ купил именно на этом падающем/стагнирующем рынке 2012–2017 годов.

Вообще, мировой рынок золота похож сегодня на мировой рынок нефти – на него так же давит избыток предложения в течение нескольких лет. Вот только никакого ОПЕК на этом рынке нет, а спрос на физическое золото рыночных фондов ETF слишком мал, чтобы повлиять на ситуацию. Да и откуда ему взяться – ведь если золото не растет, то нет и притока новых инвесторов и спекулянтов на этот рынок. Замкнутое кольцо, ловушка, не позволяющая золоту расти. Чтобы разорвать это кольцо, нужен большой финансовый кризис.

Но очередной мировой кризис точно не планирует в ближайшие 3–5 лет никто – ни МВФ, ни правительство России, ни сам ЦБР (судя по опубликованным ими прогнозам). Более того, по прогнозу Мирового банка, цена на золото до 2030 года будет плавно спускаться в район $1100 за тройскую унцию (это уже с учетом инфляции доллара). Т. е. долгосрочные вложения в золото, скорее всего, будут убыточны. На пороге у мировой экономики не массовые девальвации валют, а тяжелая проблема дефляции (падения или крайне низкого роста цен). В такой ситуации у золота перспективы нулевые: классическая «страховка» от инфляции никому не нужна за неимением самой инфляции.

Назвать массированную скупку ЦБР золота подготовкой к кризису или хотя бы использованием рыночной конъюнктуры никак не получается. Финансово это не выглядит разумно. Да и с динамикой цен на золото покупки ЦБР никак не коррелируют – сильное падение цен после 2011 года привело лишь к небольшому замедлению покупок (в тоннах). ЦБР явно скупает золото, не глядя на цены.

Впрочем, эксперты уточняют. «С тех пор, как золото упало со своих максимумов 2011 года, многие стали рассматривать нынешние уровни как привлекательные для покупки, – пояснил «Деловому еженедельнику «Профиль» Дмитрий Голубовский. – Если золото рухнет в район тысячи долларов за тройскую унцию, пойдут сделки слияния и поглощения компаний и получится примерно та же история, что и со сланцевой нефтью, – есть некий порог, ниже которого цена не падает, потому что иначе начинает падать добыча. Происходит саморегуляция рынка. Не надо думать, что золото не может упасть ниже – может, ведь речь идет преимущественно о ценах не на слитки, а на фьючерсы. Эти цены основаны на ожиданиях, и спекулянты могут развить их как вверх, так и вниз. То же самое происходит с нефтью. Но на нынешнем уровне можно собирать портфель для будущего роста».

Золото и в грязи блестит

«Я помню, как в 1992 году золотодобывающие предприятия обращались к [и. о. премьер-министра Егору] Гайдару с просьбой о поддержке отрасли, а он им отвечал: «Мы будем покупать золото в Латинской Америке». Это была очевидная глупость – поддерживать чужую промышленность, а о своей забывать, – рассказывает председатель Союза золотопромышленников России Сергей Кашуба. – Поэтому и падение добычи золота в 1998–1999 гг. было просто катастрофическим. А представляете, что было бы, если бы ЦБ с тех самых пор закупал золото у российских золотодобытчиков, скажем, по 100 тонн в год? Сейчас бы в резервах было не 1,8, а 4 тысячи тонн. Но тогда не получилось».

«Мы много писали об этом, рассказывали, пытались донести до регулятора, что покупать золото для резервов у отечественных золотодобытчиков – это хорошо и полезно. Так Центробанк поддерживает российскую золотодобывающую отрасль, государство получает налоги, стимулируется занятость, ЦБ наращивает резервы. Последние два года российский Центробанк – мировой лидер по покупке золота. В прошлом году, например, купили 200 тонн».

Однако золотодобытчиков ли поддерживает ЦБР или банки, с ними работающие? Председатель Союза старателей России Виктор Таракановский: «Во‑первых, ЦБ нас никак не поддерживает. Мы, добытчики, по закону не имеем права продавать золото напрямую ЦБ. У нас золото скупают банки, которые выдают кредиты под откровенно грабительский процент. Раньше основную массу купленного у нас золота банки отправляли за рубеж, а теперь перепродают ЦБ. То есть банки обогащаются с помощью нас дважды: за счет процентов по кредитам и за счет своей маржи от перепродажи».

Отрицать очевидное нельзя. Если бы эти 200 тонн ежегодно покупал не ЦБР, а наши банки выбрасывали на мировой рынок, цена на золото, вполне вероятно, могла бы упасть ниже $1000 за тройскую унцию. Тогда прибыли наших золотодобытчиков еще снизились бы. Роль ЦБ в стабилизации мирового рынка имеет значение, тем более что таких крупных игроков на нем не так уж и много. Но если цены на золото поддерживаются искусственно усилиями крупных государственных игроков, то этот рынок стоит признать весьма неустойчивым…

«Мы рады, что ЦБ покупает золото не за доллары на международном рынке, а за рубли у российских банков, которые кредитуют золотодобывающую отрасль, – говорит Сергей Кашуба. – Но сейчас беда уже другая: как только в последние два-три года Россия вместе с Китаем вырвались в мировые лидеры по государственным закупкам золота, все начали дружно говорить и писать, что Китай этими закупками уже, мол, целый год не занимается. То есть мы оказались как бы белой вороной. И уже звучат призывы посмотреть и разобраться, хорошо это или плохо. Я могу сказать однозначно, что, конечно же, хорошо, что ЦБ продолжает покупать российское золото, потому что надо и дальше поддерживать российскую золотодобывающую отрасль и получать от этого налоги, занятость и рост государственных ЗВР. При этом, понятно, снижается и зависимость от американского доллара. Ну и, конечно, стабильный спрос на золото со стороны российского ЦБ поддерживает устойчивую мировую цену на желтый металл, что для всех золотодобытчиков, и не только российских, крайне важно».

Золото не ржавеет

ЦБР не хочет в явном виде разъяснять, зачем он скупает золото. Отдельный вопрос – почему? Но сейчас нас интересует вопрос, зачем он это делает. Очевидной причины нет. Да, ЦБ явно хочет снизить степень долларизации своих сбережений. Отчасти из-за обострения отношений с США последних лет. И кто бы что ни говорил о кризисе доллара или долга США, сотрудники ЦБР живут в реальном, а не придуманном для внутриполитического пользования мире. В нем вложения в UST остаются самой выгодной из абсолютно надежных валютных инвестиций. Отказываться от них трудно.

Общественное мнение? Ну не так уж оно и едино, да и никому и никогда ЦБР не показывает, что поддается на давление. Тут ведь только дай слабину – и не заметишь, как не ты управляешь рынком, а рынок – тобой. Все ЦБ мира проводят достаточно «жлобскую» политику в отношении общественности.

Никакой связи с конъюнктурой рынка массированные покупки ЦБ очевидно не имеют – они живут своей собственной жизнью, не зависящей от того, растут цены на желтый металл или падают. И уже поэтому не верится в попытку сознательного влияния ЦБ на рост мировых золотых цен путем выкупа российской золотодобычи.

Будущий кризис? Это что-то очень далекое и пока не слишком видное на горизонте. Стоит вспомнить, что до середины нулевых годов цены на золото четверть века стояли на месте. Могут и еще четверть века простоять в сегодняшнем коридоре. Почему нет?

Поддержка российских золотопромышленников? Они, конечно, могут тешить себя мыслью, что убедили ЦБР. Но стоит задуматься: если бы ЦБ действительно имел намерения стимулировать реальную экономику, он в первую очередь снизил бы свой процент, который сегодня в реальном выражении (за минусом инфляции) один из самых высоких в мире. А тут он вдруг решил поддержать одну, отдельно взятую отрасль? Выглядит немного странно и неправдоподобно…

Каждой из этих причин кажется недостаточно для такой ярко выраженной политики скупки золота российским ЦБ, которая к тому же имеет преемственность – ее проводят уже два главы ЦБ. Остаются две версии, на выбор читателя: или все вместе взятые перечисленные причины мы признаем достаточными, или это просто заразная для глав ЦБР болезнь – маниакальная тяга к золоту.

Читайте на смартфоне наши Telegram-каналы: Профиль-News, и журнал Профиль. Скачивайте полностью бесплатное мобильное приложение журнала "Профиль".