Акции сегодня в мире дороги, а долги и деньги дешевы, как никогда. Аппетит к доходности и риску у мировых инвесторов не проходит, спекулянты рыскают по всему миру в поисках прибыли. И именно это настораживает некоторых профессионалов, которые все чаще начали говорить о «пузырях» на финансовых рынках, которые непременно лопнут, причем в скором времени. Так бывает всегда – кризис приходит именно за волной всеобщего энтузиазма, ажиотажа. Чем сильнее была эйфория – тем глубже будет спад, пугают они. «Деловой еженедельник «Профиль» решил разобраться, так ли опасна сегодняшняя ситуация на мировом рынке на самом деле.

Немного статистики

Мировые фондовые рынки растут уже 9 лет подряд. В 2007–2009 годах они сильно провалились, к 2013 году ликвидировали потери и с тех пор идут по новой, неизведанной дороге исторических рекордов. Над прошлыми максимумами 2007 года они поднялись уже в 1,5 и более раза.

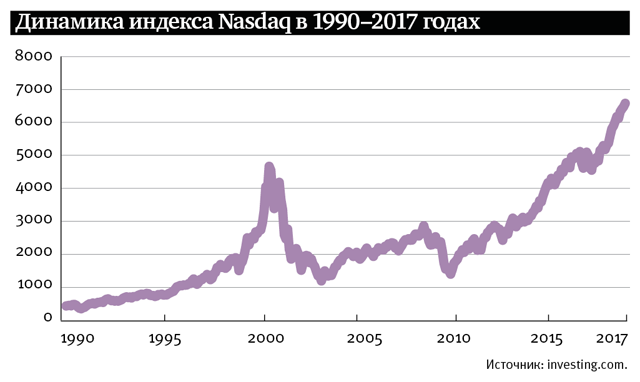

Еще интереснее динамика высокотехнологического сектора – индекс Nasdaq. Максимумы 2007 года он «достал» за 2 года, уже в 2011м, и, дав от испуга коррекцию, вновь устремился вверх. В 2015 году он достиг своего исторического максимума 2000 года (достигнутого перед знаменитым «крахом dot.com», после которого Nasdaq упал вчетверо за 2 года). На этом месте Nasdaq снова дал годовую паузу в росте, и только с конца 2016-го индекс устремился к покорению новых исторических максимумов.

Многие инвесторы относительно спокойно себя чувствуют в рамках восстановительных трендов и начинают все больше бояться при выходе индексов на «новые территории» исторических максимумов, пугают себя и других возможными кризисами и прочими напастями.

Второй рынок, который пугает инвесторов, – долговой. Доходность гособлигаций в Европе в 2014 году неожиданно ушла ниже нуля (вслед за ставкой Европейского ЦБ) и, что еще более странно, надолго задержалась там. Короткие (1–2летние) выпуски гособлигаций Германии, Франции, Швейцарии и многих других стран континентальной Европы с тех пор так и не вышли из минусов. Более того, с 2015 года в отрицательную зону ушли даже облигации стран, некогда казавшиеся из числа худших в еврозоне – например, Испании и Италии. К этому «празднику жизни» присоединилась и Япония.

Раньше даже теоретически было трудно представить себе такую ситуацию. Государство занимает и не платит по долгу, а, наоборот, получает доход, будто разместило на рынке не долг, а депозит. Отрицательная стоимость денег. И это не разовый выпуск (чего не бывает!), а на многие годы. Отрицательная доходность могла бы спровоцировать рост госдолгов, но этого не произошло: бюджетная дисциплина в ЕС рулит (дефицит бюджета не более 3% ВВП).

Отрицательными стали ставки даже по некоторым корпоративным облигациям, и компании, не слишком стесняясь, стали привлекать столь выгодное долговое финансирование. Отрицательными стали ставки по депозитам населения в некоторых странах и – в это трудно поверить! – даже по ипотечным кредитам.

Впрочем, отрицательный процент по ипотеке все-таки экзотика, но процент по ней все равно резко упал почти во всем мире. Что немедленно спровоцировало спрос на недвижимость. Банк UBS в сентябре 2017 года опубликовал доклад о росте цен на недвижимость в мире. UBS Global Real Estate Bubble Index (индекс пузырей в недвижимости) фиксирует: в bubble-risk zone (зону риска пузырей, рост стоимости недвижимости более 50% за последние 5 лет) входили в 2015 году только 3 мировых мегаполиса, в 2017м – уже 8.

Итак, три основных рынка в развитых странах «под подозрением» в перегретости (чрезмерном росте): акции, облигации, недвижимость. Но есть еще и четвертый, связанный с трансграничным перемещением капиталов. Печально известный Карри (операции carry trade – взять кредит дешево в своей валюте и вложить дорого в валюте другой страны) привел за последние пару лет к завышению курсов валют многих развивающихся стран – России, Бразилии, Аргентины, Турции, ЮАР и др.

В чем заключается риск этих пузырей? Рынок акций может упасть сильно или надолго. Рост процентной ставки в связи с нормализацией политики мировых центробанков приведет к тому, что нагрузка долга на страны и корпорации резко вырастет, это может привести к серьезным проблемам для них. И стать одним из драйверов падения фондового рынка. Недвижимость может упасть в цене, что приведет к падению ипотечных облигаций, к волне разорений владельцев, взявших кредит под залог недвижимости, переходу собственности банкам и еще большему обвалу цен, когда они начнут ее распродавать. Валюты развивающихся стран могут сильно упасть при бегстве из них спекулятивного капитала. Все это – вполне реальные риски. Но насколько они актуальны?

«Слухи о моей смерти несколько преувеличены»

От пророков грядущего апокалипсиса трудно отбиться. Кто-то говорит о «пузыре всего», который вот-вот лопнет. Аналитики американского JP Morgan хотят назвать его «Великий кризис ликвидности», имея в виду, что деньги, которые сейчас в избытке, вдруг станут дефицитом. Даже консервативный и жесткий министр финансов Германии Вольфганг Шойбле перед уходом со своего поста, который занимал 8 лет, счел нужным предупредить о рисках формирования пузырей на финансовых рынках из-за вливаний мировых центробанков в триллионы долларов. Он также упомянул о проблемах безнадежных кредитов в европейских банках, роста государственного и частного долга.

Что ж, если в формировании пузырей на финансовых рынках мы виним мировые центробанки с их низкими (даже отрицательными) процентными ставками и политикой «количественного смягчения», то очевидно, что и риски будут возрастать тогда, когда мировые ЦБ станут отказываться от своей экспансионистской политики.

Американская ФРС уже три года как от нее отказалась. Она повышает процентную ставку и с октября 2017го приступила к продажам активов со своего баланса (соответственно, к изъятию долларов из обращения – привет, грядущий «кризис ликвидности»!). Странным образом все эти действия не привели пока ни к каким значимым результатам: доллар не стал крепче, доходность американских госбондов существенно не увеличилась, движение фондовых рынков к новым высотам даже ускорилось, экономический рост в стране не замедляется.

Обдумывает стратегию выхода из мер смягчения Европейский ЦБ. Он еще не приступил к их реализации, но в 2018 году все уже ждут этого. Японский ЦБ пока не давал никаких сигналов о своем намерении ужесточить денежную политику. С его огромным госдолгом (более 2 годовых ВВП – мировой рекорд) политика низких и частично отрицательных ставок по нему кажется отличной среднесрочной политикой.

Непосредственного влияния на финансовые рынки ужесточение политики ЦБ не оказывает. Причем в случае США – уже 3 года.

Это заставляет думать, что все представления о пузырях на финансовых рынках немного преувеличены.

Возможно ли, что ужесточение политики мировых ЦБ всего лишь чуть замедлит их рост или вызовет легкую коррекцию, а вовсе не сильный провал? Вполне. Тем более что сами мировые ЦБ ни в коем случае не хотят выступить «зачинщиками» нового кризиса и действуют очень осторожно, постепенно, медленно. Они готовы чуть что – сразу отступить, дать паузу. Лишь бы не сорвать рост экономики и рынков.

Хотя, конечно, мудрость и осторожность руководителей мировых центробанков не стоит переоценивать. Как показывает опыт, они всего лишь люди, ошибаются, как и все, а иногда очень крупно (впрочем, как и все люди, сознаваться в этом не любят). ФРС просмотрела финансовые последствия ипотечного кризиса в США. Наш ЦБР не видит проблем в уничтожении частных банков. Примеров можно привести множество.

Но суть даже не в ожидаемой нормализации денежной политики основными мировыми центробанками. А в том, что на самом деле рост рынков не столь уж значителен.

В 90е годы индекс Nasdaq совершил взлет над своими историческими максимумами за 10 лет в 11 раз. Сейчас за 9 последних лет индекс вырос вчетверо, но большая часть пути была восстановительной. Да, быстрый рост налицо, но это всего лишь треть над максимумом 17летней давности. Не такое уж большое увеличение за два десятилетия. На «пузырь» как-то не тянет. Быстрый рост последних двух лет (2016–2017 гг.) может смениться небольшой коррекцией или «боковиком», но в сильное падение ниже уровня 2015 года верится с трудом.

Пузырь госдолга

Сторонники будущего апокалипсиса часто приводят в пример рост госдолга в развитых странах. Мировой долг составляет сегодня около 70% от мирового ВВП. Долг США только что преодолел планку $20 трлн, огромные долги (относительно ВВП) имеют ряд южноевропейских стран и особенно Япония.

Иногда именно долговую проблему винят в кризисе 2007–2009 годов. Но давайте не будем забывать одну простую вещь: любой долг – это чей-то актив. Кто-то имеет деньги, и ему выгодно дать их взаймы. А кому-то выгодно взять.

Госдолг становится проблемой, когда, во-первых, номинирован в валюте, над которой не имеет силы центробанк страны. Иначе ЦБ может скупить этот долг на свой баланс (т. е. эмитировать деньги для его обслуживания) или девальвировать его (инфляция). Поэтому, например, Япония чувствует себя совершенно уверенно с долгом в 230% ВВП, а Греция упала в долговой кризис при 140%. И, во-вторых, когда затраты на обслуживание долга становятся слишком велики по сравнению с текущими поступлениями. Именно поэтому Италия со 130% долга не испытывает проблем, ее краткосрочный долг торгуется с отрицательной доходностью.

Может ли произойти кризис госдолга при повышении процентной ставки? В развитых странах – вряд ли. Отчасти потому, что слишком повышать процентные ставки в экономике (чтобы это создавало проблемы для бюджетов) центробанки не будут. Если для борьбы с инфляцией или еще по какой причине придется повысить ставку, то мировые ЦБ ее сразу же снизят, как только острота проблемы пройдет. На «многие лета», как российский ЦБ, высокую ставку ни один разумный мировой центробанк уже не оставит – иначе он разорит свое правительство. Проблема госдолга развитых стран не в том, что он может вызвать кризис, а в том, что он будет давить на долгосрочную процентную ставку, тем самым сдерживая склонность людей к сбережениям и тормозя долгосрочный экономический рост. В процессе его накопления страны получили дополнительный толчок для роста, но, когда придется стабилизировать долг, это станет фактором его торможения.

Криптопузырь – миф или реальность?

Признание роста криптовалют в последние 2 года «пузырем» стало общим местом. Об этом говорят все – от некоторых нобелевских лауреатов до российского Центробанка. Презрительно относятся к ним некоторые мировые инвестбанки и инвесторы.

Действительно, резкий взлет курса биткойна и еще более резкий – альткойнов внешне очень напоминает финансовый пузырь. И многие эксперты подчеркивают отсутствие фундаментального основания из стоимости.

Однако авторы таких утверждений, похоже, не дают себе труда разобраться, что лежит в основе такого взлета криптовалют. А они растут по двум причинам. Первая из них – спрос на нефиатную валюту (неконтролируемую властями отдельных стран). Их преимуществом тут является как обход всевозможных ограничений на конвертацию фиатных валют, так и возможность заработать на пока еще малорегулируемом (и потому дающем высокую доходность) рынке. Да, можно много потерять (и теряют), но и заработать – тоже. В природе человека искать легкие пути разбогатеть. А сегодня все рынки так зарегулированы, что других возможностей для этого – кроме криптовалют – просто не осталось.

Вторая причина – на стороне предложения криптовалют. В начале десятых годов биткойн майнился с помощью центральных процессоров компьютеров. Он довольно долго – годами – стоял на месте, потому что вычислительная мощность росла не так уж быстро, майнеров было немного. А потом одна за другой произошли сразу две революции в майнинге – он перешел на базу из видеокарт и в прошлом/этом году на ASIC (узкоспециализированные мультичиповые компьютеры). Сложность расчетов резко возросла, и это вынудило курс взлететь, иначе майнинг криптовалют стал бы просто невыгоден и прекратился. Что привело бы к их дефициту, и курс начал бы расти именно из-за этого дефицита.

Криптовалюты растут именно в этом коридоре – импульсов и ограничений со стороны спроса и предложения. Они просто математически не могут падать, поддерживаемые ростом сложности расчетов, за исключением коротких периодов. И, несмотря на высокую волатильность, они будут продолжать расти в среднесрочном периоде. И чем больше будет вводиться госрегулирования, тем больше будет спрос на свободные криптовалюты, вне контроля этих навязчивых государств. В этом есть даже идеологическое кредо – криптоанархия.

Технологический пузырь

Многие кивают на технологический пузырь, обращая особое внимание на резкий рост акций первой пятерки сектора – FAANG (Facebook, Amazon, Apple, Netflix и Google). Еще чаще говорят о резком росте акций Tesla (электромобили, солнечная энергетика), которая обгоняет Ford, зарабатывающий в 15 раз больше выручки и хоть какую-то прибыль, в отличие от Tesla с ее постоянными убытками.

Другие возражают: за этими компаниями стоят сильные и талантливые команды, о них постоянно пишут СМИ, они следят за своими акциями, и, наконец, с ними люди связывают свои надежды на будущее, что обеспечивает долгосрочный спрос и поддержку акций. Если мы не считаем сильно перекупленным индекс Nasdaq, то вряд ли стоит предъявлять претензии к его лидерам. Хотя коррекции или паузы в росте этих акций вполне возможны (и постоянно наблюдаются), но основания для обвала больше похожи на иррациональный страх перед будущим.

Китайские пузыри

Китай перестраивается с режима быстрого экспортного роста на режим более медленного и за счет внутренних источников. Конечно, при торможении роста сразу выясняется, что построено слишком много недвижимости, выпускается слишком много цемента или металла, выдано слишком много кредитов и т. д. Что бы ни делала страна сейчас, ей предстоит войти в режим кризисного десятилетия (как 80е годы в Японии после быстрого роста 50–70х годов). То, что будет происходить в 20е годы XXI века в Китае, ближе всего к схлопыванию пузырей. Китайское руководство всеми силами пытается обеспечить «мягкую посадку» и плавное торможение экономики без «заносов», но обычно так не бывает, эта «машинка» работает по-другому.

Пузырь – это проблема или обычное дело

С точки зрения экономической теории пузырь – это обычное, нормальное развитие экономических процессов. Они разгоняются положительными обратными связями: если что-то начало расти, то все инвесторы кидаются к этому активу со своими деньгами, чтобы заработать на нем, и это еще больше ускоряет рост актива. Он отрывается от некоей разумной «основы», но рано или поздно наступает «отрезвление», и рынок проваливается. Избежать такого развития событий невозможно, так устроено человеческое общество.

Госрегуляторы пытаются повлиять на какие-то случаи, которые они заметили, сдержать рост и последующий спад, но у них это не слишком получается. В частности, потому, что никаких четких критериев, в какой момент считать рост цены актива «пузырем», не выработано и вряд ли когда-нибудь будет выработано – на это влияет слишком много слишком разных факторов. Поэтому наличие или отсутствие пузыря в цене актива остается делом оценки, скорее искусством, чем наукой.

Эксперт компании «Международный финансовый центр» Роман Блинов полагает, что не стоит связывать пузыри на мировых финансовых рынках только с политикой низких процентных ставок центробанков. Для каждого из них есть своя логика развития, потому что деньги инвесторов и спекулянтов ищут максимальную доходность. Впрочем, он согласен увидеть признаки пузырей в американском фондовом рынке, криптовалютах и даже рубле.

Станислав Вернер, глава департамента Private Solutions Singapore Castle Family office, акцентирует слишком быстрый рост американских акций и российского рубля – Россию инвесторы «разлюбят» так же легко, как и «полюбили», и рубль упадет. Вызывает у него опасения и рост операций с бондами Греции, Украины и некоторых других стран, прошедших недавно реструктуризацию долгов или имеющих слабую экономику. Но он напоминает и о рисках слишком поверить в пузыри и начать игру на понижение:

«Не борись с ФРС» – такая мантра возникла в моменты развития «бычьего» рынка акций в последние годы, после того как не одно поколение игроков на понижение «полегло», пытаясь продать «дорогой» рынок».

Марк Гойхман, ведущий аналитик ГК TeleTrade, считает основные фондовые индексы и криптовалюты оторвавшимися от их адекватной стоимости, но совершенно не согласен с пузырем в рубле, он считает, что рубль нашел «золотую середину» после сильной заниженности до 2014м и завышенности в начале 2016-го. Резюмируя, Гойхман порадовал читателей «Делового еженедельника «Профиль» четверостишием:

«И S&P, и трежерис не зря мы

На рынке называем пузырями,

Биткоины в пять двести – козырями,

И, видимо, обвал – не за дверями…».