Новогодний праздник рубля

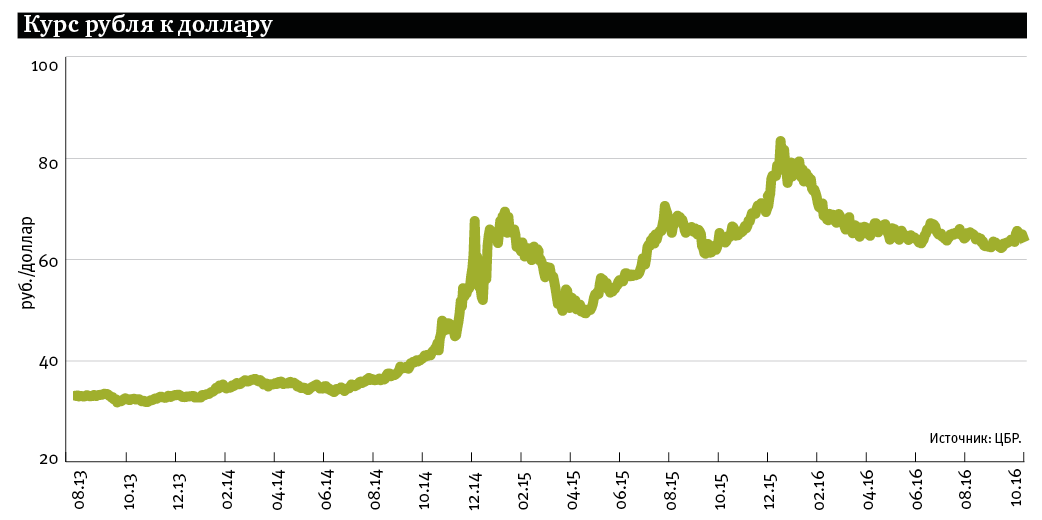

Каждую зиму россияне (и, конечно, банки с бизнесом) ждут девальвации. Если посмотреть на график рубля, то видно, что последние 3 года (2013–2015) пики его падения каждый раз приходились на декабрь–начало февраля. После этого он до лета укреплялся, а затем опять начинал нервничать. Почему в этом году должно быть по-другому?

Всегда одной из ключевых причин падения рубля была самораскручивающаяся спираль ожиданий. Все ждут, что рубль упадет, и начинают скупать валюту, повышенный спрос на валюту ведет к падению рубля, что подтверждает и усиливает ожидания и увеличивает скупку валюты, и т. д. по кругу.

Противопоставить такому развитию событий Банку России нечего. Инструментов при плавающем курсе рубля нет. Можно только пытаться не допустить начала раскручивания этой спирали. Но как же тогда ослаблять рубль, если в этом есть необходимость?

Эльвира Набиуллина пыталась в 2013–2014 годах противодействовать ускоренному падению рубля путем продажи на бирже валютных резервов. Но это только распаляло спекулянтов – раз ЦБР продает валюту, значит, рубль действительно слаб, следовательно, надо скупать валюту во все больших размерах. Потеряв треть валютных резервов, ЦБР понял бесперспективность такой политики и перестал продавать свои валютные резервы, что привело только к резкому усилению волатильности – размаху колебаний курса.

Потом Банк России придумал более тонкий инструмент. Он стал предлагать валюту банкам в кредит вне биржевых торгов (сделки РЕПО). Это был очень хитрый ход. Фактически ЦБР, «подсаживая» банки на валютные кредиты, создавал банковское лобби укреплению рубля. Тем, кто взял такой кредит, становится крайне невыгодно падение нашей валюты (вспомните акции валютных ипотечников – тут то же самое). И поначалу некоторые банки «клюнули» на это, зарабатывая не на падении, а на росте рубля. Это несколько смягчило ситуацию, создало разнонаправленные намерения у рыночных субъектов, но не сняло ее. Одни банки решились сыграть с Центробанком в его игру, а другие каждый раз с нетерпением ждут периода падения рубля, чтобы заработать именно на нем. Кроме того, в эту игру не сыграешь с клиентами банков: если они хотят валюты, то ЦБР не может дать им ее напрямую.

В общем, механизма безопасного ослабления рубля ЦБР так и не придумал, и вопрос «подвис в воздухе» без решения до следующего раунда возникновения проблемы.

Почему это происходит каждую осень-зиму? Помимо уже сложившихся ожиданий есть две объективные причины для этого, которые и запустили этот годовой цикл падения рубля. Пик платежей по внешнему долгу российских компаний и банков (обычно декабрь) и волны падения цен на нефть (осень или зима до февраля).

Долги наши тяжкие

В 2014–2015 годах выплаты по внешнему долгу РФ (на 90% это коммерческий долг, банков и предприятий, но не государства) вели к сокращению его объема – с $733 млрд на 1 июля 2014-го до $519 млрд на 1 января 2016-го. Но в этом году сокращение долга прекратилось, он стабилизировался на одном уровне. На 1 октября 2016 года ЦБР оценивал его в $516 млрд. Ежегодные выплаты более $100 млрд уходят «в никуда», всего лишь на его обслуживание. Это около 9% годового ВВП страны. Экономика работает «на заграницу».

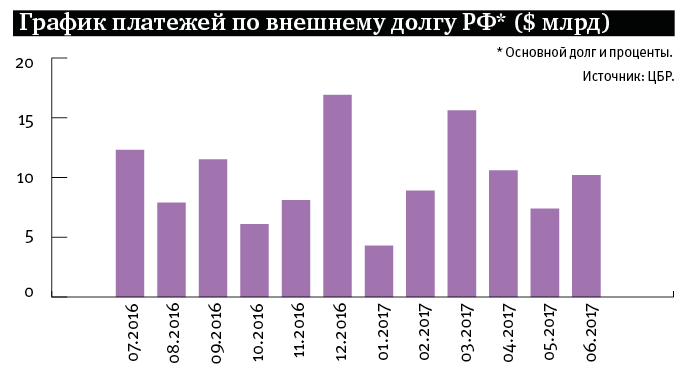

Пик платежей традиционно приходится на декабрь. В прошлом году «цена» декабрьских выплат составляла $23 млрд. В этом году она меньше, но зато добавился пик в марте, оба – выше $15 млрд.

Именно на подготовке к валютным выплатам декабря увеличился спрос на валюту в ноябре, и рубль двинулся вниз. Но повышательное движение цен на нефть и налоговый период вызвали затем его обратный вояж.

ЦБР успокаивает публику и публикует свои оценки фактических платежей по внешнему долгу. Но почему-то только по нефинансовым организациям (без банков). Кроме того, ЦБ оценивает долю внутригруппового оборота по тридцатке крупнейших из них и вычитает его из своих оценок фактических платежей, считая, что тут большая вероятность пролонгирования и рефинансирования. Еще можно не учитывать выплаты процентов. Цифры получаются не столь значительные, как приведены на графике. Вот только фактически надо все это добавлять обратно. Совсем не очевидно, что компании не решат вывести деньги за рубеж путем именно выплат долгов «самим себе» (то самое внутригрупповое финансирование). Проценты и банки тоже надо учитывать. Хотя бы потому, что спрос населения на валюту идет именно через банки.

Короткий нефтяной цикл

В 2014 году нефтяной рынок вошел в своеобразный цикл – падает осенью и в начале года, потом подрастает и держится до середины лета. Уже два года этот цикл соблюдается. Основная версия, почему он возник, – особенности функционирования срочного рынка. Вне биржи ведущие мировые финансовые компании заключают форвардные сделки по хеджированию цены на нефть в основном с правительствами нефтедобывающих стран (например, известно о таких сделках с огромными объемами с правительством Мексики). И они стараются «вытягивать» цену нефти наверх, для того чтобы минимизировать свои убытки по такого рода сделкам, фиксинг как раз происходит где-то летом. А потом финансовые компании бросают рынок на произвол судьбы, и он «проваливается». Более того, чем цена на нефть глубже упадет, тем выгоднее финансистам, потому что к ее последующему поддержанию подключатся усилия стран–экспортеров нефти и самих нефтяных компаний. Возврат к старым значениям будет «стоить» спекулянтам дешевле.

В этом году финансовым компаниям очень помогли страны–экспортеры нефти, которые сильно поддержали нефть весной (перед совещанием в Дохе) и теперь снова «держат» рынок обещаниями достичь 30 ноября на заседании стран–членов ОПЕК в Вене соглашения о квотах на добычу нефти, которые могут сократить эту добычу на 1,2 млн барр./сутки (это всего 1–1,5% мирового спроса на нефть, но, с другой стороны, это снимает большую часть проблемы ежедневного избытка добычи нефти, наблюдающейся с 2014 года).

Нефть с мая 2016‑го колеблется в диапазоне $45–50/барр. С небольшими пробоями то вверх, то вниз, но с возвратом в этот диапазон. Колебания связаны в основном с новостями о переговорах в ОПЕК и странах-экспортерах, не входящих в ОПЕК (включая Россию). Достижение соглашения в рамках ОПЕК 30 ноября уже заложено в цены на нефть, хотя оно еще не стало фактом. Если вдруг соглашение не будет достигнуто или оно будет неполным или неясным (что весьма вероятно), то нефтяные цены могут сильно упасть. Впрочем, они могут упасть в любом случае.

Весной 2016‑го после фиаско переговоров в Дохе цены не упали. Именно финансовые компании вынуждены были их удерживать в преддверии экспирации своих форвардов. Но сейчас ситуация совсем другая: финкомпании «держать» рынок не будут, наоборот, они заинтересованы дать ему упасть поглубже, чтобы заработать на падении, а потом и на «вытягивании» его к лету следующего года.

Декабрь и вся зима обещают быть очень волатильными по ценам на нефть.

Бюджет, в котором «денег нет»

За 9 месяцев 2016 года дефицит федерального бюджета России составил 1,6 трлн руб. При этом 2/3 его (1,1 трлн руб.) – убытки бюджета от укрепления курса рубля, так называемая «курсовая разница». Откуда взялись убытки бюджета? Средства бюджетных Резервного фонда и Фонда национального благосостояния учитываются в иностранных валютах. И при укреплении рубля бюджет теряет при их пересчете в рубли.

1,1 трлн руб. – сколько всего мог бы бюджет сделать на эти деньги! Это почти 10% его расходов за 9 месяцев. Нищенская компенсация пенсионерам в январе 2017‑го «стоит» бюджету всего 0,2 трлн руб. Если бы не укрепление рубля, можно было бы без проблем провести нормальную индексацию пенсий.

В 2015 году рубль упал, и это позволило Минфину профинансировать 91% дефицита бюджета одной только курсовой разницей. А в текущем году курс рубля для Минфина – сплошное разочарование. Пробег рубля в июле 2016‑го (вслед за ценами на нефть) с 63 до 67 принес бюджету за месяц 221 млрд руб. курсовых разниц. Отскок рубля в августе «съел» эту прибыль.

Не суть важно, что это не реальные доходы, а бумажные. Они реально позволяют бюджету экономить на госдолге: займов можно делать меньше, а когда их мало на рынке, они и стоить будут бюджету дешевле (ниже процент по ОФЗ).

Чтобы только компенсировать бюджету накопленные потери по курсовой разнице, нашей валюте надо «пробежать» 5 раз по 4 рубля (как в июле), т. е. вернуться на значения начала года – около 85 руб./долл.

Минфин, безусловно, самый заинтересованный на рынке игрок на понижение курса рубля, потому что он главный держатель иностранной валюты в стране, которая при девальвации рубля только дорожает.

Эмоции и разум Банка России

За 10 месяцев 2016 года счет текущих операций платежного баланса России (СТО) сократился в 3,7 раза, с $58,4 млрд до $16,0 млрд. Это, грубо говоря, сальдо прихода и ухода валюты из страны. Почти вся величина этого сокращения пришлась на баланс товаров: экспорт продолжал сокращаться, а вот импорт прекратил падение и в III квартале 2016‑го начал даже расти. Падение экспорта – чисто ценовой фактор (цены на нефть), но рост импорта происходит именно в физическом объеме (в количестве товаров), и это прямое следствие укрепления рубля в 2016 году.

Валютная ситуация страны становится неустойчивой. И Банк России в этом крайне не заинтересован. Еще немного развития этого тренда, и счет текущих операций станет отрицательным, Россия войдет в число «неудачников» с двойным дефицитом (бюджета и СТО). Очень не хочется Банку России попадать в такую ситуацию, потому что тогда надо будет или растрачивать валютные резервы, или срочно «ронять» рубль.

Больше всего ЦБР пугает сам процесс. Не сомневаюсь, что он хотел бы сейчас переместиться в ситуацию, где за доллар дают 85 рублей. Но с этим плавающим курсом… Стоит только рублю начать падение, и не знаешь, где снова удастся его «поймать» – на 85 или на 120 за доллар.

Вот, спрашивается, зачем ЦБР допустил укрепление рубля в 2016 году? Это была «подлянка» не только «враждебным» валютным спекулянтам и гражданам с валютными вкладами, но и «дружественному» бюджету. А главное, Банк подпилил сук, на котором сидел сам, – положительный СТО. Явно руководители Банка России не ожидали такой резкой реакции импорта на динамику курса, когда все «нажитое непосильным трудом» идет прахом буквально за год – и Резервный фонд бюджета, и СТО…

Намного разумнее было бы Банку России начать скупать валюту и увеличивать свой валютный резерв, поддерживая рубль на уровне 80–85 за доллар. Всем было бы хорошо – и реальному сектору, и экономическому росту, и бюджету, и спекулянтам, и самому ЦБР. Но «детское» желание наказать спекулянтов за плохое поведение в очередной раз подвело наш ЦБР. Эмоции явно взяли верх над разумом.

В результате мы пришли в очередной тупик, выход из которого – только в новом витке падения курса рубля. Но если и после этого уже 4‑й раз подряд ЦБР наступит на те же грабли и допустит укрепление рубля в 2017‑м, тогда останется только признать, что нынешнее руководство Банка России безнадежно необучаемо.

Импортозамещение закончилось

Итак, импорт впервые с 2013 года начал расти. В III квартале 2016 года он превзошел показатель прошлого года: $52,1 млрд против $49,8 млрд, рост на 4,6% (данные ЦБР). Политика импортозамещения в России закончилась. А ведь это один из столпов посткризисной политики нашего правительства, о которой постоянно говорят наши экономические власти (подробнее об этом можно прочитать в «Профиле» № 41 от 7 ноября 2016 года в статье «Не растут у нас бананы»).

Этот почти эпохальный разворот от импортозамещения к импортовозвращению прошел незамеченным и неоцененным нашей экономической прессой. Между тем это одна из причин того, что наша экономика продолжает свое падение и никак не может его даже приостановить. Импорт снова стал дешевле отечественного производства и начал его вытеснять. Это удар по нашему ВВП. Для преодоления спада и перехода к росту очевидно нужен существенно более слабый рубль, чем сейчас.

«Баба Яга против»

Множество макроэкономических, финансовых и прочих причин указывает на то, что рубль явно переукреплен, что он должен упасть. Рано или поздно они сработают, и рубль упадет. Это неизбежно, как закон всемирного тяготения. Упадет ли он уже в декабре? Конечно, это было бы весьма разумно со стороны наших экономических властей – отступить на позицию хотя бы в район 75 руб./долл., лучше на 85 руб./долл. И остаться на этой позиции на весь 2017 год (или слегка опускать рубль в меру инфляции). Но наши экономические власти всегда отличались упрямством, достойным лучшего применения. У Банка России все подчинено одной-единственной цели – достичь 4% инфляции к концу следующего года. Не важно, насколько упадет ВВП или реальные доходы населения. Любые действия, которые могут привести к затруднению в достижении этой цели, недопустимы. В том числе и падение рубля, которое потенциально несет в себе возможность хотя бы небольшого и временного всплеска инфляции.

А поэтому – сверхвысокие процентные ставки, вынуждающие банки возвращать некогда взятые в Центробанке кредиты обратно. Экономика сжимается, одновременно возвращая и внешние кредиты (в валюте), и внутренние (в рублях). Она не в состоянии получить такие доходности, которых требует ЦБР столь высоким процентом. Банковская деятельность теряет смысл, банки тупо избавляются от слишком дорогих долгов. Так, только за 9 месяцев этого года кредитные организации сократили свою задолженность перед ЦБ почти вдвое, или на 3 трлн руб. Это деньги, которые могли бы работать на экономику и доходы людей, но они просто выведены из обращения. Объемы кредитования у банков падают, их активы – тоже.

Политика высокой процентной ставки работает не для пресечения краткосрочных валютных спекуляций, а для создания искусственной ситуации избытка рублей и возврата их в ЦБ.

В первую очередь банки вернули ЦБР валютные кредиты (в рамках валютного РЕПО). Задолженность по ним сократилась с $24,9 млрд на 1 января до $8,1 млрд на 23 ноября 2016 года. Процент по этим кредитам со стороны Банка России очевидно завышен: больше 2,5% годовых, в то время как населению по валютным депозитам банки платят сейчас меньше 1%.

Тут ЦБР опять оказался в ситуации «плюнувшего против ветра» – размер и решительность его лобби, которое выступало против девальвации, сократились втрое (пропорционально валютному долгу). Теперь в случае «бури и натиска» ЦБР будет противостоять им в одиночку. Банк, конечно, будет пытаться вывести весь избыток спроса на валюту вне биржи – путем снижения процентной ставки по валютному РЕПО и его расширению.

В принципе ЦБР при желании может стерилизовать декабрьский и мартовский всплеск платежей по внешнему долгу за счет внебиржевых операций и внебиржевых валютных интервенций. Увеличит задолженность по ним с нынешних $8 млрд обратно к $25 млрд. Конечно, все участники рынка и аналитики это увидят, но все же влияние на курс рубля этих операций будет ограниченным.

Но вот чего ЦБР не сможет стерилизовать, так это если вдруг поднимется новая волна падения цен на нефть. Тут Банку России останется только молча взирать на падение рубля, делая вид, что все под контролем, все так и было запланировано в рамках его «рискового» сценария с ценой на нефть $25. Однако понятно, что при таком мизерном балансе СТО – это «тонкий лед». И если СТО уйдет в минус, это станет для ЦБР началом катастрофы, рубль неконтролируемо «провалится под лед». Все расчеты ЦБР для этого сценария пойдут прахом.

Если цена на нефть не упадет, ЦБР может удержать рубль в диапазоне 65–70 в декабре, марте и, вероятно, до осени 2017 года. Хотя более неразумную и недальновидную политику трудно придумать. Она обязательно кончится крахом рубля, но позже.

Упадет ли рубль в декабре? Если значимо упадет нефть (до хотя бы 30 долл./барр.) – почти наверняка и сильно. Уйдет за 80. Если политика ОПЕК окажется эффективной в поддержании цен «черного золота», то ЦБР, скорее всего, лишь немного ослабит рубль (70 «с хвостиком»).

Вообще, политика ЦБР изначально парадоксальна: наносить сверхвысокой ставкой процента вред российской экономике и бюджету в надежде, что после достижения 4% инфляции начнется наконец процветание. Методами «охлаждения» экономики не получить ее «разогрева». Более вероятно, что в случае достижения инфляции 4% роста мы так и не увидим, экономика впадет в длительную депрессию, выход из которой будет крайне затруднен.