Первое полугодие 2017 года во многом прошло под знаком 2016‑го – года укрепления рубля вопреки экономическому спаду, плохой нефти и здравому смыслу. Однако признаки разворота трендов 2016‑го были видны с самого начала текущего года, и все это время они набирали силу. В конце лета–осенью 2017‑го тренд рубля готов поменять знак, что перевернет сложившиеся за последние полтора года представления о правильном вложении денег у людей и компаний.

Поворот «оверкиль»

В первом полугодии произошел довольно крутой разворот в динамике рубля. Всего за полгода рубль укрепился на 3,8%. Основной период укрепления пришелся на I квартал, затем рубль замер на месте на 2,5 месяца (всего рост за первые 5 месяцев года составлял 7,7%). А в июне рубль рухнул сразу на 4,2%, затем в июле падение рубля притормозилось.

История с укреплением рубля началась в конце зимы 2016 года (рекорд, более 85 руб./долл., был установлен в январе 2016‑го) и продолжается уже 1,5 года. Главной движущей силой такой динамики является не высокая цена на нефть, не сила экономики (она как раз в кризисе), а возвращение на мировой валютный рынок интереса к риску и операциям типа carry trade – занять в валюте дешево и вложить в другой валюте дорого, получая двойной доход: и от разницы в процентных ставках, и от валютных операций.

В 2016 году российский рубль вместе с бразильским реалом был в числе мировых лидеров укрепления валют (см. подробнее «Рубль, который всех удивил» в «Профиле» № 2 от 23 января 2017 г.). В 2017‑м с показателем 3,8% за полгода рубль далек от мировых рекордов и выглядит не слишком сильно даже в группе стран, подверженных валютным атакам «горячих капиталов». В первом полугодии 2017‑го сюда смело можно записывать нефтяные Бразилию, Мексику, Индонезию и совершенно не нефтяные Индию, Турцию, Южную Африку, а также Колумбию и др.

Судьба стран carry trade, конечно, совершенно различна. Лидером 2017 года неожиданно стала Мексика, укрепившая свой песо на 12,5%. Это тем более удивительно, что как раз в начале года в США (главный экспортный рынок Мексики) пришел к власти президент Дональд Трамп, который крайне негативно относится к торговым связям со своим южным соседом и не раз обещал построить стену на границе и заставить за нее заплатить именно Мексику, пересмотреть соглашения по свободному рынку с этой страной и т. д. Но песо не испугался всего этого негатива, а, наоборот, резко вырос. Впрочем, надо учитывать, что это произошло после девальвации песо в 1,5 раза за преды-дущие 2,5 года – после девальвации расти всегда легче.

.png)

Бразилия переживает импичмент президента и возможный импичмент нового президента; Южная Африка – правительственный кризис; Турция пережила попытку военного переворота. Россия, в отличие от них, демонстрирует мощную политическую поддержку власти и ее стабильность. Но одновременно и длиннейший экономический кризис (доходы населения падают уже 3 года).

Забавно, но российский рубль и бразильский реал выступают в последнее время как валюты-близнецы, несмотря на то, что эти страны расположены в разных полушариях планеты. Но они одинаково зависимы и от нефти, и от carry trade и последние пару лет старательно копируют динамику друг друга. Для бразильского реала 2016‑й также стал годом рекордного роста, а вот 2017‑й – годом стабильного курса (в первом полугодии реал ослаб на чуть менее 2%).

Недолгое бегство от нефти

Почему рубль остановился, так и не перейдя границу 55 за доллар?

От нефти рубль почти отвязался уже в 2016 году. А в 2017‑м игнорирование рублем нефти только усилилось.

Скачок нефтяных цен пришелся на конец ноября 2016 года – соглашение ОПЕК+ добавило ценам на нефть сразу 10 долл./барр., это рост почти на четверть. Но рубль отреагировал на сам скачок вяло – буквально несколькими процентами роста. Зато его рост растянулся на следующие 4 месяца почти равными частями. Нефть стоит на месте, а рубль растет.

Затем в апреле нефть начала падать (ушла ниже 50 долл./барр.), а рубль отметил это всего лишь стабилизацией, но не падением. Дальнейшие колебания нефти (майский рост на 5 долл./барр., июньский спад на 10 долл./барр.) рубль практически проигнорировал. Не удержался он только в последние две недели июня, когда успел вернуться на уровень 60 за доллар. Но тут началась новая коррекция цен на нефть, и девальвация рубля опять приостановилась.

Почему явная нефтяная валюта – рубль – вдруг посмела оторваться от своего базиса? Только благодаря вливаниям «горячего» капитала из-за границы.

В 2016 году иностранцы с удовольствием вкладывались в оба российских финансовых рынка – и облигаций (включая государственные ОФЗ – облигации федерального займа), и акций. Процент по гособлигациям упал почти на четверть из-за высокого спроса на них. А российский фондовый рынок рос как на дрожжах – более 30% за год. Однако I квартал 2017‑го уже показал, что дальше так не будет.

.png)

Первым «на выход» потянулись иностранцы с наиболее рискованного рынка – акций. Падение российских индексов составило за первую половину текущего года 13–15% на фоне продолжающегося ралли основных мировых фондовых рынков. Эта дивергенция (противоположное движение) тем более удивительна, что она пришлась на период, когда цены на нефть оказали очевидную поддержку основным российским «голубым фишкам». Однако это им не помогло.

Уже 4‑й месяц подряд идут распродажи российских акций и за рубежом – в инвестфондах, покупающих депозитарные расписки на акции российских компаний, торгующиеся на западных биржах. За это время их распродали на $1,6 млрд – такие расчеты, основанные на данных «Ренессанс Капитала», привела газета «Коммерсантъ». Это очень чувствительно для не такого уж большого рынка российских акций за рубежом. И происходит на фоне продолжающейся скупки акций других развивающихся стран на $28 млрд за те же четыре месяца. Мировые спекулянты продолжают свои операции с иностранными фондовыми рынками, но российский их интересовать перестал.

Однако иностранцы в I квартале 2017‑го еще активно скупали российские гособлигации. По некоторым данным, они приобретали тогда до 80% новых выпусков ОФЗ.

Но в апреле рубль остановился. И последний рынок – ОФЗ – стал подавать сигналы тревоги. Если в I квартале 2017‑го гособлигации расхватывались как горячие пирожки, то во II квартале аукционы по их размещению стали все чаще срываться. Минфин не мог распродать запланированные объемы ОФЗ. В июне министерству пришлось заметно повышать процент, выплачиваемый по своим бумагам. Акт второй спектакля «падение рубля» состоялся: исчезли покупатели с рынка гособлигаций.

Третий акт – впереди. Это распродажи гособлигаций. Мы вплотную подошли к этой ситуации во втором полугодии 2017‑го.

Бегство иностранцев с российского рынка может снова привести к отрыву динамики рубля от нефти – только теперь уже в другую сторону. Рубль будет нервно реагировать на малейшее падение нефтяных цен и перестанет замечать их рост.

Влияние операций carry trade на рубль существенно сильнее, чем динамика цен на нефть. Кроме того, они немедленно сказываются на платежном балансе страны, тогда как влияние цен на нефть идет с существенным запаздыванием: на 2–3 месяца по нефти и до 6 месяцев по газу. И если рынок отыгрывает колебания текущих уровней цен на нефть, то это говорит только о силе спекулянтов на рынке и наличии у них денег.

Сценарий: паника

Иностранцы, вовлеченные в операции carry trade, покупают ОФЗ на первичном рынке, напрямую у Минфина. А вот продают их на вторичном – российскому частному сектору. Вторичный рынок не слишком велик. Да и покупателей на нем сильно поубавится, как только выяснится, что цены на облигации начали падение, а их доходности, соответственно, рост. Но иностранцы не предполагают держать облигации до погашения (годы-десятилетия), а лишь пока это выгодно (валютный доход+разница в процентных ставках в Европе/США и России). Пока рубль растет, а процент по российским облигациям высок – все хорошо.

Российские 10‑летние ОФЗ дают сейчас 7,5–8% годовых, сравните с немецкими: 0,5–0,6% или бумагами США: 2,2–2,4%. Спред с бундесбондами, как видим, более 7 процентных пунктов, с «US трежерис» – более 5 п. п. Если к нему добавляется рост рубля, следовательно, и прибыль от валютной переоценки – замечательно (для иностранного инвестора). Но если хотя бы пару месяцев рубль будет падать так, как в июне (больше 4%), то иностранцы немедленно попадают в убыток, валютный риск «съедает» разницу процентов. И иностранцы выводят деньги за границу, ведь они работают на кредитах, которые надо возвращать, позволить себе «сидеть» в убыточных позициях они не могут. Да и смысла нет, простор для carry trade в мире большой, конкуренция за их деньги огромна.

Возможно, именно поэтому ЦБР так осторожно снижает свою ключевую ставку: она напрямую влияет на процентную ставку в экономике и доходность госбумаг. Бегство «горячего капитала» из России уже явно началось и, скорее всего, будет только усиливаться. И в один крайне неприятный момент может принять характер панических распродаж иностранцами акций и облигаций. С учетом того, что доля иностранцев на рынке российского госдолга 25–30%, а на рынке акций – еще больше, потенциал падения может быть весьма значителен.

Обрушение фондового рынка и рынка гособлигаций приведет к существенному обострению финансового положения российских банков и компаний, росту расходов бюджета на выплату процентов по ОФЗ и т. д. Кроме того, немедленно включится и разгоняющая обратная связь: как только большинство игроков решит, что рубль будет падать, то начнет скупать валюту, что приведет к еще большему падению рубля, что вновь усилит покупку валюты и т. д. Крайне неприятный сценарий финансовой катастрофы.

Приток иностранцев на наши рублевые рынки акций и облигаций резко поднял их стоимость и фактически надул финансовый «пузырь», который должен однажды лопнуть. Он не может не лопнуть. Это лишь вопрос времени. «Дырки» в этом «пузыре» мы уже видим, он уже начал «сдуваться». Насколько глубоким и резким будет падение наших рынков, насколько массовым и быстрым будет уход с них иностранцев, предсказать практически невозможно. Это зависит не только от внутрироссийских причин, но и от динамики цен на нефть, от решения ФРС по повышению процентной ставки в США и от множества других факторов.

Невозможно спрогнозировать и то, насколько адекватно будет реагировать на эту ситуацию наш финансовый регулятор – Центробанк. Если он попытается сдержать скупку валюты своими валютными интервенциями, то, скорее всего, это только усилит валютный кризис, как бывало уже не раз: спекулянты воспримут продажи валюты ЦБР как сигнал слабости рубля и только усилят натиск. Если ЦБР решит отреагировать резким повышением ключевой ставки (что более вероятно, ведь президент сказал «не палить» валютные резервы), то это может привести к новому витку экономического спада.

.png)

В рублях или в долларах?

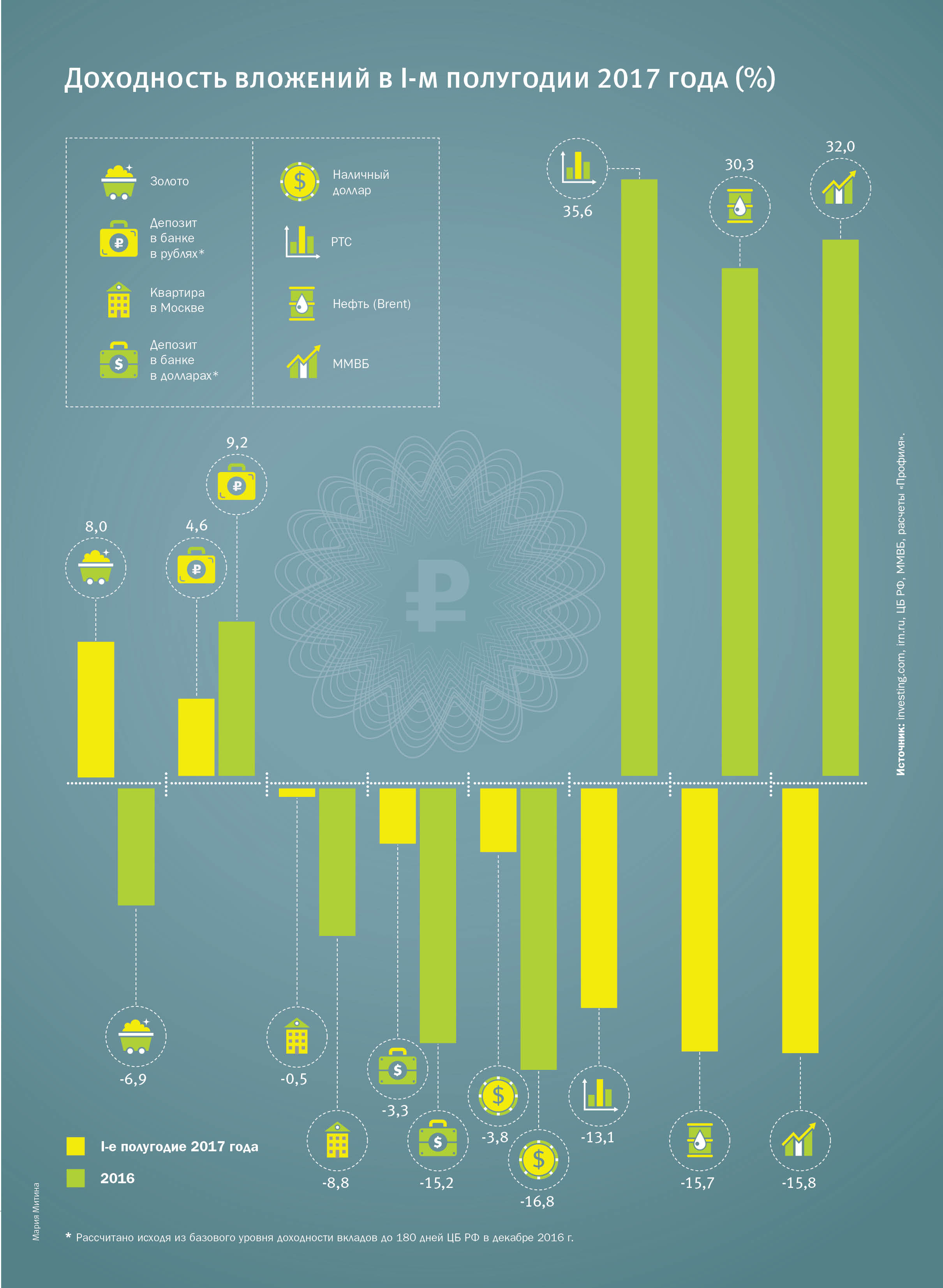

В условиях роста рубля 2016 года рублевые депозиты были весьма доходны, а валютные – глубоко убыточны (прежде всего за счет курсовой разницы). Но что мы видим на сегодня?

Процент по рублевым вкладам в декабре 2016‑го составлял 9,3%, а по валютным – 1% (данные ЦБР). Исходя из условия равнодоходности депозитов, банки считают, что рубль упадет за 2017 год на 7,5–8%. Конечно, это очень приблизительная оценка, Центробанк проводит специальную политику, не допуская наращивания банками чистой валютной позиции (грубо говоря, когда деньги хранятся в валюте).

Однако ЦБР констатирует конвергенцию (сближение) ставок, в июне 2017‑го средние рублевые вклады на полгода подешевели до 8,9%, а валютные – подорожали до 1,3%. Спред между ними сократился на 0,7 п. п. На первый взгляд кажется, что сближение рублевых и валютных ставок означает, что банки снижают вероятность девальвации рубля. Но это не совсем так, скорее, даже наоборот. При прочих равных условиях банки увеличивают спрос на валюту (раз они стимулируют валютные вложения граждан) и, наоборот, сокращают интерес в привлечении рублей. То есть готовятся к неприятностям с рублем.

Но пока – в первом полугодии 2017‑го – в результате укрепления рубля вклады в отечественной валюте принесли прибыль, а валютные оказались убыточны, как и в 2016 году. Но если динамика рубля развернется, как это только что произошло (в июне), и во втором полугодии рубль покажет заметное падение, то по итогам года валютные вклады вполне могут выйти в плюс и показать даже большую доходность, чем рублевые (как это было в 2014–2015 годах). Все зависит от глубины возможного падения рубля.

.png)

А может, в квартирах?

В 2016 году рублевые цены на квартиры в Москве заметно упали – почти на 9% (данные IRN.ru). В 2017 году это падение практически прекратилось, оно составило за полгода всего 0,5%. Рынок жилья выходит из кризиса?

Пока говорить об этом слишком рано. Логика кризиса проста: из-за ограниченного спроса сначала падают цены, потом – объемы производства (строительства), что должно вывести на новый баланс спроса и предложения. А переход к росту начинается именно с увеличения цен, которое дает сигнал росту производства. В строительстве это все еще более растянуто во времени из-за длительности цикла строительства (от 9 месяцев до 1,5 года).

На какой стадии кризиса жилья мы сейчас находимся? Цены уже упали и стабилизировались «на дне». Но вот объемы строительства только начали свое падение. Согласно данным Росстата, за январь–май 2017‑го в Москве введено 668 тыс. кв. м общей площади жилья, что почти на треть (на 32,8%) меньше, чем за тот же период прошлого года. Обвал первичного рынка жилья начался только в 2016 году, и в 2017‑м он продолжается и углубляется. Тут «дно» пока явно не найдено.

Кстати, в целом по стране ситуация похожая, хотя и не такая выпуклая, как в Москве. Провал ввода в действие жилья начался в 2016 году и пока не остановился. А вот цены на жилье, в отличие от Москвы, не снижаются. Что, возможно, связано с большим уровнем монополизации в строительстве, чем в столице. И если первичный рынок квартир в такой ситуации не откликается падением, значит, это приведет к растягиванию кризиса на долгое время, на годы, пока рост спроса достигнет искусственно завышенного уровня предложения и запасы квартир «рассосутся».

Кризис на рынке жилья Москвы также может затянуться очень надолго. Особенно учитывая, что реальные доходы населения продолжают падать. Тут и рост ипотеки не поможет. Именно в столице вторичный рынок жилья огромен и перенасыщен инвестиционными квартирами, поэтому и такой мощный спад в строительстве. Чтобы сбалансировать рынок, возможно, потребуется еще более значительное сокращение первичного рынка (собственно строительства).

Впрочем, московский спад строительства – далеко не самый сильный в стране, во многих регионах он еще больше. Например, в Ивановской области или Магадане ввод жилья сократился более чем в 5 раз, в Чечне – в 10 раз. Так что Москве есть куда падать.

Конечно, заметно повлиять на ситуацию в столице может реновация жилищного фонда. На какое-то время (может быть, даже на несколько лет) за счет бюджетных средств вырастет реализация квартир, ввод жилья и строительство новых многоквартирных домов на месте старых пяти-этажек. Пока есть госфинансирование (или кредиты строителям от госбанков), проблем не будет. А вот когда придется продавать построенное жилье, вполне может оказаться, что денег-то у людей по-прежнему нет. И огромная масса квадратных метров снова нависнет над московским рынком жилья. Реновация кажется краткосрочным и очень дорогим способом стимулирования строительства.

Большого оптимизма жилищный рынок в ближайшие год-два не вызывает, а падение процента по ипотеке может продолжиться, так что входить в инвестпроекты, связанные с городскими квартирами, пока, похоже, рано.

Ближайшие перспективы

В конгрессе США рассматриваются новые санкции в отношении России. Есть несколько конкурирующих законопроектов, соревнующихся в жесткости, но почти все они предусматривают новые ограничения именно на операции, связанные с carry trade. Законодательный запрет на них может привести к обрушению российских рынков. Но парадоксальным образом не исключено, что именно сейчас он только подогревает интерес к российским рынкам – успеть заработать «последний раз». Правда, из-за падения рубля зарабатывать не слишком-то получается.

В условиях сворачивания carry trade реагирование рубля на нефть может резко обостриться. Как показали события в конце мая–июне, рынок в целом разочарован соглашением ОПЕК+ и тем, что при его продлении не было достигнуто никакого прогресса. Сразу после этого решения цены на нефть начали падение, пробив в июне уровень $45 за баррель (Brent). Это показывает, что никакого потенциала роста цен на нефть не осталось, вполне прогнозируема их стабилизация на уровне $40–45 с эксцессами (временными проколами) в район $30–35. Один из таких эксцессов вполне может спровоцировать панику на рублевых рынках.

Да и правительство открыто закладывает в бюджет девальвацию рубля к концу года: согласно только что принятым поправкам в бюджет, доллар будет тогда стоить 64,2 рубля. Это 6–7‑процентная девальвация к сегодняшнему дню. Фактически возврат в ситуацию лета прошлого года с нивелированием влияния carry trade за прошедший период.

Сегодня рубль выглядит явно переукрепленным. Импорт с осени 2016‑го снова начал увеличиваться из-за роста рубля. Это означает, что импортозамещение закончилось. А эффект от падения цен на нефть скажется на нашем рынке с лагом (запаздыванием) на 2–3 месяца – как раз в конце лета–начале осени. Экспорт расти не будет, а импорт увеличивается – сальдо текущих счетов платежного баланса поползет вниз, возможен даже выход его к концу года в отрицательную зону. Эту ситуацию (рост импорта) исправить можно только снижением курса рубля. То есть ЦБР также заинтересован «приподнять крышку» кипящего котла и «выпустить пар». Хотя бы путем активизации операций по валютному РЕПО (внебиржевая временная продажа валюты банкам, фактически валютные интервенции вне рынка).

Плюс платежи по внешнему долгу российских компаний и банков, традиционные пики которых приходятся на сентябрь ($8,5 млрд) и декабрь ($17,5 млрд, максимум за 2017 год). Без притока валюты от операций carry trade пройти эти пики без потерь для рубля будет практически невозможно.

Так что пришло самое время вернуться к обдумыванию плана и выбору момента выхода из рублевых вложений и покупки валютных активов. В преддверии президентских выборов (март 2018 года) ЦБР всячески постарается не допустить резких кризисов на российском валютном рынке, но сдерживать плавное изменение ситуации он будет не в силах.