Патриотический банк против «лихвы»

29 мая (9 июня нового стиля) 1786 года государство Российское впервые обеспокоилось значительными долгами и кредитами своих подданных. В тот день один из самых доверенных сановников Екатерины II князь Александр Вяземский, генерал-прокурор Сената, представил царице весьма пугающий анализ. Уже к началу ее правления порядка 100 тыс. дворянских имений были заложены под кредиты банкирам и ростовщикам. Если на 1750 год общая сумма частных долгов российского дворянства составляла около 1 593 000 руб., то за следующие четверть века она выросла более чем пятикратно, до 8 430 733 руб.

Генерал-прокурор Сената – нечто среднее между современным Генеральным прокурором и главой Счетной палаты. Потому цифры князя Вяземского стоит воспринимать серьезно. Отнеслась серьезно к ним и Екатерина II: частные долги и кредиты правящего сословия превысили треть от ежегодных доходов госбюджета и имели явную тенденцию к стремительному росту. Вспомним, что дворянство той эпохи – это не только основа армии и госаппарата, но и череда дворцовых переворотов, – сразу станет понятнее беспокойство высшей власти по поводу кредитной истории своих дворян.

Граф Андрей Шувалов, директор Ассигнационного банка, ответственного за выпуск и размен бумажных купюр, тут же предложил спасти дворянство от долгов путем выдачи новых льготных кредитов уже от имени государства. Запланировали раздать 17,5 млн бумажных рублей сроком на 20 лет под 8% годовых. У частных ростовщиков и банкиров ставки по кредитам начинались от 12%, а в черноземных южных губерниях порой доходили до 30%. В русском языке тогда был распространен ныне забытый термин «лихва» – так ёмко и эмоционально именовали завышенные проценты по кредитам.

В итоге решением Екатерины II был создан особый Заемный банк, который к исходу XVIII века выдал 1864 льготных кредита на сумму 11 442 427 руб. Скромное для нашей эпохи количество заемщиков не должно смущать – для того времени это весьма много, ведь общая численность дворянства тогда едва превышала 100 тыс. человек всех полов и возрастов.

Естественно, что первыми и основными получателями льготного кредита стали лица, близкие к столичным правящим кругам. Притом далеко не все из них вернули даже такие займы. Так, бывший посол в Париже князь Иван Барятинский из взятых 88 тыс. руб. за 10 лет погасил всего 6720, остальное ему в итоге простил новый император Павел I.

Уже к концу царствования Екатерины II стало очевидно, что просто раздачей напечатанных рублей российское дворянство от непомерных долгов не спасти. К тому же такое льготное кредитование вкупе с победоносными, но затяжными войнами весьма обременяло госбюджет и способствовало росту инфляции. Любопытный проект решения проблемы предложил Гавриил Державин.

Сейчас мы его помним только как выдающегося литератора XVIII века, но при жизни Гавриил Романович был заслуженным и весьма опытным государственным деятелем. Как сенатор Российской империи и статс-секретарь царицы в 1791 году он предложил проект Патриотического банка. В понятиях Державина и его современников кредитное учреждение, призванное спасти дворянство России от чрезмерных долгов, было именно патриотическим проектом.

По плану Державина предполагалось от имени государственного Патриотического банка выдавать дворянству льготные кредиты под залог их имений (на языке той эпохи – «заложенными в банке дворянскими имениями обнадеживать заём»). Но выдавать такие займы предполагалось уже не деньгами, а долгосрочными облигациями, притом эти облигации должны были в обязательном порядке направляться на погашение долгов дворянства перед частными кредиторами.

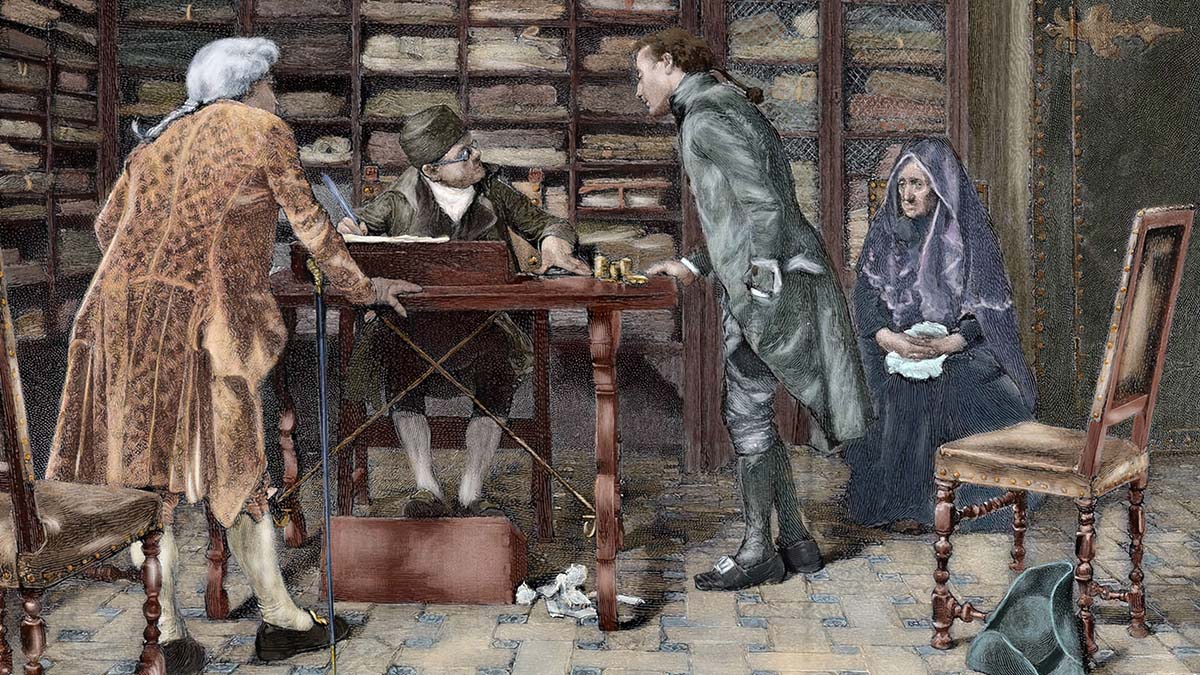

Особенностью XVIII–XIX веков было то, что практически вся знать – и в России, и в Европе – жила не по средствам

Karl Kolmann/ Fine Art Images/Superstock/Vostock Photo«Подать дворянству скорую помощь»

При жизни Екатерины II проект Державина реализовать не успели. Его воплощением в жизнь занялся уже новый император Павел I. Один из его ближайших друзей, князь Александр Куракин в 1797 году подготовил детальный проект. «Осмеливаюсь донести, – писал князь только что коронованному царю, – что с учреждением сего банка не только избавятся дворянские роды от разорительных долгов, обеспечат потомству своему имение, получат способы к приведению в лучшее состояние хозяйства каждого, а заимодавцы, быв обеспечены в своих капиталах и процентами, удовлетворены будут, но через установленные обороты обогатится публика взаимным доверием, падет лихва и корыстолюбие, и самый банк, приобретя важные суммы, в состоянии будет подкрепить государственные доходы».

Павел I и князь Куракин были сами на практике хорошо знакомы с «лихвой» и корыстолюбием частных банкиров: в юности, чтобы помочь «Павлушке» (так князь в частных разговорах всегда называл своего коронованного друга детства), Куракину пришлось как-то заложить под кредит одно из своих имений.

К тому же Павел I вопреки расхожим мифам не был глупым. Начав свое царствование с явного закручивания гаек, демонстративно отменив многие служебные вольности дворян, он понимал, что помимо кнута должен преподнести правящему сословию еще и какой-то пряник. Облегчение кредитного бремени и должно было стать этим «пряником».

Так 18 декабря 1797 года появился манифест об учреждении Государственного Вспомогательного банка для дворянства. От имени царя в пышном нравоучительном стиле XVIII века констатировалось на всю Россию тяжкое материальное положение дворянства: «…с крайним прискорбием видим, что многие роды дворянские, стеная под бременем долгов, из рода в род с наследством влекущихся или небережливостью нажитых, не многие из них воспользовались сложением с себя сего бремени способами в государственных банках отверзтыми, но большая часть усугубляя свои долги, расстроили состояние своих одолжителей и от неминуемой крайности впадая в руки алчных корыстолюбцев и ростовщиков, умножая число сих зловредных хищников, а всего ужаснее приготовляют плачевный жребий нищеты невинному своему потомству. Болезнуя о таковых сердечно, и поспешая извлечь из сего бедственного состояния сохранением наследственного имения, похвальною службою и трудами предков их приобретенного, восхотели Мы из всегдашнего милосердия Нашего подать Дворянству новую и скорую помощь, учреждением Государственного Вспомогательного Банка для Дворянства».

Суть манифеста заключалась в учреждении сроком «не более двух лет» особого Вспомогательного банка, призванного под залог «недвижимых имений» выдавать дворянству льготные кредиты для избавления от долгов перед «алчными ростовщиками». Но эти кредиты («вспомогательные суммы» в манифесте Павла I) под 6% годовых выдавались не рублями, металлическими или бумажными, а особыми «банковыми билетами» – облигациями с 25-летним сроком погашения и ежегодным доходом в 5%.

Замысел такого билета выглядел очень убедительно, ведь он обеспечивался реальным имуществом (заложенными во Вспомогательном банке дворянскими имениями), а выплата 5% дохода гарантировалась государством. Отныне билеты Вспомогательного банка становились обязательными к приему при любых платежах наравне с рублями. Но сами дворяне, получившие от государства льготный кредит билетами Вспомогательного банка, обязывались тратить их исключительно на погашение долгов перед частными кредиторами и банкирами. Кредиторы же в случае отказа принимать оплату долгов новыми билетами по царскому манифесту объявлялись «явными корыстолюбцами», после чего лишались права истребовать задолженность.

По подсчетам князя Куракина, для выкупа большинства дворянских долгов перед частными банкирами и кредиторами хватило бы эквивалента 100 млн руб. Сумма на самом деле гигантская, равнявшаяся тогда всем доходам имперского бюджета за полтора года. Но по исходному замыслу билеты Вспомогательного банка стоили государству куда меньше – всего 5% от этой суммы в год. Куракин и Павел I оптимистично рассчитывали, что выпуск билетов не только позволит погасить долги дворян, но и не приведет к всплеску инфляции, ведь итоговые держатели билетов предпочтут не предъявлять их к оплате, а сохранять как инвестиционные бумаги и четверть века каждый год получать свои верные 5%.

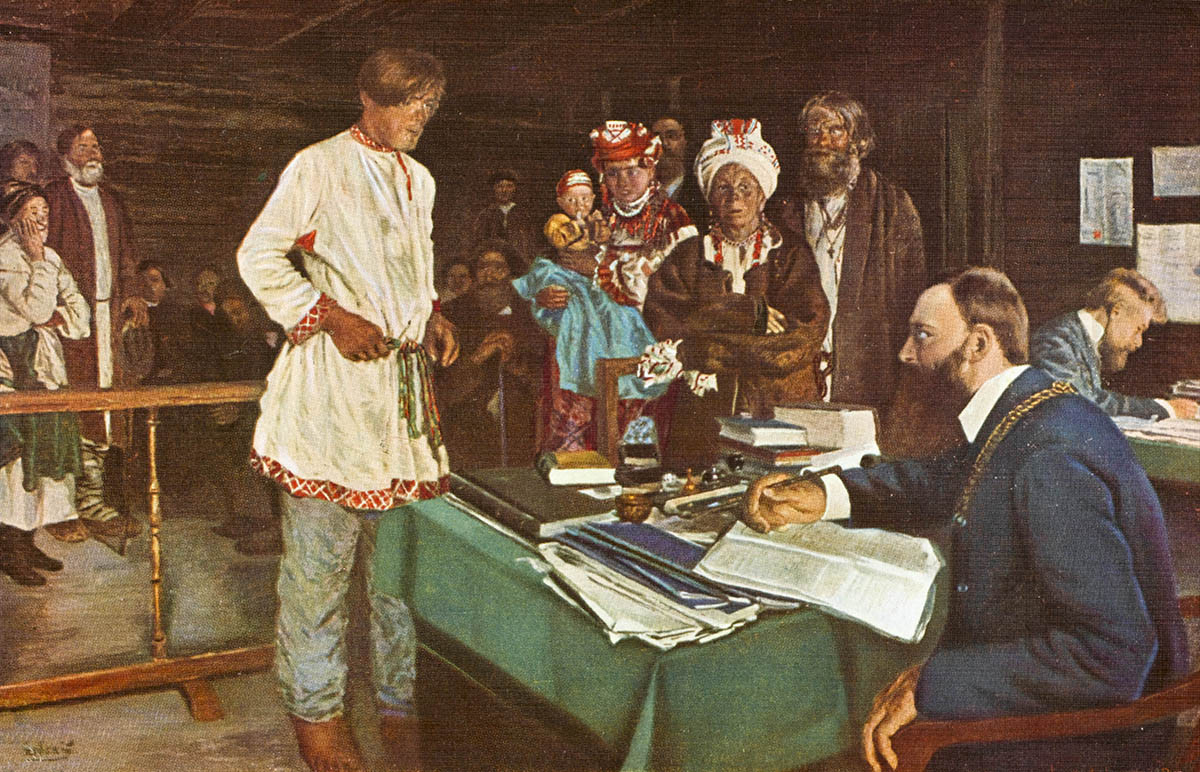

Кредиты дворянству выдавались под залог крепостных. Всего в залоге состояли 8–10 млн жителей страны

John Massey Stewart Collection/Mary Evans/Vostock Photo«От греха брать излишние проценты»

Любопытно, что царский манифест об учреждении Вспомогательного банка для дворянства предполагал, что новое кредитное учреждение в итоге поможет частным банкирам «избавиться от душегубного греха брать излишние проценты». Задуманный царем банк со штатом 60 чиновников начал работу 1 марта 1798 года.

Показательно, что одним из первых получателей его льготных кредитов стал инициатор проекта, сам князь Куракин. В несколько приемов он занял в новом банке внушительные 155 тыс. руб. Однако самым серьезным заемщиком стал один из крупнейших землевладельцев Российской империи граф Григорий Чернышёв. По отзывам современников, «бонвиван и чудак», заведующий царскими винными погребами, он получил во Вспомогательном банке 600 тыс. руб. – фантастический заём для частного лица, тогда равный примерно 1% всех доходов государства Российского за год.

Чтобы получить такую сумму, графу пришлось заложить во Вспомогательном банке большую часть из своих 7244 крепостных. Любопытно, что на тот момент общая сумма долгов Чернышёва равнялась 1 167 166 руб. – треть составляли долги казне, треть ростовщикам и частным банкирам и еще треть разным графским знакомым из высшей аристократии.

Российское дворянство активно брало льготные кредиты в новом банке, ведь первые пять лет требовалось выплачивать только проценты. И буквально за два года под залог 708 тыс. крепостных душ раздали банковых билетов на 50 084 200 руб. (т.е. на сумму, сопоставимую с годовым доходом бюджета Российской империи). Билеты Вспомогательного банка выпускались номиналом от 500 до 10 000 руб. Так как они обращались наравне с бумажными рублями, то получалось, что в России тогда имела хождение купюра с поистине гигантским номиналом: 10 тыс. руб. для XVIII века по покупательной способности – примерно как 33 млн руб. сегодня.

Изначально кредиты Вспомогательного банка планировалось выдавать не только под крепостные души, но и под промышленные предприятия. Как гласил царский манифест: «Кроме означенной раздачи на недвижимые имения по числу душ, будет производиться таковое же вспоможение равно под заводы и фабрики, в России состоящие».

Однако быстро выяснилось, что, в отличие от крепостных имений, оценить реальную прибыльность заводов и фабрик сложно, почти невозможно. В итоге под залог стали принимать исключительно души – для удобства расчетов всю империю разбили на четыре категории губерний. В 1-й категории (куда входили, например, Рязанская и Киевская губернии) за крестьянскую душу давали 75 руб. кредита, а в четвертой (например, нечерноземная Новгородская губерния) – всего 40 руб.

Одним из немногих аристократов, кому Вспомогательный банк отказал в выдаче льготного кредита, оказался Винцент Потоцкий. Магнат только что ликвидированной Речи Посполитой просил почти миллион рублей под залог города Немиров на Украине. Зато одним из самых исправных заемщиков оказался Александр Суворов – в 1798 году под залог дюжины своих деревень в Псковской губернии он получил 37 тыс. руб. Великий полководец был рачительным хозяйственником и, попользовавшись почти бесплатными деньгами, попытался на следующий год вернуть их досрочно. Тут-то генералиссимус и столкнулся с тем, что и сегодня хорошо знакомо многим клиентам банков, – штрафом за досрочное погашение кредита.

По уставу Вспомогательного банка с досрочных плательщиков полагалось удерживать 160 руб. с каждой тысячи в счет упущенной прибыли. Въедливому Суворову это показалось обидным, и он, готовясь к военному походу в Италию, буквально завалил банк и самого царя Павла I жалобами на такое безобразие. В итоге император велел отменить штрафы за досрочное погашение.

Были и обратные примеры должников, злостно уклонявшихся от уплаты малых процентов даже по столь льготным кредитам. Например, царю пришлось издать указ о розыске полковника Бориса Мансурова, занявшего во Вспомогательном банке 5,5 тыс. руб. Это, кстати, не помешало Мансурову позднее стать губернатором Казани.

«Начала у нас вкрадываться роскошь»

В целом новое кредитное учреждение оказалось удобным и желанным для дворянства, но весьма обременительным для бюджета империи. Вопреки оптимистичным расчетам князя Куракина большинство владельцев билетов Вспомогательного банка предпочли не получать с них четверть века ежегодные 5%, а тут же предъявлять их государству к размену на серебро – в России тогда еще не было ни привычки к ценным бумагам, ни доверия к таким долгосрочным финансовым инструментам.

Например, в марте 1799-го только за три дня к размену на серебро было предъявлено билетов Вспомогательного банка на сумму свыше 1 млн руб. Вместо уплаты умеренных 5% годовых царской казне пришлось за два года потратить более 40 млн руб. в драгметаллах и ассигнациях на размен и поддержку курса билетов. При этом из-за неумеренного выпуска купюр для покрытия билетов Вспомогательного банка падал как курс бумажного рубля к серебру, так и курс самих билетов.

В итоге 19 июля 1802 года Вспомогательный банк был ликвидирован решением нового императора Александра I. Но выкуп оставшихся билетов и прием платежей по прежним займам продолжались еще много лет. Даже в военном 1812-м должники ликвидированного банка выплатили в казну 4,5 млн руб. И лишь через три года правительство предоставило 7-летнюю рассрочку тем заемщикам, чьи имения «потерпели от неприятеля разорения».

Такой льготой воспользовался, например, дед знаменитого литератора Грибоедова. В последние годы XVIII века он получил во Вспомогательном банке два кредита на общую сумму 65 тыс. руб. под залог 874 крепостных душ и по состоянию на 1815 год все еще был должен ликвидированному банку 12 753 руб. 65 коп.

В целом государственная казна смогла вернуть траты, осуществленные в 1798–1799 годах на «скорую помощь» дворянству. Однако по завершении эпопеи со Вспомогательным банком высшие власти империи уже более не надеялись избавить правящее сословие от растущих долгов и постоянного обременения кредитами. К эпохе Пушкина и Лермонтова жизнь в долг из поколения в поколение, с постоянно заложенными под кредиты имениями и крепостными стала для российского дворянства неизбежной и привычной.

Возможно, в этом не было бы большой проблемы и греха, трать дворяне полученные кредиты на хозяйственные нужды. Однако большинство расходов были абсолютно непроизводственными: деньги тратились на то, что мы сегодня именуем статусным потреблением. Об этом с тревогой говорилось еще в 1786 году в записке генерал-прокурора Вяземского для Екатерины II: «Неоспоримо утверждать можно, что с учреждением банков для дворянства начала у нас чувствительным образом вкрадываться роскошь».

С последующими поколениями эта тенденция лишь усиливалась. К примеру, граф Алексей Иванович Мусин-Пушкин, президент Академии художеств и первооткрыватель знаменитого «Слова о полку Игореве», в 1811 году получил годовой доход в 17 600 руб., из них более половины (9164 руб.) составили выплаты должников графа, а треть – займы самого графа у ростовщиков и в банках. Свыше 98% из этих денег граф потратил, как записано в дневниках, на «содержание Володеньки» и покупку комплекта мебели и фаянсового сервиза.

Володенька был младшим сыном графа, и денег на любимого отпрыска Мусин-Пушкин не жалел. Поэтому уже в 1813 году, когда Володенька оканчивал Пажеский корпус в Петербурге, самое престижное учебное заведение той эпохи, расходы графа-отца на 40% превысили доходы: Володеньке потребовалась престижная «боровая» шуба (так в ту эпоху именовали модные и чрезвычайно дорогие шубы из меха добываемых на русской Аляске каланов) и несколько дюжин шелковых сорочек, на отделку которых кружева выписывались исключительно из Парижа. Володенька стал декабристом и азартным карточным игроком, отсидел в Петропавловской крепости и был сослан на Кавказ, где умудрился не прерывать привычно роскошный и разгульный образ жизни. В итоге к 1850 году граф Владимир Мусин-Пушкин был должен разным банкам и частным лицам порядка 1,5 млн руб.

Перед свадьбой с Натальей Гончаровой Александр Пушкин заложил часть нижегородского имения Болдино с двумя сотнями крепостных душ

Nikolai Ulyanov/Heritage Image Partnership Ltd/Vostock PhotoЗакредитованный поэт

Непропорционально высокие расходы на статусное потребление, обеспеченные не хозяйственными прибылями, а непомерными займами, – это не исключение, но типичный дворянский образ жизни той эпохи. Так, князья Куракины к началу 20-х годов XIX века из 600 тыс. руб. своих доходов половину тратили на уплату различных долгов и процентов по ним. Их современник граф Николай Шереметев – между прочим, не только царский камергер, но и директор Московского дворянского банка – за 1809 год имел огромный доход, более 1,85 млн руб., но должен был уплатить долгов за тот же год порядка 1 млн. Из этого миллиона 675 тыс. приходилось на разные государственные кредитные учреждения, в том числе по старым займам во Вспомогательном банке.

Когда Пушкин завершал работу над «Евгением Онегиным», граф Дмитрий Шереметев (сын Николая Шереметева и крепостной актрисы) был должен ростовщикам и банкам 2,3 млн руб. При этом самому Шереметеву разные лица по займам задолжали порядка 1,23 млн – среди должников графа числились три княгини (Репнина, Волконская и Вяземская), князь Трубецкой и генерал-лейтенант Павел Голенищев-Кутузов, на тот момент губернатор столичного Петербурга. Спустя десятилетие, к 1840 году, задолженность Шереметева вырастет до фантастических 5 млн руб., а два десятка аристократов иных фамилий будут должны ему 2 млн.

Кстати, сам Александр Пушкин тоже жил в кредит: готовясь к свадьбе с Натальей Гончаровой, в феврале 1833 года поэт заложил в московской Сохранной казне (один из крупнейших госбанков той эпохи) принадлежавшую ему часть нижегородского имения Болдино с двумя сотнями крепостных душ, получив кредит в 38 тыс. руб. Спустя три года долг Пушкина достигал уже 45 тыс.

В ноябре 1836-го поэту даже пришлось обращаться к самому министру финансов. «Я состою должен казне 45 000 руб., из коих 25 000 должны мною быть уплачены в течение пяти лет…» – писал поэт и предлагал вернуть долг в 25 тыс. передачей в казну Болдинского имения «в 220 душ». На тот момент по законодательству Российской империи кредиты в госбанках под залог крепостных душ можно было получать на срок до 37 лет, но максимально за одну душу давали кредита 70 руб. серебром, тогда как Пушкин желал расплатиться по сотне с лишним рублей за душу.

В том году на балансе московской Сохранной казны значилось 459,4 млн руб. выданных кредитов. В основном это были кредиты именно дворянству под залог крепостных – таковых на балансе банка числилось 1 997 240 душ. Поскольку при расчете подобной «ипотеки» учитывались исключительно взрослые крестьяне мужского пола, то речь идет о порядка 8–10 млн живых предметов залога.

В последующие годы кредитная задолженность дворянства только росла. Накануне отмены крепостного права, по официальным данным, в залоге только в государственных кредитных учреждениях находилось не менее 40% всех дворянских имений. К 1859 году в обеспечение кредитов было заложено свыше 7,1 млн душ, или более 44 тысяч сел и деревень с населением порядка 30 млн человек.