Ускоренный рост сбережений – обратная сторона роста долгов. Именно возможность получать товары за часть их цены становится стимулом для сбережения высвободившихся денег. А рост сбережений толкает на новые кредиты, и так далее по кругу.

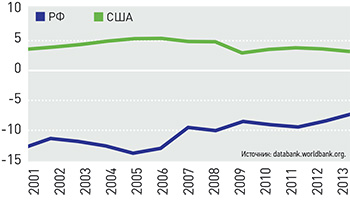

Для страны рост долгов и сбережений населения означает двойной положительный эффект – расширение платежеспособного спроса и инвестиций. Однако экономический рост страны по факту замедлялся и упал в минус, этот эффект, очевидно, не работает. Потому что спрос населения удовлетворяется во многом импортными товарами (потому что рубль слишком дорог), а инвестиций по-прежнему не хватает из-за разрыва, большого отставания их от сбережений. Деньги уходят за границу в виде утечки капиталов, прежде всего для погашения огромного внешнего долга российских корпораций и банков, а также валютизации сбережений населения из-за неудачной курсовой политики.

Парадокс 1. Взять в долг, чтобы сохранить деньги

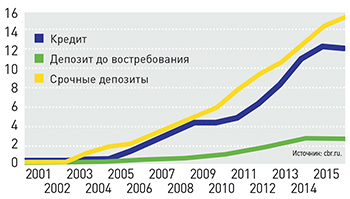

За последние 4 года мы стали свидетелями впечатляющего изменения потребительского поведения россиян. Они с бешеной силой стали копить сбережения и делать долги – причем одновременно. В 2014 году по отношению к 2010-му долги россиян перед кредитными учреждениями выросли в 3,1 раза, а сбережения – в 2,4. Причем это неполная оценка сбережений – это только банки, а есть еще сбережения в наличных деньгах (рублях и валюте), ценных бумагах, в недвижимости. Но даже оценивая только официальные финансовые сбережения при инфляции за четыре года в 1,34 раза, это колоссальный скачок в показателях.

В классической экономической науке со времен Джона Кейнса считается, что сбережения – функция дохода. Чем больше доход – тем выше уровень сбережений. Но в последние годы в России эта теория явно слабовата для объяснения динамики сбережений. Реальный среднедушевой доход за 4 года вырос всего в 1,1 раза. Сбережения росли в разы быстрее.

Мы явно имеем дело со сдвигом потребительского поведения, и ведущую роль тут играет именно возможность увеличения долгов: за 4 года долги выросли на 8,4 трлн руб., а сбережения – на 10,4 трлн руб. Тут возможны две модели поведения:

– либо долги и сбережения делают разные группы населения,

– либо люди делают долги, что позволяет им высвободить деньги и увеличить свои сбережения.

Первая гипотеза выглядит логично, но ее проблема состоит в том, что взять кредит человеку, не имеющему минимальной кредитной истории (а значит, и денег на счете – сбережений), не слишком реально, а если такой человек и получит кредит, то на небольшую сумму, что никак не сделает триллионных макроэкономических показателей.

.jpg)

Вторая гипотеза сложнее для понимания, но более оправданна. В самом деле, именно имеющие счета (т. е. сбережения) в банках люди легче могут общаться с банками и получать кредиты. Чтобы понять логику ситуации, стоит вспомнить известные шутки на эту тему:

– Чтобы получить кредит, надо доказать банку, что он тебе не нужен.

– Богатые отличаются от нас тем, что могут брать большие кредиты.

– Самое надежное место для хранения сбережений – долги.

Парадоксально, но именно так устроена банковская система. Кредиты получают те, кто имеет средние и высокие доходы, и именно эти группы населения делают сбережения.

Парадокс 2. Проигрышная стратегия улучшения жизни

Зачем одновременно увеличивать сбережения и долги? Это выглядит совсем нецелесообразно – ведь проценты по долгам выше, чем проценты по сбережениям. Посмотрим статистику Росстата по балансу денежных доходов и расходов населения. С 2006 года население теряет на такой процентной политике.

Почему население выбирает такую невыгодную стратегию?

Отчасти из-за своей финансовой неграмотности. Людям кажется, что сберегают они свои деньги, а в долг берут чужие – раз дают, почему не взять? Отчасти из-за хитрой политики банков и финансовых структур люди не всегда могут понять, сколько и когда им придется платить процентов по кредитам. Но главное в этом решении людей, вероятно, желание повысить свой уровень жизни. Они получают товары вроде бы бесплатно (или за малую часть цены) и при этом копят деньги. Субъективное ощущение людей, что они дважды богатеют. Хотя по факту мы видим, что ситуация обратная – люди все больше попадают в долговое рабство.

Парадокс 3. Долговое рабство – светлый путь развития страны

Машинка, фактически превращающая долги граждан в их сбережения, – это почти что печатный станок для денег. Она дает двойной эффект. Ведь рост долгов прямо расширяет платежеспособный спрос людей, а рост сбережений финансирует инвестиции, что дает возможность увеличить производство.

Просто удивительно, что российская экономика на таком эффективном топливе не взлетела вверх.

Но потом эта машинка дала сбой – во‑первых, из-за кризиса, который ударил по сбережениям людей и банковской сфере, а во‑вторых, поменял свой знак баланс иностранного капитала – с мощного при-тока на не менее мощный отток. Поменялся и основной драйвер роста долгов – теперь им стало беззалоговое кредитование (потребительский кредит, кредитные карты и т. п.).

Но именно машинка долги/сбережения позволила российской экономике еще долго держаться на плаву и снижать темпы роста экономики постепенно в течение трех лет – с 2012-го по 2014-й включительно. Если бы не механизм роста долгов/сбережений населения, наша экономика упала бы не в 2015-м, а на пару лет раньше.

В этом нет ничего нового. Во всех развитых странах в последние десятилетия быстро нарастали долги и сбережения населения. И везде это давало дополнительный импульс экономике. Мы просто пристроились к общемировому тренду с заметным запозданием, но компенсировали это повышенной резвостью процессов.

Кое-кто из экономистов винит в мировом экономическом кризисе 2007–2009 годов именно высокую степень закредитованности населения. Но это неверно. Во всех развитых странах именно население являлось и является источником экономического роста и финансирования экономики – его активы заметно превышают его долги. Да и логически это понятно: ведь любой долг в замкнутой экономике – это чей-то актив. Активов должно быть больше, чем долгов, иначе не бывает. Кризис 2007–2009 годов – это не долговой кризис, а скорее кризис переоценки активов в результате их перепроизводства.

Парадокс 4. Кризис – помеха долгам, но не сбережениям

Прошлый кризис 2008/2009 годов привел к провалу в росте сбережений населения всего на полгода (глубина провала – всего 7,5 проц.пункта), а к провалу в росте долгов – на 2 года (с глубиной вдвое большей – на 17 проц.пунктов). Причем сначала начали падать сбережения (в октябре 2008-го), а только вслед за ними – долги (декабрь 2008-го).

Мы видим, что сейчас кризис сбережений/долгов снова начался, но в текущем кризисе все немного иначе. Сначала начали падать долги (февраль 2015-го) и только вслед за ними – сбережения (март 2015-го). Конечно, это произошло из-за резкого повышения ключевой процентной ставки Банка России в декабре 2014-го (до 18%) – это дало дополнительный стимул сбережениям, но сделало намного дороже кредиты, особенно долгосрочные (ипотека и т. п.). Во время прошлого кризиса ставка рефинансирования ЦБР менялась намного слабее и достигла заметно меньшего уровня (максимум ее – 13% с декабря 2008-го), хотя экономика и население были намного меньше закредитованы, чем сейчас. Нынешняя реакция Банка России на кризис более нервная и резкая.

Парадокс 5. Склонность людей к сбережениям вопреки всему

У людей «заморозили» вклады в Сбербанке в 1991 году, а потом власти допустили, чтобы их «съела» инфляция. Люди получили сильный удар по своим вкладам в 1998 году – из-за волны банкротства банков. Сбережения не «сгорели» так откровенно, как советские, но люди потеряли проценты и курсовую разницу (по валютным вкладам). И несмотря ни на что, люди упорно копят сбережения вновь и вновь.

1990–1991 годы – это годы резкого возрастания товарного дефицита. Люди просто не могли никуда потратить получаемые деньги и вынужденно несли их в банки. Где их и накрыло павловской денежной реформой в январе 1991 года, когда вклады в Сбербанке были «заморожены» – их нельзя было снять (за исключением небольших сумм). Но уже появились первые коммерческие банки, дававшие высокие проценты по вкладам.

Теперь есть на что копить – жилье, авто, образование детей, на черный день (случай болезни и т. п.). Но, с другой стороны, теперь многие из этих потребностей можно удовлетворить за счет кредитов. И начался кредитный бум, описанный в начале статьи.

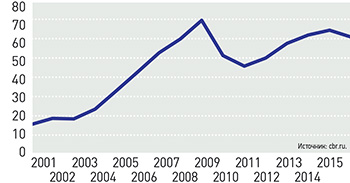

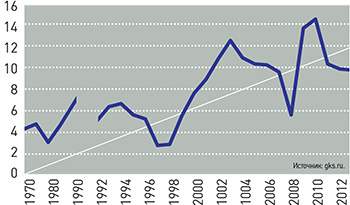

Если вернуться к теме начала статьи – почему растет склонность россиян к сбережениям, то на длительном периоде мы можем увидеть неплохую корреляцию уровня сбережений с ростом реальных денежных доходов населения. За исключением периодов кризисов. Это подтверждает кейнсианскую гипотезу функции потребления – зависимости уровня сбережений от уровня реального дохода. Здесь Россия пришла к мировым трендам.

Парадокс 6. Российские сбережения не дают инвестиций

Экономическая наука утверждает: сбережения превращаются в инвестиции, и это служит мотором экономического роста. Но если мы посмотрим на макроэкономическую статистику России нулевых годов, то увидим впечатляющий разрыв между сбережениями и инвестициями – первые быстро росли, а вторые заметно отставали.

Если мы вспомним, что инвестиции – это дрова в костер экономического роста, то становится понятным, что Россия ежегодно теряет колоссальный потенциал экономического роста. Куда же уходят деньги, куда уходят наши сбережения?

Прежде всего – утечка капиталов. Этим термином называется любой перевод российских рублей в валюту. Даже если это валютные сбережения граждан РФ, которые остаются на счетах в российских банках. Тут два независимых процесса: реальная утечка капиталов за границу и валютизация наших сбережений.

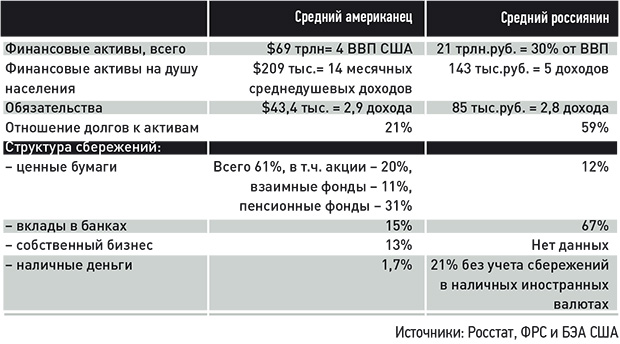

Сбережения и долги среднего американца и россиянина

В середине нулевых годов и частично в десятых действовал придуманный нами самими тормоз экономического роста – накопление бюджетных фондов (резервного и нац.благосостояния) – мы изымали из экономики деньги, но не возвращали их обратно, что увеличивало разрыв между сбережениями и инвестициями. Сейчас этот тормоз уже не работает, мы не накапливаем, а частично даже тратим бюджетные фонды, поэтому разрыв сбережения/инвестиции сократился. Но он все еще непозволительно велик – мы теряем ежегодно более 5% ВВП сбережений.

Поэтому, несмотря на высокий уровень сбережений, страна не имеет экономического роста, зато имеет провал по инвестициям.

Что дальше?

Модель использования доходов российского гражданина в последние десятилетия стремительно менялась.

Советский человек почти ничего не копил и уж точно не брал в банках кредитов. В 1991 году все сбережения в банках «заморозили», и люди остались вообще без сбережений.

Потом был период высокой инфляции, который сформировал простую модель сбережения – покупай иностранную валюту. 1997 год стал рекордным – более 20% всех доходов россияне потратили на покупку долларов. На втором месте было жилье. И только потом – вклады в банках. В 90‑е банки не давали россиянину кредитов, так как он – существо мало зарабатывающее и подозрительное.

Все изменилось после кризиса 1998 года, когда в стране начался экономический бум. В нулевые годы россияне стали больше зарабатывать и начали копить. А затем начали брать кредиты в банках. Сначала залоговые (ипотека и авто), потом и беззалоговые (потребительский, кредитные карты). Сбережения росли быстро, но долги росли еще быстрее.

И вот мы на новом этапе развития, когда россияне входят в кризис с очень высоким уровнем личного долга. По сравнению с ним уровень личных сбережений выглядит достаточно скромно. Неплатежи по долгам населения уже начали заметно возрастать. Банки, создающие под неплатежи 100-процентные резервы из своей прибыли, остаются без этой прибыли. В I квартале 2015-го банковская система сработала практически на ноль, едва избежав убытков. А с лета вступает в силу закон о личных банкротствах. Насколько сложившаяся система с высоким уровнем личного долга людей выдержит предстоящие потрясения? Пока сказать невозможно…