Солнце вместо нефти

Мировая солнечная энергетика бурно развивается, несмотря на мировые кризисы и скачки цен на другие виды энергии. В России бюрократический рынок запустил, а потом затормозил развитие гелиоэнергетики. Крымский фактор российской солнечной энергетики.

В России 30 мая начался сбор заявок на 4‑й конкурсный отбор проектов солнечной энергетики, и есть основания полагать, что он провалится, спроса не будет. Это станет сильным ударом по развитию российской гелиоэнергетики, которая в прошлом году впервые показала заметный ввод солнечных мощностей.

Бум солнечной энергетики в мире

В воскресенье, 8 мая в Германии было солнечно и ветрено. Возобновляемые источники энергии (солнце, ветер, гидроэнергия и заводы биотоплива) заметно увеличили производство электроэнергии и фактически дали 87% всей потребляемой в этот момент энергии (55 из 63 Гвт, обычно эта доля около трети). Электроэнергии в стране оказалось так много, что на несколько часов цена на нее на оптовом рынке упала до отрицательных значений – энергетические компании доплачивали коммерческим потребителям за то, что они ее потребляли. Эта невероятная, анекдотическая ситуация, случившаяся на самом деле, заставляет задуматься: так ли далека от нас «зеленая революция» в энергетике?

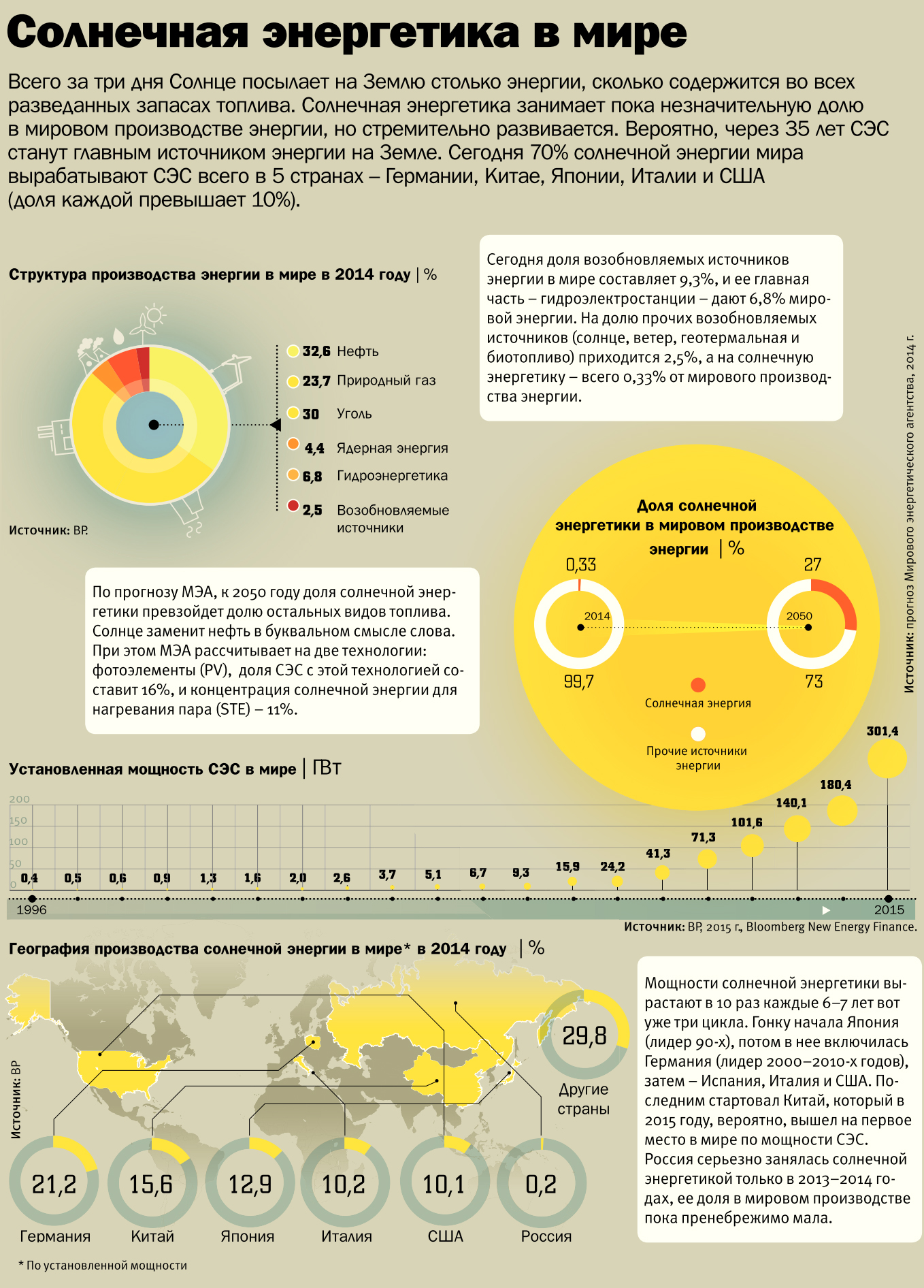

Мощности мировой солнечной энергетики (СЭ) растут в XXI веке со средним темпом выше 50% в год. На эти темпы не влияют ни экономические кризисы, ни резкие колебания цен на другие энергоресурсы (нефть, газ, уголь). Пока еще доля СЭ в мире невелика, но каких-то 30–40 лет, и именно она станет главным источником энергии на планете (см. инфографику).

Но на сегодня СЭ пока еще новая технология и не может развиваться без государственных или иных субсидий. Практически во всех странах–лидерах СЭ действует так называемый «зеленый тариф» (Feed-in tariffs) – повышенная плата за электроэнергию, производимую солнечными электростанциями (СЭС) и иными возобновляемыми источниками энергии (ветряная, геотермальная, приливная, на биотопливе и др.). Субсидирует этот тариф обычно государство, а строительство и эксплуатация СЭС ведется усилиями частного бизнеса. Интерес бизнеса прост – солнечная энергетика дешевая, считай, бесплатная в эксплуатации (знай только протирай фотопанели от пыли да следи, чтобы никто их не бил), но очень капиталоемкая.

Сегодня мировая СЭ вплотную подходит к той стадии, когда производство электроэнергии с помощью Солнца начинает окупаться обычным, неповышенным тарифом, стоимость материалов и величина необходимых инвестиций резко падают, так как технологии развиваются и начинает сказываться эффект объема (много производить дешевле, чем мало). В последний год начали поступать сообщения прессы, что стоимость киловат-часа энергии СЭС становится ниже, чем энергии, получаемой от сжигания угля. Устанавливается т. н. «сетевой паритет», а уж экологические преимущества СЭ очевидны.

После кризиса 2008–2009 годов страны мира начали сокращать объем госдотаций на СЭ. И для инвесторов начались годы повышенного риска. Кроме того, начались серьезные структурные подвижки в связи с резким стартом Китая в этой области.

Очень характерная история произошла с ценами на поликристаллический кремний – основное сырье для производства фотоэлектрических панелей для СЭС. В связи с бурным ростом отрасли на него возник дефицит, и цены за 2004–2008 годы выросли в 10 раз. Что привело к строительству большого числа заводов в Китае, производящих поликремний, и буквально за пару лет цены вернулись на прежний уровень и даже ниже его. Многие компании в мире к 2008 году попытались увеличить мощности по производству поликремния и почти все отстали от Китая, что вызвало волну банкротств в десятые годы (и в самом Китае в том числе). К этой истории мы еще вернемся позднее.

Изменения в технологиях и экономия на масштабах для солнечной энергетики несравненно важнее, чем колебания мировых цен на другие источники энергии, прежде всего нефть и газ, и намного больше влияют на динамику отрасли, тем более что, хотя прямые госдотации из бюджетов практически сведены к нулю, «зеленые тарифы» пока работают и носят долгосрочный характер.

А довольно широкие банкротства в отрасли совершенно не тормозят взлет гелеоэнергетики. Банкротство – проблема для собственников и кредиторов компании. Но новый владелец получает уже «чистую» (без долгов) и дешевую компанию, что позволяет ему продолжать производство с еще большим энтузиазмом. Совершенно не так это работает в нашей экономике. У нас банкротство – это смерть компании, разрушение и перепрофилирование производства в лучшем случае, в худшем – просто заброшенная площадка с ржавеющим оборудованием.

Фальстарт российской солнечной энергетики

Впервые Россия всерьез озаботилась темой солнечной энергетики в 2009 году. 9 января распоряжением правительства были утверждены «Основные направления» госполитики в сфере использования возобновляемых источников энергии (ВИЭ) на период до 2024 года. Под ВИЭ имелись в виду СЭС мощностью выше 5 МВт, малые ГЭС (до 25 МВт) и ветровые установки.

Правительство к немалому для себя удивлению подсчитало, что технический ресурс ВИЭ в стране в 4 раза больше потребления топливно-энергетических ресурсов на текущем уровне. Правда, спустя год, в ноябре 2009-го при утверждении «Энергетической стратегии до 2030 года» правительство уточнило: «Без господдержки экономически целесообразно использование лишь незначительной части доступных ресурсов ВИЭ, за исключением гидроэнергетики».

Цели в январских «Направлениях…» были поставлены серьезные: довести долю ВИЭ до 1% от общего объема производства электроэнергии в стране в 2010-м, до 2,5% в 2015-м и до 4,5% в 2024 году.

Можно подвести первые итоги: доля ВИЭ в 2015 году составила по-прежнему, как и в 2009-м, менее 1%. Первые две цели провалены.

Но нельзя сказать, что ничего в стране не делалось. Волшебное слово «господдержка» было произнесено, и под него стали создаваться интересанты. Главным каналом господдержки стал «Роснано» Анатолия Чубайса. Были запущены сразу два проекта – завод по производству поликремния компанией ООО «Усолье-Сибирский Силикон» (УСС) в Иркутской области (бюджет проекта 29,1 млрд руб., доля «Роснано» – 12,4 млрд руб.) и ООО «Hevel» (51% «Ренова» Виктора Вексельберга и 49% – «Роснано») – завод полного цикла в Новочебоксарске, который производил бы и поликремний, и фотомодули на его основе (бюджет – 20,13 млрд руб, доля «Роснано» – 13,53 млрд – данные с сайта «Роснано»). Оба завода не имели никакого отношения к нанотехнологиям и были ориентированы целиком на экспорт.

Вспомним, это 2009 год, мировые цены на поликремний уже упали, сверхприбылей не предвидится. Но, вероятно, в расчете на то, что цены вернутся к высоким уровням, в оба проекта «Роснано» начал вкачивать деньги.

Теперь пропускаем середину и смотрим результат. В ноябре 2013 года «Роснано» сообщило, что получило одобрение правительства на закрытие проекта «УСС» и попыталось перепрофилировать завод на полный цикл по варианту «Hevel», но не получилось, и в январе 2015-го «Роснано» окончательно вышло из проекта, продав свою долю за 177 млн руб. Обошлись без формального банкротства: администрация Иркутской области нашла стратегического инвестора для строительства на этой площадке другого завода нефтехимии, которому и ушли права «Роснано». Сумма убытков «Роснано» от этого закрытого проекта не сообщалась, но, по оценкам, сумма инвестиций в завод составила 30,6 млрд руб., из которых 24,5 млрд руб предоставили «Роснано» и государственный Сбербанк.

А другой проект – «Hevel» – выжил. Завод в Новочебоксарске построен. А что ж его не построить, если «Роснано» финансирует? Правда, запуск этого завода, намеченный на 2011 год, фактически произошел только в 2015-м. За эти 4 года передовые для того времени швейцарские технология и оборудование устарели. КПД производимых на этом оборудовании фотомодулей составляет 10%, а лучшие мировые серийные образцы 2015 года показывали КПД 20%. Завод пытается теперь модернизироваться и заказывает научные разработки по повышению КПД без лишних затрат.

С другой стороны, если бы завод запустили раньше, кому нужна была бы его продукция? Экспорт ее стал бы убыточен, а внутреннего спроса не было вообще. Поэтому деньги так медленно осваивались.

Был еще один крупный проект по строительству завода по производству поликремния в 2009 году – «Корпорация КОНТИ» взялась строить его на площадке «Росатома» в ЗАТО Железногорск. Кончилось все взаимными миллиардными исками, а завод так и не был запущен.

Было множество и других проектов по строительству заводов поликремния и в России, и с странах СНГ, которые запускались позже, и от них отказывались с намного меньшими потерями.

«Оседлать волну» скачка цен на поликремний Россия явно не успела из-за позднего старта и медленного разбега. Госкомпании понесли значительные потери на этой попытке. Все вместе оказалось фальстартом, и активность в российской солнечной энергетике снова замерла.

Крым: «порочное зачатие» российской альтернативной энергетики

К началу 2014 года совокупная мощность российской солнечной энергетики едва ли составляла несколько мегаватт и была представлена отдельными установками на десятки и в лучшем случае сотни киловатт каждая. По существу у нас не было этой энергетики.

Но тут появился «фактор Крыма». После присоединения в марте 2014-го к России полуострова, на нем оказалось 6 СЭС общей мощностью 400 Мвт (из них стабильно работающие четыре мощностью 227 МВт, остальные в опытно-промышленной эксплуатации). А также России достались 8 ветровых электростанций (ВЭС) мощностью 93 МВт. Мощность альтернативной энергетики России сразу скачком выросла в сотни раз.

И первое, с чего началась эксплуатация СЭС Россией, это с их закрытия уже в апреле 2014‑го. Они перестали подавать энергию, потому что на Украине был установлен повышенный «зеленый тариф» на их выработку, а в России никакого тарифа не было. Энергодефицитный Крым получил дополнительный удар.

Со второго полугодия 2014‑го новый тариф для крымских СЭС был установлен (3,42 руб./кВт-ч), и он оказался в 4 раза меньше украинского. Этот тариф окупает затраты СЭС на текущую деятельность, но не позволяет решать инвестиционные задачи и возвращать долги.

По данным Минэнерго РФ, на 15.00 28 ноября 2015 года из общей генерации электроэнергии Крымом 457 МВт производство на СЭС составило 35 МВт, а на ВЭС – 30 МВт. В сумме это 13% произведенной электроэнергии (в среднем по стране, напомню, менее 1%).

СЭС Крыма были построены австрийской компанией Activ Solar, в ее планах было строительство еще 5 СЭС, но теперь проекты, конечно, остановлены. А «зеленый тариф» Украины новые крымские власти посчитали вообще криминальным: «Это мошеннический проект, который позволял государственной верхушке Украины зарабатывать около миллиарда долларов в год. Я отношусь категорически негативно к этому проекту с точки зрения его легализации», – заявил на пресс-конференции в конце августа 2014 года врио главы Крыма Сергей Аксенов.

Согласно данным Центра противодействия коррупции Крыма, Activ Solar контролируется близкими к экс-президенту Украины Виктору Януковичу братьями Андреем и Сергеем Клюевыми. Однако доказать, кто стоит за компанией, так и не удалось, сама Activ Solar в 2014 году заявляла, что $1,8 млрд в крымские СЭС вложили «госкорпорации КНР и институциональные инвесторы из Европы».

На сегодня на крымских СЭС висит долг в 0,82 млрд евро, и этот долг в основном оказался перед украинскими «дочками» российских Сбербанка, ВТБ и ВЭБа. Так как компания Activ Solar австрийская, а не украинская, то национализировать ее не было возможности. Поэтому возникла идея отдать ее за долги российским банкам (у украинских просто отнять, отдав их права Фонду вкладчиков Крыма). Потом банки продают СЭС российским энергетическим компаниям «РусГидро» и «ИнтерРАО» или даже иностранцам. Именно поэтому крымским СЭС установили тариф, не предусматривающий возврат долгов. Но эта идея «подвисла», так как российские энергокомпании не загорелись желанием платить такие деньги за СЭС.

Пока крымские СЭС работают, долги не отдают, а российские банки не требуют их возврата. Возможно возвращение к этой схеме позже, после 2018 года, когда крымская альтернативная энергетика окажется подключена к общероссийской энергосистеме и на нее распространится система поддержки ВИЭ, применяемая сейчас на остальной территории России.

Первая российская СЭС – Кош-Агачская в Республике Алтай мощностью 5 МВт, – которая была включена в единую энергосистему страны и допущена на оптовый рынок электроэнергии, была введена в эксплуатацию 4 сентября 2014 года, спустя полгода после «освоения» крымских СЭС.

Ее построила уже упоминавшаяся фирма Hevel.

Как бюрократический рынок создал и задушил гелиоэнергетику

Ситуация на российском рынке ВИЭ изменилась в мае 2013 года, когда было принято постановление о механизме стимулирования использования ВИЭ. Суть нововведений сводилась к тому, что объявлялся своеобразный «зеленый тариф», который должен был гарантировать доход инвестора от вложений в ВИЭ на уровне 14% за счет более высокого тарифа, который в конечном счете оплачивается потребителями (не правительством). Для того чтобы получить такой проект, надо поучаствовать в конкурсном отборе, который проводится раз в год. Список проектов для отбора готовится по заявкам регионов. Кстати, удивительно, но от самого солнечного и энергодефицитного региона страны – Крыма – так и не поступило ни одной заявки.

На сегодня прошли 3 таких отбора (2013, 2014 и 2015 годов). Частный бизнес получил возможность и обязанность построить до 2019 года 79 СЭС мощностью 1,18 ГВт.

Определилось всего три крупных игрока на нашем рынке солнечной энергетики. Это 1) компании, связанные с Вексельбергом (им досталось 43% мощности планируемых к строительству СЭС), 2) «Солар системс» китайского происхождения (19%), 3) странный набор неизвестных ранее фирм, учрежденных физическими лицами с управляющей компанией из кипрского офшора (37%, далее Кипра отследить бенефициаров не удалось). Кому правительство отдало больше трети российской гелиоэнергетики? Это остается загадкой. По крайней мере, для публики – правительству, наверное, это известно.

30 мая начинается подача заявок на отбор 2016 года. И тут есть две принципиальные проблемы.

По правилам, правительство устанавливает предельный размер капитальных вложений на 1 кВт мощности. На 2014 год он был установлен в размере 116,5 тыс. руб., что соответствовало примерно $3 тыс. на кВт. На 2017‑й устанавливается 109,6 тыс.руб., что по текущему курсу $1,8 тыс. Вероятно, снижение предела инвестиций должно отражать удешевление СЭС в результате прогресса технологий и эффекта объема. И это, возможно, было бы справедливо для рублевой цены. Но девальвация рубля более чем в 2 раза внесла свои поправки, и стоимость инвестиций оказалась заниженной. Результат уже сказался: если в отборе весной 2014 года был ажиотаж, спрос вдвое и больше превышал предложение, то на прошлом отборе, в 2015 году, правительство расширило предложение, а спрос резко упал: из почти 1 Гвт предлагаемых к строительству мощностей оказалось выбрано чуть больше четверти, и те почти полностью со сроком ввода в 2019 году (за обозримым горизонтом, после президентских выборов).

Кроме занижения стоимости инвестиций второй проблемой стал уровень локализации. Этот коэффициент в случае его недостижения резко снижает величину тарифа. А как достигнуть локализации, если у нас действует фактически только один завод по производству фотоэлементов (Hevel Вексельберга)? Когда Олег Дерипаска брался за ввод Абаканской СЭС в Хакасии (введена в 2015‑м вместо 2014-го), он организовал (или якобы организовал) какое-то свое специальное производство для этого проекта и вытянул уровень локализации чуть выше требуемых тогда 50%. У остальных таких возможностей просто нет. И некоторые из введенных СЭС до 50% недотягивают, а значит, они должны получить резко заниженный тариф (в 2 и более раза), если не договорятся как-нибудь с правительством по-новому.

Второй крупнейший игрок на рынке гелиоэнергетики – китайская «Солар системс» – обещала построить свой завод фотоэлементов на основе самой современной технологии (монокристаллического кремния) в особой экономической зоне «Алабуга» (Татарстан), пользуясь китайскими технологиями и кредитами материнской компании с низкой ставкой. Фактически она из-за курса рубля негласно отложила этот проект. По крайней мере, в финансовом отчете за прошлый год у ее дочки в «Алабуге» стоят только 3 млн руб. полученного кредита, и больше никакой деятельности (данные по kartoteka.ru).

А на текущем отборе правительство повышает уровень локализации до 70%. Фактически это игра не в пользу абстрактного «отечественного производителя», а в одни ворота – в пользу совершенно конкретного Новочеркасского завода компании Hevel Вексельберга (и «Роснано»). Ситуация кажется уже доведенной до абсурда, до монополии.

И вряд ли ситуацию исправит предложение России в Евразийской экономической комиссии о снижении на 3 года ставок ввозных таможенных пошлин (с 5% и 3% до 0% от таможенной стоимости) в отношении ряда химических соединений, которые используются при производстве тонкопленочных фотоэлектрических (солнечных) модулей. Скорее, это только укрепит монополию Hevel.

Заниженный лимит инвестиций и завышенный коэффициент локализации дают основания полагать, что выставленные на конкурс 2016 года проекты по солнечной энергетике на 0,81 Гвт не найдут спроса.

Но провал отбора – это еще полбеды. Настоящая проблема вот где: уже выигранные объекты не вводятся компаниями в срок.

В 2014 году по итогам отбора 2013 года должно было быть построено 3 СЭС мощностью 35,2 МВт. Не построена ни одна из них (в 2015‑м сдана только одна – Абаканская, 2 оставшиеся не запущены до сих пор). Запущенная Кош-Агачская СЭС строилась вне рамок новой системы стимулирования ВИЭ.

2015 год: по итогам 2 отборов (2013 и 2014 гг.) должно быть построено 13 СЭС мощностью 140 МВт. Фактически построено 6 мощностью 55 МВт. И это выдано правительством за большую победу.

2016 год: по итогам 3 отборов – план 16 СЭС мощностью 199 МВт и долг за прошлые годы 10 СЭС мощностью 120,2 МВт. За 5 месяцев не слышно о вводе ни одной из 26 станций.

Фактически всплеск (и то не слишком сильный) солнечной энергетики в России в 2014–2015 годах снова сходит на нет. Получается второй фальстарт. Только теперь мы получили этот удар не от внешнего рынка (как в случае с поликремнием), а сконструировали и нанесли его себе сами. Законы бюрократического рынка, сформированные в нашей стране, жадность или корысть в принимаемых государством решениях, отсутствие реальной конкуренции не позволят состояться рывку российской гелиоэнергетики.

Читайте на смартфоне наши Telegram-каналы: Профиль-News, и журнал Профиль. Скачивайте полностью бесплатное мобильное приложение журнала "Профиль".