Куда утекают доходы?

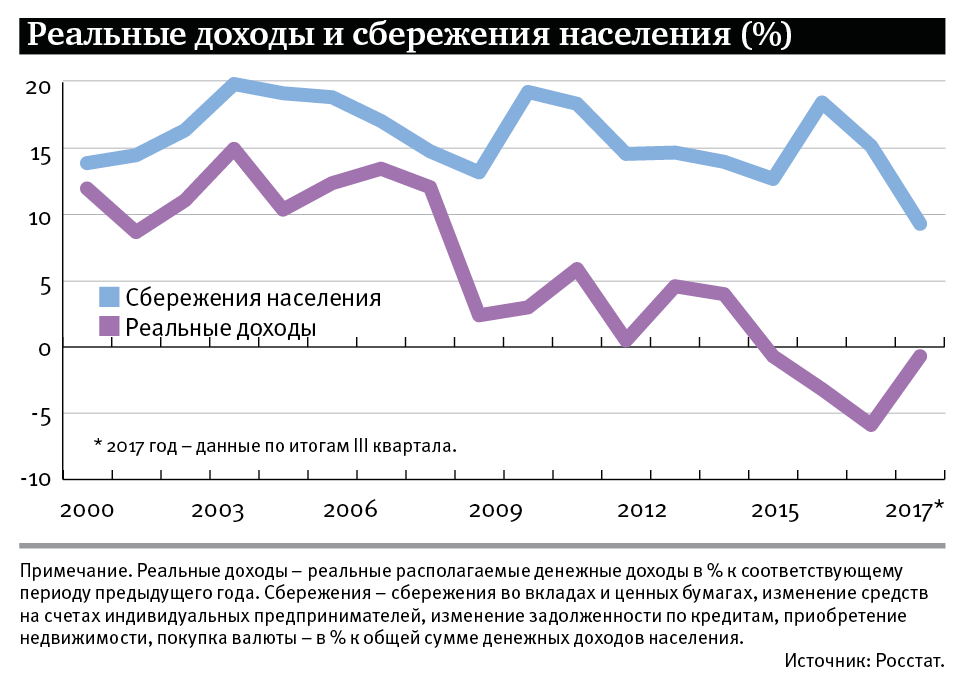

Четвертый год в стране продолжается падение реальных располагаемых доходов населения (РРДН*). Это невиданное дело для времен президента Владимира Путина. Последний раз, согласно официальной статистике, РРДН падали лишь после кризиса 1998 года. Тогда их снижение из-за скачка инфляции было глубоким, но быстрым – уже с 2000 года РРДН начали расти, причем темпами, опережающими ВВП. Хотя и темпы роста ВВП тогда были очень велики – под 8% в год.

Но в 2014 году страна попала в ловушку: РРДН впервые в XXI веке упали и выйти из этого падения не могут до сих пор. Уже 4 года. Что случилось – ведь «лихие 90‑е», как их иногда называют, далеко позади? Тем не менее выбраться из стагнации реальных доходов страна не в состоянии, несмотря даже на рекордно, невероятно низкую инфляцию.

Основной источник доходов населения (2/3) – это заработная плата. Она падала только один год – 2015‑й, когда реальная зарплата сократилась на 9%, – и с тех пор растет. Конечно, пока не приходится говорить о ее выходе хотя бы на докризисный уровень: за 2 последних года она не отыграла и половину своего падения в 2015‑м. Но она растет, а доходы падают.

Впрочем, с уверенностью говорить о том, что зарплата растет, не стоит. Ведь она включает то, что Росстат называет «скрытой», – т. е. выплаты в конвертах наличными. Естественно, что по этой части зарплаты данных нет, и оценка строится полностью на расчетах, досчетах и предположениях Росстата. Такие же дооценки есть в доходах от предпринимательской деятельности, от собственности и других. Даже удивительно, что при таком разнообразии дооценок Росстат никак не выведет реальные доходы в плюс. Вероятно, не позволяет это сделать необходимость поддержания баланса доходов/расходов населения и сочетание с другими статпоказателями.

Второй источник доходов людей – пенсии и соцпособия. По доходам населения сильно ударил отказ от второй их индексации в 2016 году и отказ от индексации пенсий работающим пенсионерам. Это сказывается на замедлении роста пенсий и в текущем году и будет сказываться во все последующие годы**.

Именно в отставании роста пенсий и кроется ответ на парадокс, почему при росте зарплаты реальные доходы людей падают. Кроме пенсий, вниз «утягивают» также доходы от предпринимательской деятельности – «серый сектор» экономики находится в стагнации, хотя Росстат ему регулярно приписывает какие-то фантастические скачки инвестиций.

Но как же получается, что экономика уже год растет, инфляция упала, а реальные доходы людей так и не перешли в положительную область? Потому что именно за их счет государство регулярно собирает деньги на свои проекты и на рост доходов колоссального и слабоэффективного госсектора экономики. По расчетам ФАС, сегодня он производит свыше 70% ВВП. Именно люди оплачивают «банкет», на который их не пригласили: рост налогов на недвижимость, отчисления на кап-ремонт, акцизы на топливо, рост коммунальных платежей, курортный сбор, сбор за регистрацию домашних животных и т. д. – именно с людей собирают деньги бюджет, госкомпании и разнообразные госорганизации, которые и показывают потом некий рост. А часть денег откровенно разворовывают.

Понятно, что в такой ситуации доходы населения остаются на последнем месте в списке приоритетов властей, несмотря на всю их риторику, которая и возникает-то из-под палки: перед выборами. Не было бы выборов в Госдуму в сентябре 2016‑го – правительство, скорее всего, не стало бы поднимать МРОТ (минимальную оплату труда) летом 2016‑го и наверняка «зажало» бы даже разовую компенсацию пенсионерам, которая почти ничего не компенсировала. Это хоть немного поддержало доходы населения.

Перед выборами 2018 года новые обещания коснулись пока только МРОТ – с 1 января 2019 и 2020 годов его повышают и выводят наконец на уровень прожиточного минимума. Хотя сам этот уровень явно заниженный и в последние годы несколько раз снижался, несмотря на инфляцию. Хватит ли этого для роста реальных доходов населения? Сомнительно.

Куда делись сбережения?

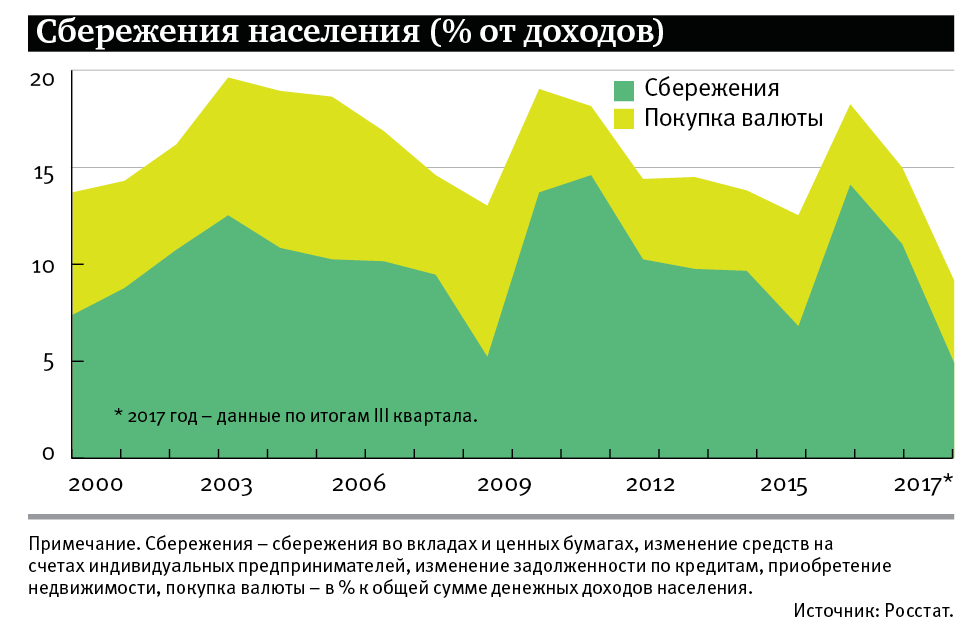

Нормальное поведение людей в кризис – сокращать сбережения***. Денег нет, и копить нечего. И на графиках мы видим, что доля сбережений населения во время кризисов 2008 и 2014 годов действительно показывает минимумы – 13,2% и 12,7% от доходов.

Но – барабанная дробь! – в 2017 году мы видим 9,3%. Это абсолютный минимум для всех «путинских» нулевых-десятых. Ниже, чем в 2008‑м и 2014‑м. Впервые ниже 10%. Как это вяжется с риторикой о выходе страны из кризиса? Если судить по этой статистике, то именно в 2017 году мы имеем самый глубокий кризис в этом веке.

Пока на эту статистику отреагировал своими комментариями только Центробанк. Он сказал, что наше население переходит от сберегательной к потребительской модели поведения.

Центробанк, в отличие от правительства, обязан видеть такие тенденции. Потому что сокращение сбережений – это отток депозитов из банков. Даже не считая санируемых Бинбанка и банка «Открытие», вот уже три месяца подряд (август–октябрь) депозиты «утекают» даже из государственного Сбербанка.

А помимо прочего это сильный удар по прибыли банковского сектора – ведь именно средства населения банки используют с максимальной маржой (превышение процента по кредитам над процентом по депозитам). Тот же Сбербанк платит гражданам по депозитам (III квартал 2017‑го, данные отчета по МСФО) 5,1%, а по кредитам берет с граждан в среднем 14,4%. Т. е. его чистая маржа 9,3 п. п., для корпоративных клиентов она составляет только 5,2 п. п. Банки «стригут» доходы населения в свою пользу, впечатление такое, что в сфере их общения с людьми явно не хватает конкуренции.

Центробанк не мог не заметить резкий спад в сбережениях людей. Смена модели поведения – это странное объяснение, то же самое, что не сказать ничего. Да и какие основания для такой смены поведения? Ведь доходы людей как падали, так и продолжают падать.

Первое, что бросается в глаза, – это, конечно, динамика процентной ставки. Именно в декабре 2014 года ЦБР ее резко задрал. Соответственно банкам пришлось повысить и свои ставки, которые стали интересными для людей. Этим и объясняется пик сбережений в 2015 году (18,5% от доходов). Но потом, вероятно, падение доходов и процентной ставки «взяли свое». В 2016‑м и особенно в 2017‑м норма сбережений упала до абсолютного минимума.

Куда же дели свои деньги люди? Потратили на потребление.

«ЦБ отмечает не просто снижение темпов прироста депозитов населения до 2,6% за апрель–сентябрь 2017 г. против 5,4% за тот же период 2016 г., – отмечает Марк Гойхман, ведущий аналитик ГК TeleTrade. – Но это уменьшение сопровождалось увеличением поступлений на счета предприятий в банках на 1,5% во II–III кварталах 2017 г., в отличие от их уменьшения на 0,2% в том же периоде 2016 г. Это говорит, в частности, о наращивании расходов населения на приобретение товаров и услуг с последующим поступлением денег на счета юридических лиц». Гойхман уверен в том, что «смена модели» действительно происходит.

Но есть и другая точка зрения. «По сути, население России никогда не переходило на потребительскую модель со сберегательной, – уверен Иван Карякин, инвестиционный аналитик Global FX. – Оно сохраняет высокую норму, но меняет структуру сбережений, предпочитая наличную валюту как главный инструмент. Тем более этого не происходит сейчас, так как наступившая относительная стабилизация не привела пока к росту реальных доходов в национальном масштабе». В 2015-м произошел не переход к сберегательной модели поведения населения, считает Карякин, а лишь переток сбережений из наличной формы в банки. А сейчас происходит обратный переток из банков в наличные (рубли и валюту) и недвижимость.

Действительно, крайне низкий процент по валютным депозитам (около 1%) делает хранение валюты в банках не слишком интересным. Да и процент по рублевым депозитам по сравнению с 2015 годом упал в разы. Стимула нести деньги в банки нет. А «зачистка» банковского сектора и громкие банкротства крупнейших банков не добавляют стимулов хранить в них свои деньги.

«Средний срок наиболее привлекательной ставки по депозитам в топовых банках на декабрь 2014 года был равен 2–3 годам, – рассказывает Эльдияр Муратов, президент Singapore Castle Family Office. – Следовательно, большая часть открытых на тот момент вкладов закрылась в 2016–2017 годах. Как раз сейчас, когда население считает «прибыли» и ключевая ставка низка как никогда за последние 3 года, самое время покупать недвижимость в ипотеку, аккуратно входить в рынок акций или покупать валюту для дальнейшего ее инвестирования».

Инвестиции населения – куда?

В 2016–2017 годах стали заметно расти вложения людей в недвижимость с использованием ипотеки. По данным ЦБ, за первые 9 месяцев 2016 года объем выданных ипотечных жилищных кредитов вырос на 18% (к 9 мес. 2015‑го), а за тот же период 2017 года – на 45%. Особенностью ипотеки является существенный первый взнос – как правило, 20% от стоимости покупки. Это очень существенные траты для граждан, и чтобы их осуществить, приходится сокращать свои сбережения. Таким образом, простая зависимость – всплеск ипотеки – ведет за собой отток вкладов из банков.

Особого роста покупок валюты не наблюдается: в III квартале 2017‑го люди потратили на это всего 4,3% своих доходов, что примерно на уровне двух последних лет и заметно меньше, чем в кризисные 2014‑й (5,8%) или 2008‑й (7,9%). А вот интерес к рублям есть. Сумма наличных в обращении в июле 2017 года впервые превысила 8 трлн руб. и последние два года (сентябрь к сентябрю прошлого года) растет темпами 9–10%. Впрочем, это обычный рост последних лет, за исключением 2015 года, когда рубли оказались никому не нужны и их масса в обращении практически не изменилась.

Еще деньги могут утекать в высокодоходные проекты («хайп», включая разнообразные финансовые пирамиды), форекс, игровую индустрию, букмекерство и т. д. Все эти направления инвестирования существуют практически вне рамок официального регулирования со стороны ЦБР, которое очень ограничено, а «серые» рынки развиты (особенно в интернете). Плюс инвестирование за рубежом. Интерес к этому у наиболее «продвинутой» части населения есть, но… «Использование криптопроектов, как и хайпа, не имеет пока больших объемов сбережений, – говорит Глеб Задоя, руководитель департамента аналитики компании «Аналитика Онлайн», – поскольку подобные риски население не готово принять, и участие небольшого количества людей также не приводит к объяснению смены баланса».

Парадоксальным образом самым простым объяснением, куда утекают сбережения населения, может стать ответ: обратно в банки. Ведь именно туда люди несут свои начальные взносы по кредитам. Только не в виде депозитов, а в виде возрастающего долга населения – в этом году явно отличились бурным ростом ипотека и долг по кредитным картам (самый дорогой из банковских кредитов). А также долг населения перед микрофинансовыми организациями.

В результате люди накопили на 1 октября 2017 года 11,6 трлн руб. долга при 24,8 трлн руб. депозитов в банках. То есть являются сегодня для банков источником прибыли (помним о высокой марже) и дешевого фондирования (ставка процента по депозитам существенно ниже ключевой ставки ЦБР). Фактически именно люди кредитуют сектор российских предприятий на 13 трлн руб. на весьма невыгодных для себя условиях (через банки, а не напрямую).

А все выгодные вложения российским государством и финрегулятором (ЦБР) губятся «на корню», начиная от налогообложения депозитов с завышенными процентами и заканчивая буквальным разгромом целых финансовых секторов (например, форекса). Теперь государство хочет «защитить» население и от высокой доходности инвестиций в криптовалюты.

Есть ли угроза?

В 2017 году рост сбережений населения резко замедлился, а рост кредитов усилился. Несет ли это в себе угрозу для экономического развития страны? Мнения экспертов опять же разделились.

Марк Гойхман видит опасность в опережающем доходы росте кредитования и потребления. И приводит данные: сейчас, по итогам исследования РАНХиГС, у 39% заемщиков банков платежи по кредитам превышают 50% дохода семьи, тогда как максимумом считается 35–40% дохода. НБКИ утверждает, что в стране просрочены 20% потребкредитов и 25% по кредитным картам. Более 50% новых кредитов люди берут для погашения предыдущих. И с сожалением констатирует: «Такая ситуация создает огромные риски и для заемщиков, и для системы финансов. Выходом из нее может быть только увеличение доходов более высокими темпами по сравнению с заимствованиями. К сожалению, факторов для такого изменения пока не наблюдается».

Глеб Задоя возражает: «Закредитованности населения, которая бы привела к «долговой ловушке», мы не видим, большие опасения вызывает только региональная задолженность. Судя по просрочкам, пока граждане справляются с долгами, а невыплаты некритичны даже для одного крупного банка (если не одновременно), поэтому небольшое сокращение сбережения и рост кредитования через пластик не приведет к снижению качества жизни граждан».

Иван Карякин еще более оптимистичен: «В общем, можно сказать, что критической закредитованности населения нет, и если ставки продолжат снижение и инфляция останется на целевых уровнях, то настоящий бум кредитования еще впереди».

А Эльдияр Муратов на основе теории «длинных циклов» Николая Кондратьева прогнозирует: 2018 год – конец пятого цикла и начало 6‑го, связанного с NBIC - конвергенцией, то есть нано-, био-, информационных и когнитивных технологий, которые являются новым витком потребительского цикла для населения Земли. Так что в ближайшие 45–60 лет мы (все население Земли) начинаем потреблять все больше и больше. Факторы рынка, монетарная и бюджетная политика всех государств будут подстраиваться под эту закономерность.

__________________________________

* РРДН, а также используемый далее термин «реальные доходы» – это денежные доходы населения за вычетом налогов и обязательных платежей, скорректированные на индекс потребительских цен.

** Подробнее см. «Абсолютная справедливость» государства» в № 10 «Делового еженедельника «Профиль» от 6 ноябрь 2017 г.

*** Под «сбережениями» в статье понимаются сбережения во вкладах и ценных бумагах, изменение средств на счетах индивидуальных предпринимателей, изменение задолженности по кредитам, приобретение недвижимости, покупка валюты. Сюда не входит накопление наличных денег в рублях и валюте, инвестиции граждан за рубеж.