Как электронные деньги меняют финансовый рынок и нашу повседневную жизнь

Сбербанк собирается внедрить беспрецедентную технологию оплаты товаров в магазинах: без наличных денег, банковских карт и каких-либо гаджетов – через дактилоскопию, то есть в буквальном смысле одним пальцем. Еще несколько лет назад это звучало бы фантастически, но сегодня воспринимается как норма: инновационные способы оплаты шаг за шагом выдавливают наличку из наших кошельков.

Сюда относятся и онлайн-сервисы от крупных банков, и платежные карты от IT-компаний, и системы бесконтактной оплаты мобильными гаджетами… Словом, каждый может найти цифровой кошелек на свой вкус – в магазине больше не нужно пересчитывать на кассе мелочь, а в путешествии не придется прятать валюту по чемоданам, носкам и подкладкам. Но достаточно ли надежны новомодные сервисы для того, чтобы доверить им крупные суммы? Становимся ли мы сами расточительнее, если финансы не выражены в приятно шуршащих купюрах? «Профиль» разбирался в перспективах современных способов оплаты вместе с экспертами.

Эволюция кошелька

Сегодня есть два основных способа хранения средств в виртуальном пространстве: на банковских счетах и в сервисах электронных денег. Последние представляют собой небанковские кредитные организации (НКО), позволяющие аккумулировать средства в веб-кошельке, переводить их другим пользователям и оплачивать покупки через интернет. Известные примеры – WebMoney, «Яндекс.Деньги», Qiwi. В отличие от банков, НКО не могут выдать кредит и начислить проценты на остаток по счету. Пик популярности электронных денег пришелся на 2000‑е – начало 2010‑х, когда банковские карты были мало распространены, а интернет уже был повсеместно.

Веб-кошельки по-прежнему в ходу: согласно прошлогоднему опросу Mediascope, 71% россиян используют их хотя бы раз в полгода. Но в целом они постепенно вытесняются интернет-банкингом (им, по данным того же опроса, пользуется 87,2% респондентов). По данным Банка России, количество банковских карт в России выросло со 100 млн в 2008 году до 272 млн к началу 2019‑го. Это неудивительно, поскольку банки позволяют делать все то же самое, что и платежные системы, плюс дают ряд преимуществ: пластиковую карту для офлайн-покупок, возможность получать на нее зарплату, страховать деньги на вкладе, уходить в овердрафт, «зарабатывать» кэшбек и проценты на остаток по счету.

При этом не каждый банк может похвастать всеми преимуществами цифровых финансов. Личного кабинета на сайте современному пользователю уже мало, нужно приложение для смартфона с целой экосистемой функций – так, чтобы можно было менее чем за минуту «перекинуть» деньги приятелю, оплатить ЖКХ и штрафы, оформить кредит, контролировать расходы и многое другое. Самый популярный в России пример интернет-банкинга – «Сбербанк Онлайн». Согласно корпоративному отчету, за 2018 год число пользователей сервиса выросло почти в полтора раза и к началу ноября превысило 40 млн человек, то есть половину экономически активного населения страны.

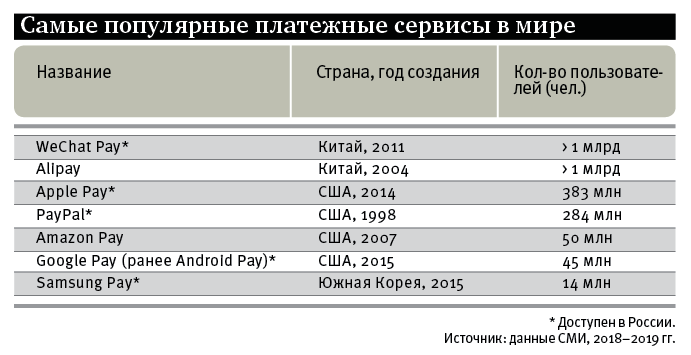

Также в последние пару лет массовым явлением стала оплата с помощью смартфона. От пользователя требуется привязать банковскую карту к устройству в специальном приложении, и затем можно прикладывать к терминалам оплаты сам гаджет. В России распространены две мобильные платежные системы: Apple Pay (8% от всех банковских платежей в 2018 году, по данным CloudPayments) и Google Pay (2%). Причем пока не все банки работают с ними. На сайте Apple указано всего 16 партнеров – 12 крупных российских банков плюс «Яндекс.Деньги» и «большая тройка» мобильных операторов. Список российских партнеров Google Pay намного шире – около сотни.

Дальнейшее расширение экосистем и вообще денежных масс, «пропущенных» через высокотехнологичные платежные системы, неизбежно, как осенний листопад. По данным Statista, общий объем рынка мобильных платежей с 2015-го по 2019 год вырос с $450 млрд до $1,08 трлн. А по прогнозу Allied Market Research, к 2023 году его объем будет составлять свыше $4,5 трлн. Прощай, наличка…

Благодаря технологии Near Field Communication современные смартфоны могут имитировать банковскую карту. Достаточно приложить такой гаджет к платежному терминалу, и покупка совершена

Leung Cho Pan / Фотобанк ЛориКак это работает

Еще не так давно бесконтактные платежи казались настоящей магией. Если покупатель прикладывал к терминалу банковскую карту, это еще куда ни шло. Но вот если смартфон, наручные часы, браслет или даже кольцо… На самом деле бесконтактная оплата – хоть картой, хоть гаджетом, хоть аксессуаром – работает на базе одной технологии: Near Field Communication (NFC).

В банковские карты встраивается небольшой NFC-чип – пассивный передатчик платежной информации клиента. При контакте с активным чипом (технология работает на расстоянии до 10 см) производится заданная финансовая операция. Как правило, это оплата покупки на кассе, хотя сегодня NFC-метками оснащают и банкоматы. Теперь к ним достаточно приложить карточку, не вставляя внутрь, – так она точно не забудется и не «зажуется».

Мобильные приложения Apple Pay и Google Pay настраивают NFC-метку таким образом, что она имитирует чип банковской карты. Соответственно, любое устройство или аксессуар с NFC можно настроить для оплаты покупок в магазине. В подавляющем большинстве случаев для этого используется смартфон, иногда – умные часы. Некоторые смартфоны Samsung также умеют имитировать магнитное поле, аналогичное магнитной полосе на карточке. Таким образом, даже если терминал в магазине не поддерживает бесконтактный ввод, Samsung Pay все равно позволяет воспользоваться смартфоном вместо «пластика».

И никакого мошенничества

Несмотря на очевидное удобство, многие пользователи опасаются, что бесконтактные технологии могут выйти им боком. Мол, мошеннику в общественном транспорте достаточно приложить терминал к сумке, где лежит карточка, и с нее автоматически спишутся деньги.

«Теоретически такая вероятность существует, но на практике это сложно и нерентабельно, – возражает руководитель практики аналитических решений для противодействия мошенничеству «SAS Россия» Алексей Коняев. – Во‑первых, без PIN-кода можно списать лишь небольшую сумму, и злоумышленнику придется постоянно ее менять. Если пройдет несколько одинаковых списаний подряд, сработает антимошенническая система. Во‑вторых, списания через терминал поступают на счет юрлица и занимают время. А вот SMS о расходе владелец карты получит сразу же, после чего сможет связаться с банком, чтобы заблокировать транзакцию. Наконец, рядом с картой не должно быть помех в виде других чипов, что сегодня бывает редко – мало кто носит при себе только одну карту».

Директор департамента по исследованиям угроз Avast Михал Салат считает, что если с такой задачей и можно справиться, то не в одиночку – потребуется минимум два мошенника. «Один должен находиться рядом с бесконтактной картой жертвы и иметь при себе устройство с антенной, через которое передаст платежные реквизиты. Второй злоумышленник стоит неподалеку с платежным терминалом и принимает данные», – описывает эксперт.

В целом, по мнению специалистов, носить с собой бесконтактные карты безопасно: слишком сложную операцию требуется организовать, чтобы списать всего лишь 1000 или 3000 рублей (максимальная сумма без ввода PIN в России у MasterCard и Visa соответственно). В апреле специалисты «Лаборатории Касперского» отмечали в СМИ, что в России не было зафиксировано ни одного подобного случая воровства.

Немного по-другому обстоят дела с мобильными платежными сервисами. На них ограничение в 1000 или 3000 рублей, как правило, не распространяется (зависит от настроек приложения и политики банка). Однако Apple Pay, Google Pay и аналогичные сервисы требуют от владельца настроить защиту смартфона и просто не будут работать, если не разблокировать аппарат. А банковские приложения, которые позволяют переводить деньги на другие счета, защищаются отдельным PIN-кодом, а также поддерживают вход по отпечатку пальца.

Соответственно, главное, что требуется от владельца аппарата, – не оставлять его разблокированным без присмотра. По мнению Алексея Коняева, именно человеческие ошибки являются основной угрозой безопасности средств. «Многие часто пренебрегают правилами информационной безопасности: совершают платежи через Wi-Fi в общественных местах, переходят по ссылкам в фишинговых письмах, не проверяют наличие поддержки шифрования трафика на сайте, совершают покупки в сомнительных интернет-магазинах… А главное – пользуются одной картой для хранения основных средств и совершения интернет-платежей. Это старое правило: не стоит складывать яйца в одну корзину».

«Классические технологии бесконтактной оплаты являются одними из самых надежных с точки зрения защиты данных от копирования, но при условии, что они сопровождаются подтверждением транзакций через SMS, так называемой двухфакторной идентификацией, – добавляет генеральный директор «Протекшен Технолоджи» Михаил Калиниченко. – В этом смысле совершение оплаты с помощью смартфона снижает уровень безопасности электронного платежа, поскольку он является одновременно и средством платежа, и средством подтверждения через SMS. Его потеря автоматически приводит к уязвимости транзакций».

Граждане, сдавайте отпечатки

Но и «смартфон-кредитка» явно не последняя страница в истории бесконтактных методов оплаты. 16 августа «Ведомости» сообщили, что Сбербанк планирует повсеместное внедрение ноу-хау – технологии оплаты вовсе без банковских карт и смартфонов. Вместо ненадежных электронных устройств предлагается использовать пальцы или лицо. Предполагается, что специальные терминалы будут сканировать папиллярные линии либо форму лица и таким образом идентифицировать покупателя и его банковский счет. Затем нужно будет ввести пятизначный пароль, и только тогда деньги спишутся с банковского счета. Иными словами, идентификатором личности и интерфейсом для оплаты будут являться биометрические данные.

В этом есть логика: папиллярные линии уникальны для каждого человека, а современные технологии позволяют считывать их с достаточно высокой точностью. Известно, что иногда разблокировать чужой смартфон можно с помощью снятого отпечатка пальца его владельца или 3D-маски его лица (иногда достаточно даже фотографии). Но с терминалами такой фокус не пройдет благодаря двухфакторной идентификации (сканирование + ввод PIN-кода). К тому же, если некто достанет на кассе силиконовую накладку на палец или специальную маску на лицо, то наверняка вызовет подозрение.

Пилотный проект по оплате отпечатками пальцев был запущен еще в конце 2016 года в сети магазинов «Азбука вкуса», однако популярности не снискал – за все время системой воспользовалось 400 человек. Вероятно, это связано с тем, что посетители магазина не хотят делиться своими биометрическими данными. Но Сбербанк это не останавливает в стремлении продолжить внедрение разработки. До конца 2019 года планируется рестарт проекта с новыми, более быстрыми терминалами в большем количестве магазинов. На первых порах «расплатиться пальцем» смогут только клиенты Сбербанка, поскольку биометрические данные привязываются к платежным картам этого банка.

Параллельно развивается Единая биометрическая система, созданная под эгидой «Ростелекома» по инициативе Минкомсвязи и Центрального банка России. В будущем она должна лечь в основу не только финансовых операций россиян, но и всей их цифровой жизни: идентификации в области здравоохранения, коммерции, госуслуг и т. д. Пока жители России не оценили радужных перспектив этой части нацпроекта «Цифровая экономика» и неохотно делятся биометрическими данными. Так, в начале июля первый зампред Банка России Сергей Шевцов сообщил, что с лета 2018 года было собрано всего 20 тысяч записей. Но через 10 лет, по его мнению, абсолютно все жители России будут оцифрованы.

Заграничные поветрия

Главные платежные системы мира Visa и MasterCard решили пойти другим путем. Хотя в 2016 году Visa проводила эксперименты с биометрическим сканером отпечатков, который должен был заменить банковские карты. Проект почти сразу свернули без объяснения причин. Вместо этой технологии компании стали разрабатывать банковские карты со встроенным дактилоскопическим датчиком.

Суть проста: чтобы расплатиться такой картой за покупку, палец нужно держать на ее датчике. Если папиллярный узор соответствует тому, который заложен в памяти карты (а больше эти данные не хранятся нигде, включая сервера банка), оплата проходит. Ограничений по сумме операции нет, PIN вводить не надо, расписываться на чеке – тоже. Утеря или кража карты ничем не грозит – разумеется, при условии, что датчик нельзя будет обмануть с помощью поддельного отпечатка. За надежность технологии отвечает компания Gemalto, которая с 2006 года занимается безопасностью банковских карт.

MasterCard запустил пилотный проект банковских карт с дактилоскопическим датчиком в Южной Африке в апреле 2017 года, а Visa – на Кипре в начале 2018 года. Сейчас технология еще проходит тестирование во многих странах, включая США и Великобританию. MasterCard обещал выпуск таких карт для клиентов уже в апреле 2019‑го, но, видимо, возникли сложности – в открытом доступе банковских карт нового типа пока нет.

Если же говорить о более отдаленном будущем, то основную роль в трансформации финансовой системы обычно отводят криптовалютам. Это тоже электронные деньги, но необязательно имеющие под собой материальное основание, – они могут быть сгенерированы на компьютерах без прямых финансовых вложений. Криптовалюты обеспечены специальным шифрованием по технологии блокчейна, позволяющим сохранить полную анонимность денежных переводов.

Правительства большинства стран не запрещают криптовалюты (в первую очередь самую популярную из них – биткоин). В тюрьму за операции с ними можно попасть только в Алжире, Бангладеш, Боливии и Непале. Но во многих странах обращение криптовалют частично ограничено. Например, в Китае госучреждения и банки не имеют права работать с ними, а частные лица имеют.

В июне этого года социальная сеть Facebook представила собственную криптовалюту Libra при поддержке Visa, MasterCard, PayPal и других крупных мировых компаний. Однако компания до сих пор не может согласовать правила ее участия на рынке с конгрессом США. Американские чиновники не могут разобраться, как новая инициатива Facebook повлияет на финансовую стабильность страны и мира. А в октябре на рынке должен появиться еще один крупный игрок – Gram от создателя соцсети «ВКонтакте» и мессенджера Telegram Павла Дурова.

Российские чиновники также с опаской смотрят в сторону криптовалют, но не спешат их запрещать. В начале года СМИ сообщили, что в Москве, Калужской и Калининградской областях и Пермском крае будут образованы «регуляторные песочницы» для изучения новых технологий, в том числе криптовалют и блокчейна. Позже уточнялось, что такие экспериментальные площадки появятся не раньше 2020 года после принятия специального законопроекта, который пока проходит обсуждение в госструктурах.

Но уже сейчас можно предполагать, что в России криптовалюты ждет один из двух сценариев: жесткое государственное регулирование либо полный запрет. Gram запретят наверняка, так как он, вероятнее всего, будет реализован на базе платформы Telegram – запрещенного в РФ мессенджера.

Перспективы других новинок в сфере финансовых технологий выглядят увереннее. Сбербанк наверняка доведет до ума и до массового потребителя идею оплачивать покупки в магазинах одним пальцем. Такая технология в мировой практике пока еще не встречалась, так что в этом смысле российский банк будет первопроходцем. Но и в целом любые заведомо понятные нововведения (вроде банковских карт с дактилоскопическим датчиком) могут появиться в России вскоре после «мировой премьеры». Это в интересах российских банков, которые взяли высокий темп внедрения новинок в свои системы и тем самым породили жесткую и на удивление здоровую конкуренцию.

Новые способы оплаты несут не только удобство для покупателей, но и выгоду для продавцов. Как показывают исследования, с виртуальной валютой легче расставаться, чем с наличными деньгами, что побуждает нас больше тратить в магазинах

Shutterstock / FotodomДеньги на ветер

Еще на заре распространения банковских карт обнаружилось, что расставаться с «виртуальной валютой» проще, чем с наличными деньгами. В исследовании MIT 2001 года говорилось, что обладатели кредиток готовы расходовать на покупки вдвое больше средств. В 2008 году Journal of Experimental Psychology выяснил, что за один и тот же товар люди не против заплатить по карточке на 21% больше, чем реальными деньгами. С чем связан этот феномен, «Профиль» поинтересовался у кандидата психологических наук, заместителя декана факультета психологии МГУ Александра Рикеля.

«Человечество привыкло действовать в рамках конкретных знаков, в том числе денежных, – объяснил ученый. – Именно как деньги мы воспринимаем бумажные купюры с определенным номиналом и относимся к ним в зависимости от их ценности. Поэтому крупные купюры или пачки денег, принадлежащие нам, вызывают внутри приятные волнения – они имеют субъективную значимость.

Стремительный переход к бесконтактной оплате и вообще оплате картами означает разрушение знаков, которые закреплялись в сознании человека тысячелетиями. Современные деньги превратились в цифры на экранах устройств. В результате рационально человек понимает, что потратил значительную сумму, но отсутствие знаков и процедуры их передачи из рук в руки вызывает когнитивную ошибку. Сознание не говорит: «Остановись!», а наоборот, считает, что ничего не потрачено».

Благо, что большинство банковских приложений ведут статистику расходов, некоторые – даже с учетом категории (супермаркеты, рестораны, развлечения и т. д.). Есть и специализированные приложения, позволяющие вести личный финансовый учет. Записывая все доходы и расходы вручную, куда проще умерить возросшие из-за финансовой «вседозволенности» аппетиты.

Подписывайтесь на все публикации журнала "Профиль" в Дзен, читайте наши Telegram-каналы: Профиль-News, и журнал Профиль