Не вписались в орбиту

Рынок космических услуг только складывается, но уже понятно, что наша страна на нем среди отстающих. Частная космонавтика, бурно развивающаяся в США, у нас существует номинально: у них из 84 запущенных в 2015 году спутников 33 были коммерческими, у нас – 0 из 25. Однако эксперты считают: если снять искусственные барьеры, то можно и у нас быстро развить коммерческий космос, мы не то чтобы отстали, а просто «еще не начинали движение».

Пассажиры российских самолетов смогут поймать со спутников Wi-Fi-сигнал; западные хедж-фонды будут использовать данные спутниковой съемки для принятия инвестиционных решений; а в США проводят эксперименты по 3D-печати спутников. На фоне футуристических планов по колонизации Луны и Марса эти сообщения последних дней звучат вполне буднично, но именно они наглядно демонстрируют успехи в освоении космоса, который окончательно перестал быть вотчиной секретных госпрограмм. Частный капитал увидел выгоду на орбите, и теперь, как предполагают эксперты, средства и энтузиазм предпринимателей создадут лавинообразный эффект, проложив куда более широкую и дальнюю дорогу в космос. Рынок космических услуг только складывается, но уже понятно, что наша страна на нем среди отстающих. Морально устаревший уклад отечественной космонавтики не позволяет ей конкурировать с перспективными бизнес-проектами.

Вскормленные NASA

В 1969 году после приземления «Аполлона-11» на Луну комиссия под руководством вице-президента США Спиро Агню определила дальнейшие цели национальной космической программы: сооружение баз на орбите и на поверхности земного спутника, экспедиция на Марс в 1983 году. Но логика развития уперлась в стоимость проектов. По официальным данным, с 1959 по 2003 год США потратили на космические программы более $1,1 трлн. Сейчас расходы Вашингтона на них составляют около $17 млрд в год, Москвы – порядка $2 млрд (стоимость Федеральной космической программы на 2016–2025 годы – 1,4 трлн рублей), а суммарно в мире на космос тратится $66,5 млрд из госбюджетов (данные отчета Euroconsult за 2014 год). При этом экспедиция на Луну – вопрос на десятки миллиардов, на Марс – на сотни (в декабре 1990 года экспертная комиссия при проекте NASA Mars Direct определила планку в $450 млрд, вскоре проект свернули). Максимум, который выдерживают госбюджеты, – содержание МКС (около $6 млрд в год, российский взнос – $1 млрд, американский – $3 млрд). Но с точки зрения политического престижа бороздить околоземное пространство все менее интересно.

Выход на эту арену частного сектора был запрограммирован: в свое время найденные в рамках госпрограмм «космические» технологии позволили разработать мобильные телекоммуникационные устройства, а их функционал уже сам подталкивал к освоению орбиты. Отправная точка коммерциализации космоса – 1990-е годы, когда спутниковый сигнал, прежде доступный лишь военным, «открылся» для населения. Дальнейшее – вопрос поощряющей регуляции отрасли, с которой лучше всего обстояло дело в США.

Еще в 1958 году частная космонавтика была провозглашена делом, которое служит «общему благу» американцев и потому должно приветствоваться (National Aeronautics and Space Act), в 1984-м Вашингтон разрешил запускать спутники на частных ракетах (Commercial Space Launch Act) и облегчил процесс лицензирования спутников дистанционного зондирования Земли (ДЗЗ; Land Remote-Sensing Commercialization Act). В 1990-м NASA предписали приобретать пусковые услуги у сторонних подрядчиков (Launch Services Purchase Act), в 1998-м приняли закон о коммерческом использовании космоса (Commercial Space Act).

Развитию частной космонавтики способствует постоянный секвестр расходов NASA (в 1966 году агентство получило 4,41% госбюджета; в 1991-м – 1,05%, в 2014-м – 0,5%). К тому же в целях конверсии космических технологий NASA надлежало найти им гражданское применение. Формальным поводом к этому стало закрытие дорогостоящей программы Space Shuttle. Последний «шаттл» приземлился в 2011 году, а еще в 2006-м NASA объявило конкурс на разработку ракеты-носителя и грузового космического корабля (COTS). Тендер выиграли компании SpaceX (ракета Falcon 9 + корабль Dragon) и Orbital Sciences (ракета Antares + корабль Cygnus), получившие $396 млн и $288 млн соответственно. А вскоре они получили подряд и на фактическую доставку грузов на МКС (проект CRS). В мае 2012-го Dragon стал первым частным кораблем, пристыковавшимся к станции, через год это удалось Cygnus. Всего SpaceX «подрядили» на 20 полетов до 2017 года на общую сумму $4,2 млрд, Orbital Sciences (впоследствии Orbital ATK) – на 10 полетов (более $2 млрд). С 2019-го стартует продолжение проекта – CRS-2, в рамках которого минимум по шесть миссий до конца срока эксплуатации МКС совершат те же компании плюс Sierra Nevada Corporation.

По сути, NASA перевоплотилось из монополиста в отраслевого модератора, не сопротивляясь тренду, а возглавив его. «Кооперация государства и бизнеса остается ведущим трендом космонавтики в США, – говорит старший научный сотрудник Государственного астрономического института им. Штернберга МГУ, гендиректор космической компании «Азмерит» Марат Абубекеров. – Ради экономических целей американцы идут на эксперименты, ведь NASA фактически раскрыло гостайну, передав SpaceX своих специалистов. Если бы не помощь со стороны государства, у компании Илона Маска не хватило бы ресурсов на разработку ракеты».

…и не сосчитать

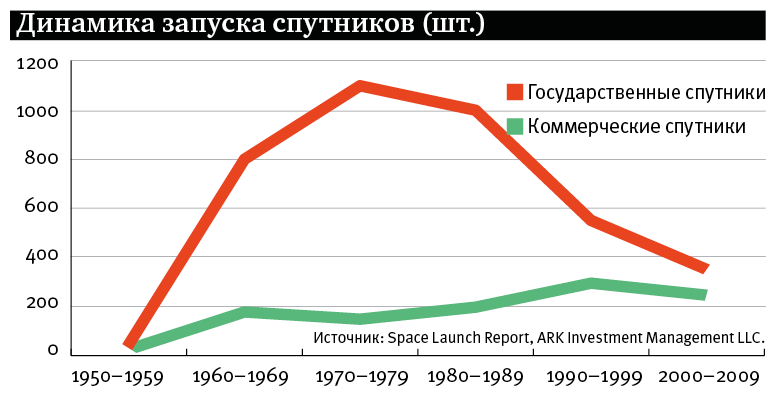

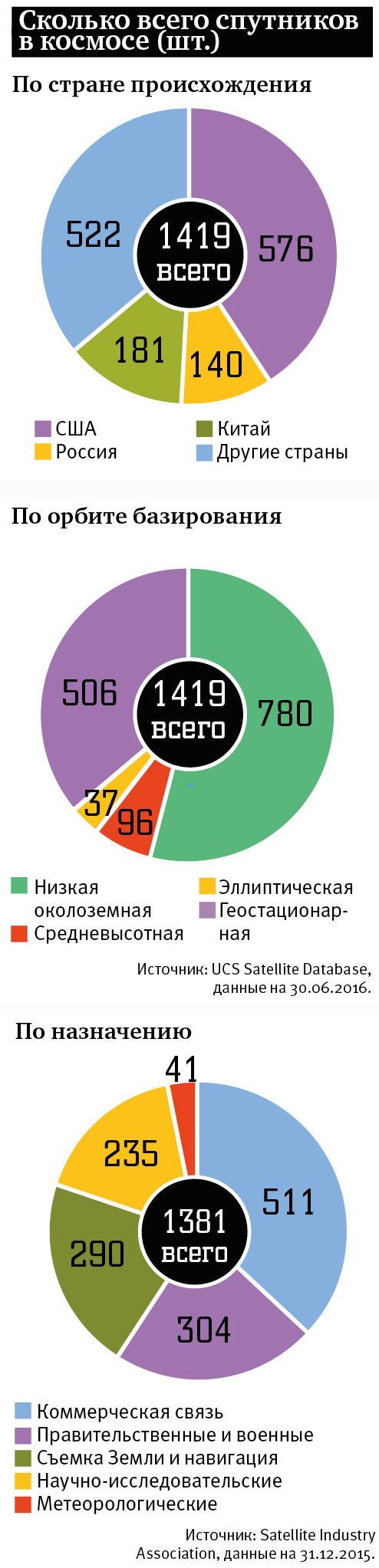

Быстрее всего процесс коммерциализации космоса идет в сфере создания и эксплуатации спутников. Причем эксперты уже сбились с их счета. По оценкам BBC, с 1957 года их было запущено около 6500. Поначалу лидерство по запускам удерживал СССР (более 100 спутников в год), а американцы форсировали запуски лишь в 1990-х годах. В отчетах NASA фигурируют другие цифры: на орбите находится 4041 действующий спутник (из них 1468 принадлежит странам СНГ, 1338 – США, 215 – Китаю), а также 13 344 остатка «потухших» спутников (4808 «числятся» за СНГ, 4145 – за США, 3576 – за Китаем, данные на апрель 2016-го). Подсчеты также ведет портал UCS Satellite Database, а Satellite Industry Association (SIA) приводит классификацию действующих спутников по функционалу (см. диаграммы).

Спутниковый рынок стал складываться давно – в июле 1962-го стартовал первый частный спутник связи Telstar 1, в 1964-м Syncom 3 провел телетрансляцию Олимпийских игр в Токио на территории США, в 1965-м Intelsat I установил связь между двумя сторонами Атлантики, а в 1970-х через коммерческие спутники был проложен канал связи между Кремлем и Белым домом.

Но оценки объемов космической индустрии также разнятся. В 2015 году Space Foundation оценила весь рынок в $330 млрд (рост в среднем на 9% в год), а его коммерческий сектор – в 76% от этого. SIA в отчете за 2015 год указывает цифру $335 млрд, из которых спутниковая индустрия составляет 60%, или $208 млрд, остальные 40% – преимущественно «правительственный» космос (производство ракет и запчастей к ним, транспортные услуги, не связанные с запусками спутников). В то же время SIA рассматривает спутниковую индустрию как часть глобальной телекоммуникационной индустрии, оборот которой в 2013 году составил $5 трлн.

«Такие оценки очень условны и, на мой взгляд, неправомерны, – заявил «Профилю» кандидат технических наук, член-корреспондент Российской академии космонавтики им. К. Э. Циолковского Андрей Ионин. – Есть традиционные космические рынки – производство ракет, спутников. Это малорыночная среда: многие технологии до сих пор засекречены, производственные и инновационные циклы очень долгие. И есть условно-космические рынки, имеющие к космосу опосредованное отношение. Например, космическая связь больше развивается по законам рынка коммуникаций. Да, этот рынок развивается быстро, но лишь потому, что объемы связи в принципе растут. Своя специфика у рынка навигации, границы которого сильно размыты. Что засчитывать в объем рынка – стоимость всего приемного устройства, которым, как правило, выступает обычный смартфон, или только навигационного чипа, который в 300 раз дешевле? То же самое – с навигаторами, встроенными в автомобиль. Одни технологии объединяются с другими, взаимно растворяются».

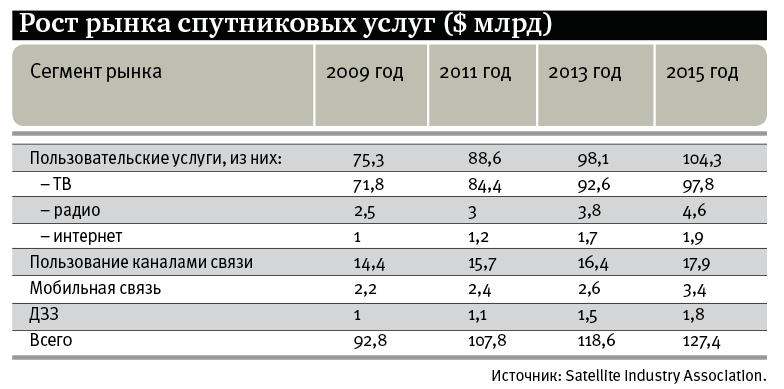

Если ориентироваться на методологию SIA, то в ее отчетах рынок «раскладывается» соответственно этапам бизнес-процесса: производство спутниковых аппаратов – их запуск и обслуживание на орбите – прием и обработка сигнала наземным оборудованием – продажа готовых услуг потребителям (см. диаграмму).

Последний сегмент самый рентабельный. В нем также есть явный лидер – спутниковое телевидение (78%), позиции которого обусловлены быстрым ростом ТВ-аудитории (в 2004 году – 100 млн подписчиков по всему миру, в 2015-м – 230 млн), развитием HD-телевидения (рост числа каналов в 7 раз с 2008 года) и различных премиум-сервисов («видео на заказ» и др.).

Скромное положение мобильной связи связано с тем, что объемы информации при передаче голоса существенно меньше, чем у телекартинки. А в сегменте ДЗЗ учитывается только стоимость сервисов – сам спутниковый сигнал бесплатен, будь то GPS, ГЛОНАСС, Galileo (Европа) или Beidou (Китай). (См. таблицу.)

Реальный объем передачи данных ДЗЗ можно ощутить при анализе сегмента наземного оборудования. Оно подразделяется на сетевую инфраструктуру (шлюзы, наземные станции управления; $9,6 млрд в 2015 году), оборудование для потребителей (спутниковые «тарелки», телефоны; $18,3 млрд) и устройства для приема навигационного сигнала (GNSS; $31 млрд – рынок только специализированных навигаторов, около $70 млрд – вместе с чипами в смартфонах, ноутбуках и т. д.). По прогнозу SIA, к 2022 году число используемых навигационных устройств увеличится с нынешних 2,2 млрд до 7 млрд штук.

Что касается производства спутников и их компонентов, то оборот в этом сегменте растет на 5–10% в год. Forecast International приводит данные по ведущим производителям: Lockheed Martin ($10,1 млрд прогнозируемого дохода в 2014–2018 годах), Astrium ($9,7 млрд), Thales Alenia ($6,8 млрд), Boeing ($6,6 млрд), Space Systems/Loral ($4,1 млрд). Лидеры по поставкам комплектующих – Harris, Northrop Grumman, Raytheon. Суммарная оценка рынка за этот период составляет $68,2 млрд. Драйвером роста выступает увеличение заказов на высокопроизводительные спутники (high-throughput satellites), необходимые провайдерам сверхскоростного интернета и HD-телекартинки.

Игра в кубики

В развитии спутниковых сервисов прослеживаются два «поколения». Сначала расцвет переживала телекоммуникационная индустрия – в 1994 году компания DirecTV презентовала первую спутниковую тарелку, а в 1999-м доступ американских телекомпаний к локальным станциям приема сигнала, ранее имевшим строго военное назначение, был упрощен специальным законом (Satellite Home Viewer Improvement Act). Параллельно развивалась голосовая связь. В 1997 году Iridium начала формирование первой спутниковой группировки космической связи, в 1998-м аналогичные «созвездия» стали создавать конкуренты – Globalstar и ORBCOM. Другими крупнейшими провайдерами стали Intelsat, Eutelsat, Inmarsat и SES Global. На сегодняшний день телекоммуникации остаются самым популярным типом спутников (около 50% действующих).

Но вскоре первенство может перейти к спутникам дистанционного зондирования Земли (54% запущенных аппаратов в 2015 году) – именно с этим направлением связана нынешняя «волна» освоения околоземного пространства. По данным SIA, рынок ДЗЗ растет на 10–15% в год, но, что важнее, меняется его облик: если раньше это была сфера солидных фирм, предоставлявших снимки высокого разрешения, как правило, госзаказчикам, то сейчас производством спутников-фотокамер и геоинформатикой (созданием ГИС-продуктов на основе их данных) занялись небольшие IT-компании, которые зачастую ограничиваются web-качеством снимков, но взамен повышают частоту их обновления.

Хрестоматийный пример такой компании – Planet Labs из Калифорнии, поставившая цель получать снимки каждой точки земного шара дважды в сутки. За последние три года она привлекла порядка $250 млн частных инвестиций (при этом ее капитализация превысила $1 млрд) и запустила более 100 аппаратов – так называемых «голубок». SkyBox Imaging, исповедующая тот же подход, была создана в соседнем «гараже» Кремниевой долины в 2009 году, а уже в 2014-м куплена за $500 млн Google для своего сервиса Google Maps. Еще одна «соседка», компания SpireGlobal из Сан-Франциско, разрабатывает спутники с сенсорами для отслеживания погоды и передвижений земных объектов в режиме реального времени. BlackSky Global, GeoOptics, Hera, OmniEarth, Satellogic – «семейство» подобных компаний пополняется с каждым месяцем. По оценке SIA, в прошлом году инвестиции в ДЗЗ составили $2,3 млрд.

Продукты этих фирм интересны бизнесу из самых разных сфер, говорит руководитель Института космической политики Иван Моисеев: «Они актуальны для «умного» сельского хозяйства (анализа состояния угодий, контроля за сбором урожая), для транспортной логистики, мореходства, страхового бизнеса, строительства, кадастрового учета. На составление карт раньше уходили годы, а с космическими технологиями все куда проще и дешевле».

Новый подход к спутниковой съемке был бы невозможен без уменьшения и удешевления аппаратов. Радикальным решением стали так называемые «кубсаты» (CubeSat) – микроспутники, собирающиеся как конструктор из стандартных кубов размером 10х10х10 см (недавно этот рекорд был побит – компания PocketQube представила куб с размером стороны 5 см). В итоге, если в начале 2000-х спутники стоили десятки миллионов долларов (спутник GPS – $45 млн, метеорологический – $450 млн, разведывательный – $1–10 млрд; данные SIA), то «кубсат» весом 1–2 кг обходится в тысячу раз дешевле. В 2011 году в космос отправился десяток «кубсатов», в 2015-м – уже 108.

Правда, из-за дешевизны «кубсаты» пока занимают малую долю рынка: с 2005 года на их изготовление во всем мире было потрачено менее $100 млн. К тому же многие из них не несут коммерческой функции, являясь исследовательскими или учебными (сам формат «кубика» был изобретен в 1999 году Калифорнийским политехническим и Стэнфордским университетами). На некоторые подобные проекты деньги собираются с помощью краудфандинга (проект SkyCube).

«Прорыв в космосе обеспечат малые аппараты, нано- и микроспутники, – уверен Марат Абубекеров. – Это как с компьютерами: настольные компьютеры вытеснили огромные ЭВМ. Точно так же половина больших спутников со временем будет заменена малыми. Изготавливаются они меньше чем за год, а потом просто штампуются, в то время как срок производства большого спутника – 5 лет. Да, маленькие аппараты чаще падают: в год группировка может нести до 20% потерь. Но они легко возобновляемы и взаимозаменяемы. Вопрос только в технологиях – когда малые спутники научатся делать совсем дешевыми. К примеру, звездные датчики – один из их ключевых узлов – сейчас стоят $100 тыс., но DARPA (Агентство по перспективным оборонным научно-исследовательским разработкам США) уже объявило конкурс на создание таких датчиков всего за $1 тыс.».

Один из ближайших «революционных» проектов – с помощью нескольких тысяч микроспутников охватить весь земной шар бесплатным Wi-Fi-интернетом. За его реализацию уже идет конкуренция –создают каждый свою группировку. «Геостационарная орбита, на которой в основном размещаются спутники широкополосного интернета, ограничена по своим ресурсам, скоро спутники начнут мешать друг другу, создавать радиопомехи, – объяснил Иван Моисеев. – Поэтому на порядок улучшить интернет-покрытие планеты можно только с помощью маленьких спутников, которые создадут некое интернет-облако. Нам станут не нужны стационарные провайдеры, можно будет подключиться откуда угодно».

Любопытные тенденции происходят и в плане географической концентрации спутниковой индустрии. Безоговорочным лидером здесь являются США (43% рынка в 2015 году), но при этом их доля в производстве спутников постепенно снижается (с 80% до 60% в 2012–2015 годах), а Европы – растет (с 17% до 25%). Около 30 стран уже построили свои спутники, говорится в отчете Federal Aviation Administration (FAA), подразделяя их на «главные» в этой сфере (Китай, США, ЕС, Индия, Япония, Россия) и «второстепенные» (Аргентина, Иран, Израиль, КНДР, Южная Корея, Украина). Ударными темпами развивается Китай. «В предыдущие десятилетия китайцы создавали собственный потенциал, осваивали технологии создания спутников, ракет, орбитальной группировки, – рассказала «Профилю» старший научный сотрудник Российского института стратегических исследований Ирина Прокопенкова. – Теперь же они развернулись к гражданским отраслям, пошли по американскому пути – в приоритете коммерциализация космоса, выход на мировой рынок. В частности, навигационная система Beidou продвигается в рамках концепции Великого шелкового пути. К 2020 году Пекин рассчитывает внедрить Beidou по всему земному шару».

Не стоит также сбрасывать со счетов Индию, хотя сейчас, по словам эксперта, она несколько отстала от Китая. Производством космической техники в стране занимается государственное агентство – ISRO, но постепенно его передают в руки бизнеса, растят частные космические компании. Наиболее известны Earth2Orbit и Dhruva Space, причем руководители последней обещают производить спутники в 1000 раз дешевле, чем сейчас делает ISRO.

Космическая трясина

России, однако, новые «космические» веяния пока почти не коснулись – наша частная космонавтика существует номинально. К примеру, в США из 84 запущенных в прошлом году спутников 33 были коммерческими, в России – 0 из 25 (данные FAA. По данным SIA – 1 коммерческий). Ранее орбиты достигли четыре аппарата российского производства: Perseus-M1 и Perseus-M2 «Даурии Аэроспейс» в июне 2014-го (через год были проданы американской Aquila Space) и научно-исследовательские «Таблетсат-Аврора» компании «Спутникс» и DX1 той же «Даурии». На слуху также деятельность двух операторов геоданных – «Сканэкс» (поставляет снимки для «Яндекс.карт») и «Совзонд». Этим перечень исчерпывается.

Как признают участники отрасли, компании «из гаража» в российском климате не живут – минимальный порог входа в индустрию составляет $10 млн (оценка руководства «Даурии»). «На Западе частная космонавтика развивается с помощью венчурных, долгосрочных инвестиций. Это история про дешевые кредиты, уверенность в завтрашнем дне – то, чего у нас в принципе нет. Отрасль держится на голом энтузиазме», – поясняет Абубекеров.

История той же «Даурии», созданной в 2012 году Михаилом Кокоричем с партнерами, показательна. Планировалось, что стартап станет крупным международным провайдером, создав облачное хранилище данных dauriageo.com, которым будут пользоваться различные сервисы. Но этим планам не суждено было сбыться. В 2014 году на фоне политического кризиса отделения «Даурии» в Германии и США были закрыты, а ряд проектов заморожены. «После Крыма и «боинга» инвесторы сказали прямо: ребята, забудьте про деньги», – рассказывал Кокорич в апреле 2015-го. Компания выжила, сосредоточившись на изготовлении спутников под заказ. Ей удалось привлечь $100 млн от индийского оператора Aniara Communications на изготовление геостационарного спутника (весной сообщалось, что работы по проекту пока не начались) и $70 млн от китайского инвестфонда Cybernaut на создание группировки Urban Observer (спутниковая съемка в 100 городах мира). Как минимум три заказа «Даурия» имеет в России: создание для «Роскосмоса» двух «кубсатов» МКА-Н за 310 млн рублей (сборка завершена, запуск, по последним данным, планировался на середину 2016 года), микроспутник Auriga также за 310 млн (инвестируют фонды «Сколково» и «ВЭБ инновации», запуск ожидается в конце 2017-го) и спутник для HD-съемки для «Совзонда» за $100 млн (должен быть построен к 2018 году). Если эти проекты состоятся, после 2018 года «Даурия» может вернуться к своей докризисной идее интернет-покрытия севера планеты (Pyxis), а также запустить еще несколько «Персеусов» с перспективами создания группировки.

Но чаще частная космическая инициатива погибает в зародыше, констатируют эксперты. Причина тому – крайне обременительные правила работы в отрасли. Получение лицензии на космическую деятельность может занять год, сам перечень требований для лицензирования засекречен, для доступа к нему необходимо разрешение ФСБ на работу с гостайной. Лицензию на космическую деятельность должны получить и поставщики комплектующих, что сокращает их круг и увеличивает цену. При этом требования к качеству компонентов, в особенности микроэлектроники, предельно высоки: допускаются лишь чипы военного или космического класса, что в случае с недолговечными коммерческими спутниками ведет к убыткам, признает Иван Моисеев. «Нормативы написаны для предприятий масштаба РКК «Энергия», делающих большие военные спутники, – говорит Моисеев. – Вам придется добывать множество документов, которые к делу совершенно не относятся. Прибавьте к этому информационную закрытость отрасли. Новому человеку трудно разобраться, что к чему. Если вы человек из другой сферы, который вдруг решил заняться спутниками, то прочитаете эти нормативы, ужаснетесь и пойдете искать что-нибудь попроще».

Для сравнения: в США требования к лицензированию спутников (NASA System Engineering Handbook) находятся в свободном доступе, госнормативы по частной космонавтике собраны в одном месте (Code of Federal Regulations, Title 14 Aeronautics and Space), срок получения лицензии – не более 120 дней. Различие в подходах двух космических держав эксперты объясняют осознанным желанием наших госструктур не допустить конкурентов в отрасль. Причем в результате реформ последних лет (преобразования «Роскосмоса» из Федерального агентства в госкорпорацию) оно лишь усилилось. «Госкорпорация, с одной стороны, занимается регулированием отрасли, а с другой – сама является хозяйствующим субъектом, классический конфликт интересов, – отмечает Андрей Ионин. – Цель «Роскосмоса» как производителя – прибыль, за это с него спрашивают. Так зачем же ему помогать частникам, отказываясь от части бюджетных денег? Здесь недоработка со стороны государства – отрасль не должна заканчиваться на госкорпорации, должен быть надзорный орган, который взял бы на попечение частный сектор».

В экспертном сообществе с этим все согласны, но до реальных действий пока не дошло. Начало им могли бы положить поправки в закон о космической деятельности, которые в начале 2016 года предложили депутаты Дмитрий Гудков и Валерий Зубов. Их законопроект определял типы космических аппаратов, строительство которых подлежит лицензированию, а остальные, в том числе небольшие спутники, разрешал производить свободно. Но в Госдуме не дали хода документу. «Законопроект был нечетко сформулирован, из него следовало, что можно свободно производить зенитно-ракетные установки. Либо это надо переписать, либо идти через правительство, изменяя положения «Роскосмоса» о лицензировании. Это более реальный путь», – говорит Моисеев. При этом, как полагает эксперт, отставание России в частной космонавтике пока не «вечное» – если не тянуть с дерегуляцией отрасли, еще можно найти свои ниши на международном рынке. «Новые спутники относительно доступны и легки в производстве, компоненты для них можно свободно закупать за рубежом, – говорит он. – Если снять искусственные барьеры, можно в течение нескольких лет развить у нас коммерческие конторы по типу Planet Labs. Нельзя сказать, что мы отстали. Мы еще не начинали движение, стоим на нуле».

Верхом на «Соколе»

Еще один сегмент космического рынка – транспортные услуги – выглядит скромно по абсолютным показателям, но последние тенденции на нем могут определить судьбу всей индустрии на ближайшие годы и десятилетия.

Сколько всего запускается ракет в космос? Ответ зависит от методологии подсчета. FAA сообщает о 86 запусках в 2015 году – 22 коммерческих и 64 некоммерческих. SIA – о 65 запусках спутников, из которых в 33 случаях на борту был коммерческий груз. Финансовые сведения в двух источниках также отличаются: FAA указывает, что суммарно коммерческие запуски стоили $2,15 млрд, а SIA оценила все полеты со спутниками на борту в $5,4 млрд. При этом обе организации сходятся в том, что динамика этого сегмента нестабильная – у SIA он является единственной частью спутниковой индустрии, которая не показывает ежегодный рост, чередуя годы подъема и спада в пределах от –10 до +20% (хотя на дистанции в несколько лет небольшой прирост присутствует).

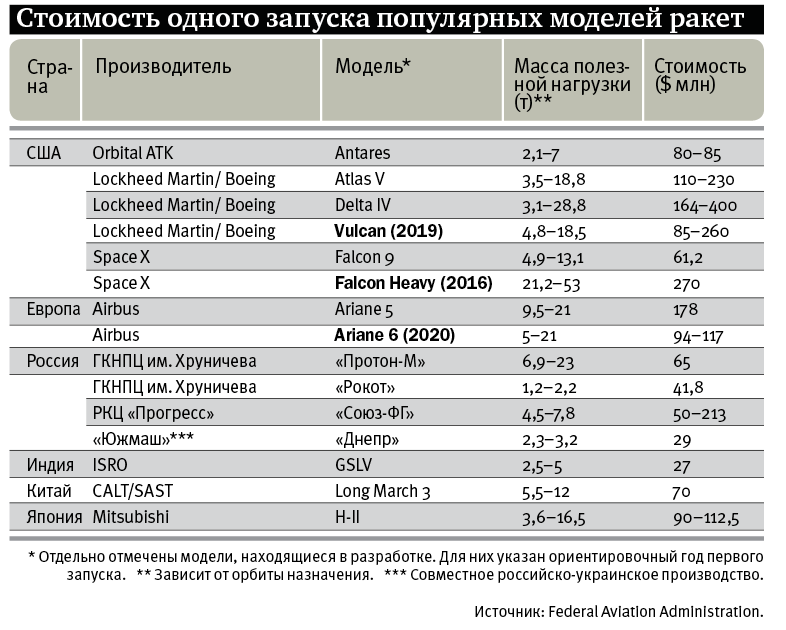

Что касается ведущих игроков, то долгое время по общему числу запусков лидировала Россия, но при этом многие из них либо осуществлялись в интересах собственной космонавтики, либо обеспечивали доставку американских астронавтов на МКС по контракту с NASA. Рынок коммерческих спутниковых запусков был поделен российскими (международный провайдер – International Launch Services) и европейскими (Arianespace) ракетами примерно поровну. Уверенное положение России не в последнюю очередь связано с вынужденным перепрофилированием бывших советских баллистических ракет в ходе программы демилитаризации или по истечению срока их боевого дежурства (так, российско-украинская ракета «Днепр» – бывшая ядерная РС-20 «Сатана»). Но и при этом степень рентабельности космического «бизнеса» вызывала вопросы у экспертов (в 2013-м в Счетной палате даже сообщили, что 21 запуск «Протона-М» за предыдущие три года принес в итоге убытки). Так или иначе, в последние годы позиции России пошатнулись (см. таблицу): сократилось число контрактов на доставку спутников (в 2014 впервые не было выиграно ни одного международного тендера), упали доходы (в 2015 году, по данным FAA, российский провайдер заработал $289 млн против $617 млн у США и $1,1 млрд у Европы).

Причем в обозримом будущем конкурентов у отечественных ракет прибавится: последние годы отмечены заметной экспансией на рынке со стороны «новичков» – Индии и Китая (в 2015 году они в очередной раз увеличили свою долю, согласно данным SIA). Особо «опасен» Китай, который совершил свой первый коммерческий пуск лишь в 2007 году, а в первом полугодии 2012-го уже обошел по числу пусков Россию и США.

Если же говорить о глобальных трендах, то сдерживающим фактором сегмента транспортных услуг в частности и космического рынка в целом всегда выступала высокая стоимость пусков. Это связано с тем же «ядерным» прошлым ракет: на этапе их проектирования увеличение веса боеголовки и скорости ее доставки выглядело куда более важной целью, чем экономическая эффективность производства. В результате много лет себестоимость европейских и американских ракет оставалась несообразно высокой, а ценовая политика провайдеров не обнаруживала особой гибкости (самыми дорогими пусками в истории прославился американский «шаттл» – $500-700 млн). На этом фоне российское предложение выглядело привлекательным: в пересчете на единицу веса стоимость эксплуатации «Протона-М», разных моделей «Союзов» и «Днепра» была в среднем на 10-20% ниже, чем у зарубежных аналогов.

Ситуация стала меняться с выходом на рынок ракеты Falcon 9 от SpaceX: согласно заявлениям разных лет, стоимость одного запуска «Сокола» находится в диапазоне $49-62 млн. В марте 2015-го был установлен рекорд: Falcon 9 одним рейсом подняла на геостационарную орбиту два спутника, то есть каждому «проезд» обошелся лишь в 30 млн. Появление нового уровня цен позволило заказчикам перевозок устроить штурм ценовых бастионов «ветеранов» рынка, доходя едва ли не до шантажа.

Так, в апреле 2014-го семь телекоммуникационных компаний Европы призвали Arianespace «немедленно найти пути, чтобы снизить цену» на Ariane 5, а в августе Eutelsat заявил, что планирует сэкономить за следующие три года 100 млн евро благодаря удешевлению запусков. В Arianespace незамедлительно анонсировали создание совместного предприятия Airbus и Safran (производитель двигателей) с целью снижения издержек, а в 2015 году о предстоящей оптимизации своих структур объявило Европейское космическое агентство (ESA). В результате различных мер стоимость запуска Ariane 5 к началу 2016 года удалось снизить, по данным SpaceNews, почти вдвое – до 90-100 млн евро. Кроме того, Airbus активизировал разработку новой, более дешевой ракеты Ariane 6.

Последовала реакция и со стороны провайдера американской ракеты Atlas V United Launch Alliance (ULA; совместное предприятие Boeing и Lockheed Martin): в октябре 2014-го в компании сообщили о работе над снижением себестоимости запусков на 50%, а к декабрю 2015-го в рамках оптимизации провели масштабные сокращения, уволив директоров 12 подразделений.

При этом настоящий вызов со стороны SpaceX, очевидно, еще впереди. В 2011 году в компании начали работу над системой вертикальной посадки первой ступени под названием Grasshopper, через год начались летные испытания. «Кажется, теперь у нас есть все части головоломки, для того чтобы возвращать ракету обратно», – писал Илон Маск2013-м. Первой частной компанией, которой удалось приземлить космический аппарат, SpaceX официально стала в декабре 2015-го («отметив», таким образом, привлечение $1 млрд инвестиций Google и Fidelity, после которого капитализация компании преодолела отметку в $12 млрд). К настоящему моменту SpaceX трижды посадила Falcon 9 на плавучую платформу и один раз – на космодром, откуда происходил запуск. Насколько может удешевить запуски ракета с возвращаемой первой ступенью? По оценкам инвестиционного банка Jefferies – на 40%, по прогнозам самой компании, которые приводит SpaceNews, – на целых 90%, до $5-7 млн.

На сегодняшний день эти цифры кажутся фантастическими, но SpaceX как минимум дала сигнал рынку. Не дожидаясь новых успехов многоразовых «Соколов», конкуренты принялись разрабатывать свои проекты. ULA рассказал о концепции ракеты, первая ступень которой будет падать в сеть, свисающую с большого вертолета. Airbus представил эскизы Adeline – ракеты, которая должна будет садиться на аэродром с помощью крыльев. Еще одну возвращаемую ракету планирует создать французское космическое агентство (CNES). Что касается России, то относительно определенными можно считать лишь планы в отношении многоразового корабля «Федерация» (выросшего из наработок советского проекта «Энергия-Буран» и так и оставшегося на бумаге корабля «Клипер» начала 2000-х годов), летные испытания которого ожидаются в первой половине 2020-х годов. Минувшим летом было объявлено о сборе в ГКНПЦ им. Хруничева команды специалистов, работавшей над «Бураном», для создания возвращаемой крылатой первой ступени. Однако в ФКП на 2016-2025 годы расходов на такую разработку не предусмотрено, а значит, если проект и доберется до «железа», это случится уже за горизонтом планирования.

Поиск способов удешевить доставку грузов идет и по другим направлениям. Так, в ближайшие годы может появиться целый класс мини-ракет, предназначенных для транспортировки микроспутников (масса полезной нагрузки на борту до 500 кг). Как минимум 17 подобных аппаратов разрабатываются независимо друг от друга несколькими компаниями. В их числе Firefly Space Systems (ракета Alpha), Rocket Lab (Electron), Virgin Galactic (LauncherOne), XCOR Aerospace (Lynx Mark III) и Swiss Space Systems (SOAR). Первый пуск этих моделей намечен на 2017-2018 годы.

Дополнительный импульс индустрии может придать начало эры частных космодромов. До последнего времени запускать частные ракеты можно было лишь с государственных стартовых площадок, но теперь все изменилось: правительство США выдало SpaceX разрешение на строительство своего космодрома в Браунсвилле, штат Техас, а Новая Зеландия позволила Rocket Lab оборудовать площадку на полуострове Махия на севере страны (по данным на август, ее строительство близится к завершению).

Впрочем, эксперты «Профиля» по поводу пестрого множества заявленных проектов настроены скептически. «Всегда что-то рисуется на бумаге, это обыденный процесс, – говорит Иван Моисеев. – Появилась SpaceX со своей посадкой – все сразу начали рисовать разные картинки, думать, как это можно применить к своей технике. Говорить, что какой-то из проектов реализуется, еще рано. Дело в том, что Falcon 9 изначально проектировалась как возвращаемая. Переделывать же какую-то из существующих ракет, чтобы и она приземлялась, не получится. А вот при проектировании будущих ракет нужно учитывать такую возможность. Это новаторская идея, раньше конструкторы об этом не задумывались. Считалось, что проще выкинуть ракету и сделать по новой, отбив вложения за счет серийности. SpaceX первой внятно сформулировала возможности многоразовой ракеты, изменила подход».

До наступления эры дешевого ракетостроения еще далеко, и в ближайшей перспективе значительного снижения стоимости запусков ждать не стоит, убежден Андрей Ионин. «Для меня сомнительно, что возвращаемая ракета окажется дешевле. Во-первых, чтобы ее посадить, нужно изменить саму конструкцию: предусмотреть посадочные лапы, топливо на обратный путь. В результате выводимая масса груза снижается на 20-30%. Во-вторых, Маск еще ни разу не использовал заново ступени, которые удалось посадить. Самое раннее, это произойдет в декабре. Там его будет ждать настоящая проверка, потому что посадить – одно, а гарантировать безопасность при повторном использовании оборудования – другое. Надежность – главная характеристика ракеты, и чтобы ее обеспечить, нужно чуть ли не до винтика перебрать эту первую ступень. По опыту предыдущих проектов, это не только не удешевляет, но может, наоборот, сделать ракету дороже. В частности, именно поэтому выходили такими дорогими полеты «шаттлов». Но даже если себестоимость удастся снизить, Маск никогда не поставит этот невероятный ценник в $7 млн. Если «Протон-М» стоит $80 млн, то Falcon 9 будет стоить, условно говоря, $70 млн, просто компания оставит себе большую маржу. А вообще не думаю, что главу SpaceX очень интересует рынок коммерческих запусков. В большем приоритете долгосрочные контракты с Пентагоном и NASA – вот где действительно серьезные деньги».

По мнению Ионина, идея вертикальной посадки с целью снижения расходов вообще выглядит странно – дешевле было бы, используя земную атмосферу, сажать ракету с помощью крыльев или парашюта. На самом же деле, Маск тестирует посадку в безвоздушной среде, репетируя экспедицию на Марс, предполагает эксперт. По последней информации, миссия SpaceX на Марс под названием «Красный дракон» начнется не позднее 2018 года, и, вероятно, Маск станет первым из новой плеяды «космических» капиталистов, кто отправится за пределы околоземного пространства. Но это уже другая история.

Читайте на смартфоне наши Telegram-каналы: Профиль-News, и журнал Профиль. Скачивайте полностью бесплатное мобильное приложение журнала "Профиль".