Не время цветов?

Есть старинная крестьянская поговорка «В страду один день год кормит». В календаре российских цветочников есть несколько «золотых» дней, которые если и не кормят весь год, то серьезно подстегивают продажи, – 8 марта, 14 февраля, 1 сентября. В эти месяцы реализация цветов вырастает до 20 раз. Но «праздничные» всплески не в силах переломить общую динамику рынка, а она в последние лет пять напоминает езду по ухабам – то кочка, то ямка. Катастрофических падений нет, как нет и головокружительных взлетов, однако трясет изрядно, и приятного в этом мало.

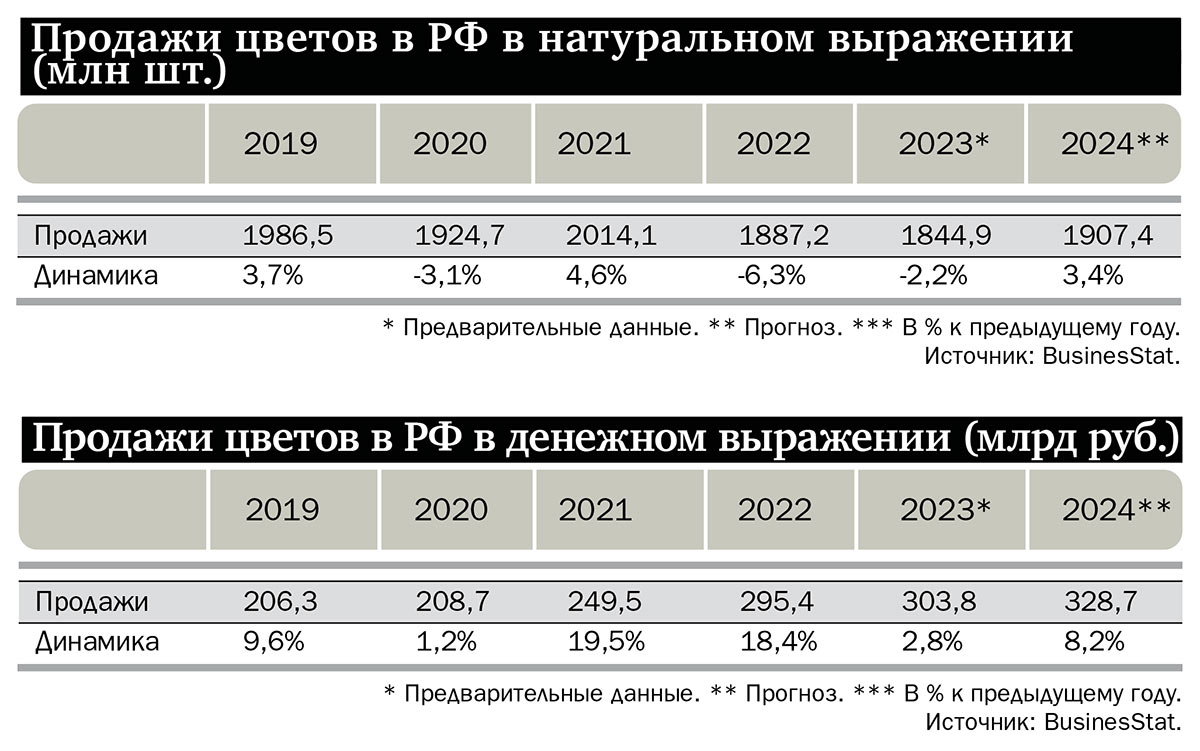

Так, в 2019 году, согласно исследованию агентства BusinesStat (предоставлено «Профилю» Национальной ассоциацией цветоводов), продажи срезанных цветов в РФ в натуральном выражении выросли на 3,7%, в 2020-м просели на 3,1% – сказались пандемия COVID-19 и введенные в связи с ней ограничения. Из-за карантинов нарушились логистические цепочки, приостановились поставки импортной продукции, закрылись многие розничные точки, а продавцы стали переключаться на дистанционную торговлю. Ведь чем меньше коммуникаций между людьми, тем меньше поводов дарить цветы. А цветы – это скоропортящийся товар, они не могут подолгу лежать на складах, поэтому значительная часть продукции в тот год просто уничтожалась. Наконец, экономический кризис, спровоцированный пандемией, привел к падению доходов населения, что также негативно сказалось на продажах цветов.

В постпандемийном 2021-м мировая экономика, а вслед за ней и российская начали оживать, и дела у цветочников снова пошли в гору – продажи в натуральном выражении подросли на 4,6%. Но затем наступил 2022-й с его геополитическими штормами – военный конфликт на Украине, антироссийские санкции, – и рынок тут же просел на 6,3%. В период с 2019 по 2022 год продажи срезанных цветов в РФ сократились с 1,98 млрд штук до 1,88 млрд. В 2023-м негативный тренд сохранился. В этом году эксперты BusinesStat прогнозируют очередной перелом: объем продаж должен подрасти на 3,4%, причем наметившийся рост сохранится до 2027-го, когда годовой объем продаж, как ожидается, превысит 2,03 млрд штук.

Серьезным фактором, ограничивающим спрос, является инфляция. Цветы нельзя назвать рекордсменами по подорожанию, и все же, по данным Росстата, розничная цена одного цветка в период с 2018 по 2022 год выросла на 59,4% – с 98,2 руб. до 156,2 руб. В 2023-м один цветок, по оценке BusinesStat, стоил в среднем 164,7 руб., а к 2027 году этот показатель достигнет 195,4 руб. Поэтому, кстати, в денежном выражении, в отличие от натурального, цифры продаж год от года только растут.

Топ-3 российских производителей цветов

Крупнейший производитель цветов в России – это агрокомбинат «Южный» в Карачаево-Черкесии. Он работает с 70-х годов ХХ века, общая площадь –более 160 га. Производственная мощность комбината превышает 55 тыс. тонн овощей закрытого грунта (томаты, огурцы) и до 12 млн роз.

На втором месте агрокомбинат «Московский», основанный в 1967 году. Площадь его теплиц – около 75 га. Компания специализируется на производстве свежих салатов и зелени в горшочках, овощей, горшечных декоративно-цветущих растений. Производственная мощность – более 14 тыс. тонн огурцов, помидоров и баклажанов, а также 44,3 млн единиц салата и зелени. Компания производит порядка 1,4 млн горшечных и ампельных цветов, 7,5 млн однолетних цветов, 5,1 млн тюльпанов.

Топ-3 крупнейших российских цветоводов замыкает тепличный комбинат «Новосибирский». Он основан в 2009 году, производственная площадь составляет 17 га. Изначально специализировался на выращивании огурцов, томатов, редиса и свежей зелени. В 2020-м запущен тепличный розарий на 2 га. В 2021-м валовый сбор роз достиг 6,8 млн шт.

Вызов принят

В целом эксперты оценивают положение на цветочном рынке как стабильное. Однако подавляющую долю цветочного рынка занимает импортная продукция, отмечает управляющая делами Национальной ассоциации цветоводов Виктория Крылова, и в случае перебоев, а тем более прекращения поставок из-за рубежа наши компании не смогут закрыть спрос. Эксперты ассоциации говорят, что доля российских цветоводов уже много лет держится на уровне порядка 17%. Согласно оценке BusinesStat, импорт постепенно снижается: если в 2018-м цветы из-за границы составляли 82,6% рынка, то в 2022-м – 74,3%. Отечественные компании смогли нарастить производство роз, гербер, тюльпанов, лилий, ромашек, подсолнухов.

По данным BusinesStat, в 2021 году производством цветов в России занимались не менее 50 сельхозпредприятий с годовым оборотом от 12,7 млн до 3,66 млрд руб. Крупнейшие предприятия, как правило, специализируются на овощеводстве, цветы – лишь одно из направлений бизнеса. Как пояснила Виктория Крылова, большая часть российских цветоводов отдает предпочтение розам, поскольку на этот цветок приходится свыше 50% продаж в нашей стране.

2022 год стал серьезным вызовом для российской цветочной индустрии. С одной стороны, проблемы с импортом и резкий рост цен на зарубежную продукцию заставили покупателей обратить внимание на более доступные отечественные цветы, и у производителей появился шанс нарастить долю рынка. Валовый сбор цветов внутри страны в 2022-м вырос на 20,6%, до 408,7 млн штук. С другой – дальнейший рост производства сдерживала высокая зависимость наших компаний от импортных посадочно-селекционного материала, удобрений, оборудования, средств защиты растений. Впрочем, значительная часть посадочного материала и удобрений была закуплена цветоводами до введения санкций, и это удержало рынок от более серьезного падения.

На данный момент, по словам Крыловой, перечисленные проблемы решены – выстроены новые логистические цепочки, налажены поставки. К тому же крупные производители учатся обеспечивать себя сами: занимаются селекцией, выведением новых сортов, комбинаты обмениваются между собой черенками. Осваивают выпуск тепличного оборудования и удобрений. Сложнее приходится малому бизнесу, который специализируется на не самых ходовых цветах – у этих компаний периодически возникают проблемы с луковицами, саженцами, но и они научились выходить из положения.

И все же без импорта пока никуда – большую часть продукции в ближайшие годы все равно придется завозить, поскольку выращивать цветы в России зачастую экономически невыгодно.

Под напором «Глобального Юга»

В нулевые годы основными поставщиками цветов на российский рынок были западноевропейские страны, прежде всего Нидерланды. А вот в 2022-м максимальный объем импорта в РФ пришелся на прибалтийских соседей – Латвию и Литву: их совокупная доля в поставках цветочной продукции превысила 70%. Если общий объем импорта в денежном выражении в 2022-м составил более $533,43 млн, то на недружественную Латвию пришлось свыше $211,77 млн, на Литву – порядка $202,03 млн. Некогда лидировавшие Нидерланды оказались на третьем месте с относительно скромными $45,23 млн.

В действительности ни Латвия, ни Литва не являются крупными производителями цветов, они выступают исключительно в роли посредников. Подавляющая часть зарубежной продукции, идущей в нашу страну, производится в Эквадоре и Кении. Европейские компании предпочли перенести свои мощности в Южную Америку и Африку из-за низкой себестоимости производства. Климат Эквадора и Кении позволяет круглый год культивировать растения на открытом грунте, что гораздо дешевле тепличного производства. Благодаря обилию солнечного тепла и света расходуется значительно меньше энергоресурсов. Кроме того, крайне дешева рабочая сила.

«Да и воду для поливки цветов они не покупают, а вместо этого бурят скважины, – добавляет Виктория Крылова из Национальной ассоциации цветоводов. – Геология там такова, что позволяет снабжать влагой целые гектары посадочного материала, а мы на все это тратим немалые деньги». А если добавить сюда российские инфляцию и постоянно дорожающие коммунальные услуги, то окажется, что издержки отечественных игроков выше в разы. Это демотивирует инвесторов, тем более что срок окупаемости вложений в цветочную отрасль очень высок: по оценкам игроков, он составляет до 15–20 лет.

Эксперты полагают, что разницу в затратах можно было бы компенсировать налоговым взносом – оплатой таможенной пошлины, которая сейчас составляет лишь 5%. «Если не самая низкая в мире, то одна из самых низких», – сетует Виктория Крылова. Кроме того, «Глобальный Юг» объявлен новым стратегическим партнером РФ, поэтому ряд африканских и южноамериканских государств пользуется специальными тарифными преференциями.

Российские производители говорят, что эффективно конкурировать с поставщиками из Южной Америки и Африки они смогут лишь при поддержке государства. И предлагают два направления этой поддержки: увеличение сроков льготного кредитования для отечественных предприятий и повышение таможенных пошлин для продукции из Эквадора и Кении.

В первом случае речь идет о более длинных деньгах, поскольку возврат капитала у сельхозпроизводителей, занимающихся цветами, идет медленнее, чем у овощеводов. Что касается пошлин, большая часть отечественных цветочных производств открылась до вступления нашей страны во Всемирную торговую ассоциацию (это произошло в 2013 году), когда ввозная пошлина составляла 15%. После присоединения к ВТО пошлина снизилась до 5%, и возможности наших производителей для ценовой конкуренции резко снизились. «Мы ставим очень низкую наценку, чтобы конкурировать с импортом, – заявил представитель одной из компаний. – Нам бы чуть-чуть побольше, и все бы зажили гораздо лучше».

Цветоводы хотели бы убедить власть повысить ввозные пошлины, но признают, что надежды на это мало, ведь речь идет о международных отношениях. Как уже говорилось, геополитические соображения заставляют Москву ориентироваться на «Глобальный Юг» , к которому относятся Кения и Эквадор. Отношения с обеими странами весьма неплохие, и, как отметил собеседник «Профиля», никто не будет стремиться «вдруг, ни с того ни с сего» по просьбе цветоводов менять для них таможенную ставку.