Взлет и падение накопительных пенсий в России

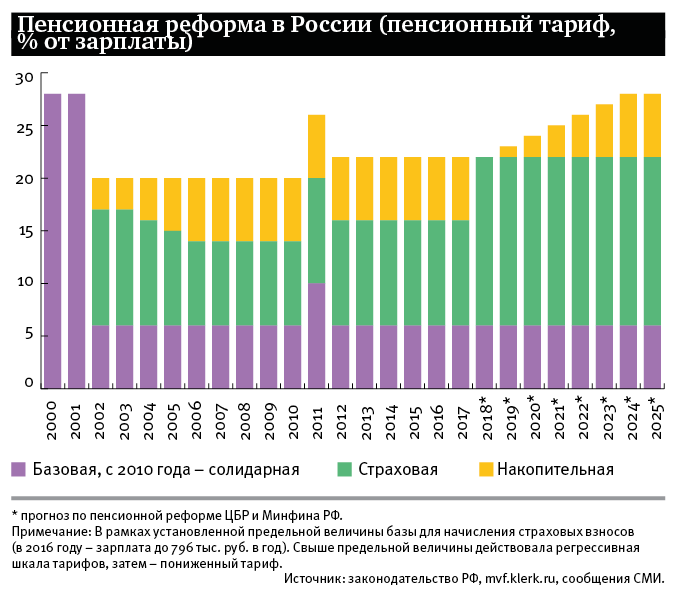

Новая пенсионная система заработала с 1 января 2002 года. Смысл ее состоял в введении обязательной накопительной части пенсии за счет части уже выплачиваемых страховых взносов. Объяснялось это тем, что люди должны получить возможность заработать на большую пенсию, если имеют высокую зарплату. Существующая солидарная система такой возможности практически не предоставляла, выплачивая всем (за исключением космонавтов, летчиков‑испытателей и некоторых других категорий граждан) более или менее одинаковую пенсию. Была поставлена задача уйти от уравниловки.

Но фактически в новую пенсионную систему сразу заложили мину, которая «взорвалась», как только эта система реально заработала. Люди должны были платить взносы по двум пенсионным системам (солидарной и накопительной), а получать пенсии – только по одной. Первые выплаты накопительных пенсий начнутся только в 2022 году (женщины) и 2027 году (мужчины). А до тех пор накопительные пенсионные взносы будут просто уходить мимо солидарной пенсионной системы.

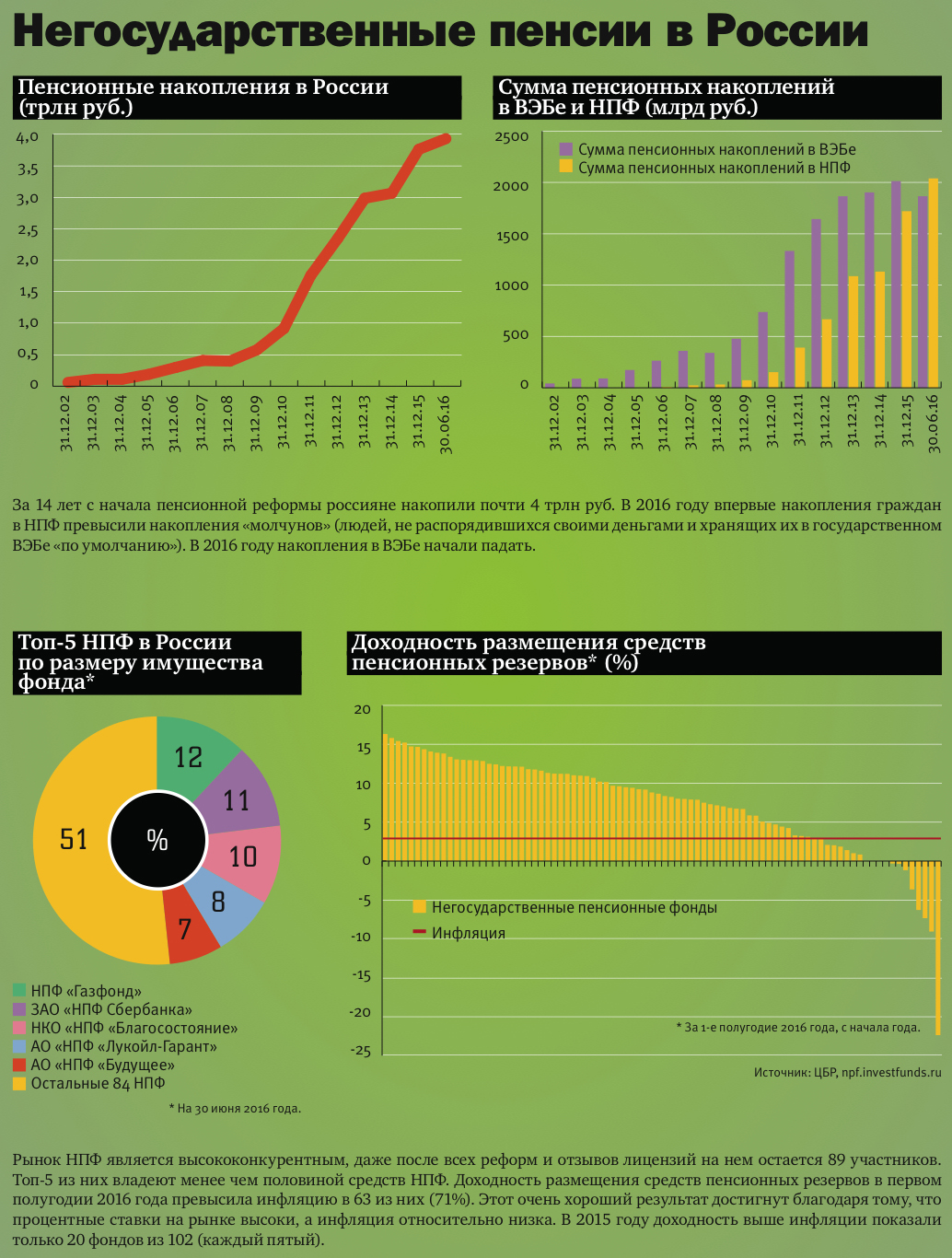

Пока бюджет был профицитен (до кризиса 2009 года), а пенсионные накопления невелики, это устраивало власти. Но с 2009 года пенсионные накопления стали быстро расти. Но это еще не стало проблемой, деньги «молчунов» уходили в портфели государственного ВЭБа, где ими управляло правительство. Настоящую проблему власти почувствовали, когда стали резко расти переводы населения из ВЭБа в негосударственные пенсионные фонды (НПФ). В 2013 году сумма пенсионных накоплений в НПФ превысила 1 трлн руб. Деньги идут «мимо кассы».

И тут власть нажала на тормоз пенсионной реформы, причем резко. Правительство в 2013 году «заморозило» пенсионные накопления граждан, оставив их в бюджете и не передавая ни ВЭБу, ни НПФ. И затеяло полную реформу системы НПФ – они все должны были стать акционерными обществами с прозрачной собственностью и отчетностью.

Безусловно, смысл в этом был, ведь в середине 20‑х годов могла вдруг начаться волна банкротств НПФ, неспособных выплачивать пенсии гражданам. А деньги из них за десятки лет могли куда-то исчезнуть. Но не было никакой необходимости фактически конфисковать накопления граждан в бюджет, обещая им сначала вернуть деньги, а потом отказавшись и от этого обещания (взамен посулив учесть эти суммы в расчете пенсионных баллов).

Конфискация пенсионных накоплений продолжается до сих пор и заложена в бюджет на 2017–2019 годы. 7 лет подряд. Если сначала она объяснялась необходимостью реформы системы НПФ, то сейчас реформа завершена, но накопительная система так и не восстановлена. Без объяснений. Без обещаний когда-либо вернуть или компенсировать гражданам их накопления.

Второе решение, принятое также в 2013 году, заключалось в том, что правительство решило использовать инерцию «молчунов», наоборот, для торможения накопительной системы. Если работник сам не подал заявление о желании формировать накопительную часть пенсии (и передаче ее в указанный им НПФ или управляющую компанию) в 2013 году, то с 1 января 2014 года она обнулялась, и 6% отчислений от зарплаты, которые ранее накапливались, уходили в страховую часть, которая опять-таки давала баллы.

Людям дали только 2 года на то, чтобы решить, иметь накопительную часть пенсии или нет. С 31 декабря 2015 года такого права у людей больше нет. Кто не подал заявление на накопительную пенсию, теперь ее лишен.

Было много разговоров о том, что можно продлить этот срок или отменить его, оставить людям навсегда право выбора. Но нет.

Решение об ограничении накопительной пенсии неожиданно дало эффект, прямо обратный ожидаемому. Вместо торможения и сворачивания пенсионных накоплений люди в массовом порядке начали писать заявления о выходе из ВЭБа. И хотя накопления «заморожены» и не перечисляются в фонды, ВЭБ столкнулся с массовым оттоком капитала из-под своего управления.

В 2016 году впервые объем пенсионных накоплений в НПФ превысил ту же цифру в ВЭБе. И в этом же году пенсионные накопления, которые демонстрировали бурный рост, практически остановили его.

И, наконец, третий удар по пенсионной реформе – отказ с 1 октября 2013 года от продолжения программы государственного софинансирования пенсий (на рубль добровольных пенсионных накоплений – рубль государственного взноса, действовала с 2009 года).

«У нас за период с 2009 по 2015 год доходность составила 87,4%, а потребительские цены за этот период росли на 77,4%. Что касается банковских депозитов, то спрогнозировать долгосрочную доходность, пользуясь депозитом как средством накопления на старость, сложно. Инвестиции НПФ диверсифицированы. С одной стороны, НПФ вкладываются в инструменты, дюрация по которым достигает 10–20 лет, а ставка в большинстве случаев является фиксированной. С другой – фонды в том числе вкладываются в акции, доходность по которым при определенных условиях может превышать доходность депозитов кратно. Если говорить о пенсионных баллах, то каждый год рублевый эквивалент одного балла устанавливается государством. Стоимость балла за последний год увеличилась всего на 3,85%. Эквивалент пенсионных баллов в перспективе 10 лет спрогно-зировать трудно, и это больше похоже на виртуальные деньги.

«У нас за период с 2009 по 2015 год доходность составила 87,4%, а потребительские цены за этот период росли на 77,4%. Что касается банковских депозитов, то спрогнозировать долгосрочную доходность, пользуясь депозитом как средством накопления на старость, сложно. Инвестиции НПФ диверсифицированы. С одной стороны, НПФ вкладываются в инструменты, дюрация по которым достигает 10–20 лет, а ставка в большинстве случаев является фиксированной. С другой – фонды в том числе вкладываются в акции, доходность по которым при определенных условиях может превышать доходность депозитов кратно. Если говорить о пенсионных баллах, то каждый год рублевый эквивалент одного балла устанавливается государством. Стоимость балла за последний год увеличилась всего на 3,85%. Эквивалент пенсионных баллов в перспективе 10 лет спрогно-зировать трудно, и это больше похоже на виртуальные деньги.По объективным факторам большинству граждан России сложно самостоятельно делать взносы себе на пенсию. Здесь есть три основные причины: невысокий уровень благосостояния, зачастую непонимание происходящего из-за продолжающейся реформы, невысокая финансовая грамотность. На таком фоне средства, безусловно, накапливаться будут, но гораздо медленнее. Для ускорения этого процесса переходить к какой-либо новой системе лучше не с отменой ОПС, а с плавным снижением тарифа пенсионного взноса, чтобы дать людям время привыкнуть к изменениям».

Доходность пенсионных накоплений

На сегодняшний день система пенсионных накоплений в России фактически демонтирована. Все текущие поступления забирает себе бюджет, а переток из ВЭБа в НПФ прекращен. Пенсионные накопления могут расти только за счет дохода от их инвестирования.

Доходность управления средствами пенсионных резервов в 2016 году заметно обогнала как инфляцию (70% фондов), так и индексацию стоимости пенсионного балла. Но это случилось за счет очень удачной конъюнктуры: высокие процентные ставки, которые держит ЦБР на фоне достаточно низкой инфляции. В 2015 году доходность пенсионных резервов резко отстала от инфляции.

Возьмем более длительный срок. С 28 декабря 2007 года Московская биржа рассчитывает индексы пенсионных накоплений – композитные индексы акций и облигаций, допущенных к обращению на бирже, в которые могут инвестироваться эти средства. Лучшим из таких индексов оказался консервативный, он вырос почти за 9 лет чуть больше чем в 2 раза, агрессивный – лишь в 1,6 раза. А рост потребительских цен за этот период составил 2,1 раза. У НПФ просто не было инструментов, чтобы обогнать инфляцию.

Хотя отдельные НПФ демонстрируют хорошую доходность на длительном отрезке. Или выдающуюся доходность на коротких. Например, в 2014 году лучший показатель по доходности у НПФ, который сделал ставку на валютные инструменты, девальвация рубля привела его к рекордному результату.

ЦБР ужесточает требования к инвестпортфелю НПФ. Они должны сокращать в нем банковские депозиты и увеличивать долю настоящих инвестиционных инструментов. И фонды ищут в этом направлении, участвуя в инвестициях не только на фондовом рынке, но и в инфраструктурные облигации и др. Но дадут ли они доходность выше инфляции?

Новая реформа накопительных пенсий

Итак, пенсионная реформа в России приостановлена. Все замерло в непонятном положении. Существуют акционерные НПФ и более 2 трлн руб. пенсионных накоплений в них. Что делать дальше?

Логичный шаг – вернуться к стимулированию добровольных накопительных пенсий, отказавшись от обязательных. Фактически признать свою ошибку 2001 года, когда была запущена новая пенсионная система, и свернуть ее. Безусловно, сохранив накопленные гражданами деньги.

Но это, конечно, не устраивает сами НПФ, которые собирали огромные деньги с обязательствами начала их постепенного возврата по 1/20 в год через далекие 6–11 лет (на сегодняшний день). Они совсем не против продолжать их собирать. И не на основе конкуренции за небольшие добровольные накопления людей, а за счет государственной обязаловки. Сильные НПФ в принципе нужны Минфину, так как он с исчерпанием резервного фонда должен выходить с госзаймами на рынок и ему нужны богатые покупатели. Но прежде всего Минфину нужен отказ от накопительной системы в существующем виде, что позволит резко сократить трансфер Пенсионному фонду.

Но инициатором новой пенсионной реформы неожиданно стал Банк России. Какое ему, казалось бы, дело до пенсий? А он мегарегулятор. Все НПФ – его «подопечные». Он только что закончил реформу сектора и получил полностью прозрачный рынок игроков без притока денег. И ЦБР с Минфином вышли с новой реформой.

Пока эта реформа еще дорабатывается. Авторы на разных конференциях выступают с очередными идеями, описывая новую реформу, но так и не появилось бумаги, в которой она изложена. Социальный блок правительства, который и должен был бы разрабатывать такую реформу, имеет о ней такое же отдаленное представление, как и широкая публика.

Первоначально планировалось разработать новую накопительную систему в этом году как госпрограмму на 2017–2025 годы. Но авторы пока не готовы представить новую систему в деталях, и правительство отложило ее реализацию на год, теперь она разрабатывается на период 2018–2035 годов.

Авторы новой пенсионной системы описывают ее преимущества, но не подробности. Она добровольная, индивидуальный пенсионный капитал (ИПК) будет собственностью граждан (не государства, как сейчас), при некоторых условиях можно будет использовать часть этого пенсионного капитала, предлагаются новые налоговые стимулы и т. д. Все это выглядит красиво. Но вот только суть новой пенсионной реформы не вызывает энтузиазма ни у бизнеса, ни у НПФ.

Предлагается стряхнуть с доски старую пенсионную систему и отменить обязательную накопительную пенсию вообще, отправив 6% зарплаты прямо в страховую часть. И уже над ней, сверху, надстроить новую квазидобровольную систему накопительных пенсий. Опять использовав систему «молчунов». В первый год людям ничего не надо будет делать (0% отчислений). А потом каждый год будет добавляться по 1% от зарплаты на накопительную пенсию (до 6%). И людям надо будет написать заявление, если они не хотят иметь такую пенсию. Но с чего бы им этого не хотеть? Ведь теперь за отказ им не будут начисляться даже пенсионные баллы. Никакой выгоды в отказе, зато очевидная выгода в согласии, и делать для этого ничего не надо. Так что опасения НПФ, что люди станут массово отказываться от пенсионных накоплений, выглядят чрезмерными. С другой стороны, не люди, а сам бизнес может настоятельно предложить людям отказаться от такой пенсии. Тут есть проблема.

Опасения бизнеса вполне обоснованны. Новая пенсионная реформа выльется в рост налоговой нагрузки на труд со всеми вытекающими отсюда неприятностями для бизнеса – увеличение издержек (особенно в трудоемких отраслях, например, науке, IT и вообще в услугах), возможный рост безработицы, проигрыш в конкурентной борьбе импорту и в конце концов торможение экономического роста. В итоге пенсионная нагрузка возвращается туда, откуда стартовала пенсионная реформа, к уровню начала 2000‑х годов, к 28% зарплаты, отправляемым в Пенсионный фонд. Круг замкнулся.

Еще остается вопрос, что делать с пенсионными накоплениями граждан в ВЭБе (чуть меньше 2 трлн руб.). И тут есть новая идея – отдать их людям пенсионными баллами, а деньги оставить себе (т. е. ВЭБу). Грандиозно, не правда ли? Какие-то баллы, и сколько они там будут стоить лет через 20? В крайнем случае можно провести еще какую-нибудь реформу и забыть об этих баллах. А «живые» денежки можно взять здесь и сейчас. Ну хоть средства, которые граждане успели перевести в НПФ и управляющие компании, власти пока не придумали, как забрать, и за то спасибо «реформаторам».

Обсуждаемая сейчас концепция трансформации к индивидуальному пенсионному капиталу – это попытка найти выход из ситуации многолетней «заморозки» пенсионных взносов. Идет большая дискуссия, в рамках которой взвешиваются плюсы и минусы новой модели. Говорить о том, что приняты какие-то решения по трансформации накопительного компонента, преждевременно».

Мы в целом поддерживаем идею сохранения накопительного компонента и перевод его в добровольный формат. Трансформация пенсионных накоплений в индивидуальный пенсионный капитал позволит плавно перейти к этой модели.

Но необходимо не просто заинтересовать гражданина, пробудить в нем чувство ответственности за свое будущее, но и помочь – дать возможность простого входа в систему и пополнения счета, предоставить налоговые льготы, включить механизмы социальной, т.е. нематериальной, мотивации.

Если мы соберем все депозиты, которые отложены у россиян «на пенсию», мы увидим, что эти деньги просто лежат в другом месте. В интересах и гражданина, и государства переложить их для инвестирования на длительный срок. Именно эту возможность как раз и предоставляют НПФ».