Жизнь взаймы вернулась

Розничное кредитование в России в 2017 году резко рвануло вверх. Это сразу улучшило все показатели - снизило просрочку, увеличило долю кредитов кроме ипотеки. Но до рекордов 2013 года объемы выдачи кредитов пока не доросли.

В конце 2014-го – начале 2015 года потребительское кредитование практически остановилось, вслед за ключевой ставкой взлетели и ставки по кредитам, а многие банки и в тот период попросту заморозили кредитование, установив заградительные ставки и ужесточив скорринг и подходы к оценке заемщиков. Одновременно с экономическими причинами ужесточению подверглись и требования регулятора, носящие консервативный характер и выражающиеся в увеличении нагрузки на капитал по потребительским ссудам. Наиболее неприятным такое развитие событий стало для частных розничных игроков, не обладающих, в отличие от банков первого круга и банков с гос-участием, значительной долей дешевого фондирования. Частные банки привлекают деньги с рынка, таким образом, стоимость их пассивов не позволяет им предлагать низкие ставки для своих розничных клиентов. Помимо давления на капитал ограничение уровня максимальных ставок снизило и рентабельность бизнеса отдельных финансовых институтов.

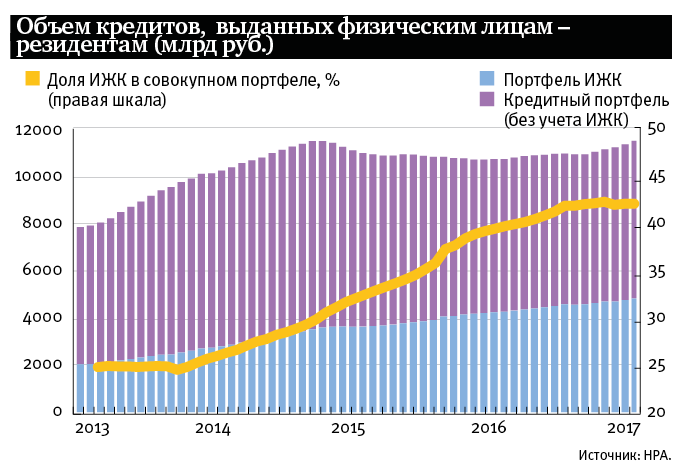

В 2013 году ежемесячный объем вновь выдаваемых кредитов (без учета ипотечных жилищных кредитов, ИЖК), за исключением предновогодних пиков и январских спадов, колебался в пределах 600–700 млрд руб., в 2014 году, после введения санкций, он несколько сократился (до 550–650 млрд руб.), однако банки продолжали развивать свои розничные программы. В январе 2015 года объем новых выдач сократился до рекордно низких 262 млрд руб., а в течение года этот показатель колебался в районе 400 млрд руб., сократившись более чем на 30% от прошлогоднего значения. Небольшое оживление рынка розничного кредитования стало заметно во второй половине 2016 года, вслед за снижением ключевой ставки кредиты стали доступнее, а банки пересмотрели свои риски на этот бизнес-сегмент. В первой половине 2017 года продолжилось восстановление рынка, а ежемесячные объемы вновь выдаваемых ссуд приблизились к показателям 2014 года.

В результате снижения объемов новых выдач начал сокращаться и совокупный размер портфеля кредитов, выданных физическим лицам (максимальное снижение составило 6,9% по состоянию на 1 мая 2016 года). Если рассматривать исключительно розничный портфель банков (без учета ИЖК), то максимальное снижение с начала 2015 года составило 19,6% и пришлось на январь 2017 года. Большую поддержку сегменту кредитования физических лиц оказала Государственная программа субсидирования процентных ставок по ипотеке, в результате действия которой ипотечный портфель банков продолжал расти (+27,3% с 1 января 2015 г. по 1 января 2017 г.), сглаживая негативную динамику по совокупному портфелю.

Также следует отметить, что благодаря положительной динамике роста доля ИЖК в совокупном портфеле увеличилась с 26% в 2013 году до 42% в 2017 году. В дальнейшем, с возобновлением розничного кредитования, доля ИЖК в совокупном портфеле будет постепенно сокращаться.

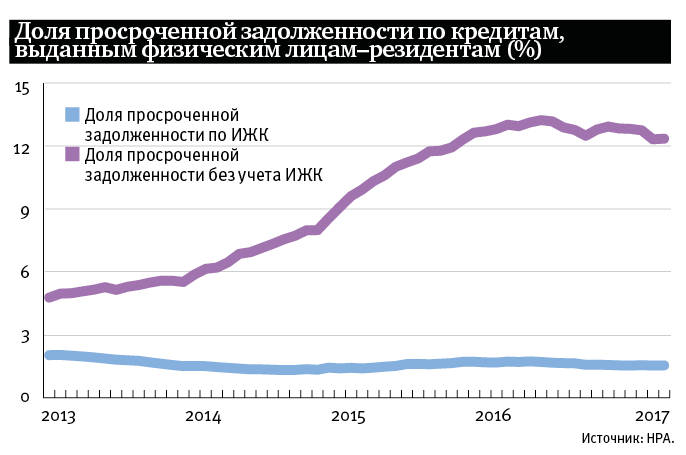

Одновременно с сокращением розничного портфеля стало снижаться и качество портфеля. Просрочка перестала «размываться» в объеме новых выдач и увеличилась с 6% розничного портфеля на начало 2013 года до 13% к середине 2016 года. Основной пик пришелся на 2015 год, когда за год доля просроченной задолженности увеличилась с 8% до 12% розничного портфеля. При этом объем просрочки по ипотечному портфелю оставался стабильным и держался на уровне 1,5% портфеля.

Рассматривая статистику по кредитам, сгруппированным в портфели однородных ссуд, можно отметить, что к середине 2016 года доля ссуд с просроченными свыше 90 дней платежами выросла до 16% розничного портфеля (без учета ИЖК), при этом на начало 2013 года доля таких ссуд составляла чуть более 5% портфеля.

В целом можно отметить, что основной пик проблем в розничном кредитовании пройден, вслед за снижением ключевой ставки стали снижаться ставки по розничным кредитам, которые стали доступнее. Главным фактором, который будет оказывать давление на рост объема выданных займов в условиях снижения их стоимости, будет ухудшение финансового положения потенциальных заемщиков. Второй ограничивающий рост аргумент – ужесточение банковских подходов к андеррайтингу. Несмотря на заинтересованность кредитных организаций в наращивании кредитных портфелей, они готовы это делать исключительно за счет качественных заемщиков (без долговой нагрузки, с официально подтвержденным по 2‑ндфл доходом).

Потенциальный круг таких заемщиков не так широк. В выигрыше окажутся те банки, у которых развит бизнес по зарплатным проектам, значительная база крупных корпоративных клиентов, сотрудникам которых они могут предложить потребительское кредитование.

Подписывайтесь на PROFILE.RU в Яндекс.Новости или в Яндекс.Дзен. Все важные новости — в telegram-канале «Профиль».