«Отстрел» банков

Сколько банков нужно России, достиг ли ЦБР своих целей, отзывая у банков лицензии, и почему борьба ЦБ с банками рискует оказаться бесконечной.

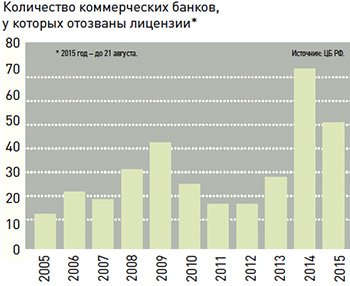

На начало 2004 года в России было 1277 банков. На 1 августа 2015 осталось всего 727. За 10 с небольшим лет исчезло более 500 банков. Сначала процесс носил относительно рыночный характер – ЦБР поднимал требования к объему уставного капитала банков и некоторые другие нормативы, из-за которых мелкие банки вынуждены были либо укрупняться, либо присоединяться к более крупным банкам. Это было их собственное решение, сохранялась некоторая свобода выбора. Но с приходом в ЦБР Эльвиры Набиуллиной процесс поменял характер, он стал больше похож на «отстрел» банков: их принудительную ликвидацию. Причем «мишени» выбираются во многом произвольно.

Сколько банков нужно России?

В январе 2014 года состоялась странная заочная дискуссия. Президент России, выступая перед студентами МИФИ (интересная, кстати, аудитория для экономических заявлений), сообщил, что российские банки нуждаются в укрупнении и повышении устойчивости и что около 1000 банков – это слишком много для нашей экономики. В сравнимой с Россией по размеру экономике Германии лишь около 250 банков. Это говорит о том, что часть финансовых учреждений должна увеличивать свой капитал и свои активы, сказал Путин.

Через день Ассоциация российских банков (АРБ) выпустила пресс-релиз, в котором указала, что в Германии 1842 банка (по данным европейского центробанка), тогда как в России действует около 900.

Истина — на стороне банкиров. В данных Бундесбанка (немецкого центробанка) есть графа «все категории банков». И в ней к банкам причисляются также более 1000 кредитных кооперативов и строительных касс. Всего на тот момент действительно 1842.

Понятно, кто и зачем предоставил президенту страны совершенно верную информацию о 250 «коммерческих банков» в Германии и не предупредил об общем количестве банков. Тот, кто хотел сформировать у него представление о том, что неплохо бы уменьшить количество банков в стране раза в 3-4. А то трудно за всеми уследить...

А сколько банков нужно нашей стране не с бюрократической точки зрения «управляемости», а с точки зрения экономики?

Вот последние данные. В США по данным корпорации по страхованию вкладов (FDIC) на 29 августа 2015 было 5492 комбанка, 833 сберегательных учреждения и 10 отделений иностранных банков — всего 6335 единиц. В Германии «банков всех категорий» на май 2015 — 1803. В России — 727.

Почему так много банков в США и Германии? Потому что для развития малого и среднего бизнеса нужны малые и средние банки, соответствующие задачам бизнеса. Большая бюрократическая организация всегда будет формулировать некие единые для всей страны формальные условия и критерии выдачи кредитов и привлечения денег. Но для развития бизнеса в Москве и небольшом (или наоборот, огромном) отдаленном регионе эти условия и критерии должны быть разные — потому что там разная финансовая ситуация, количество денег, специфика бизнеса и т.д. Местные банки могут учесть это, а московские супергиганты — нет.

На самом деле уже сейчас банков в стране критически мало для обеспечения реальной банковской конкуренции в регионах.

Сомнительные цели…

Политика увеличения требований к капиталу банков проводилась с целью увеличить устойчивость банковской системы страны. Увеличилась ли она? Вряд ли. Скорее наоборот. Как и в прошлый кризис 2008/9 годов, так и сейчас банки в первую очередь потребовали господдержки и в огромных масштабах — тогда в виде беззалоговых кредитов Центробанка, сейчас — в виде докапитализации на сумму в 1 трлн рублей за счет бюджета и еще половину этой суммы в других формах. Банковская система страны не стала более устойчивой к кризису. Ее зависимость от «подачек» государства не уменьшилась.

Свою «охоту» на банки Эльвира Набиуллина начала под предлогом борьбы с сомнительными операциями и легализацией денег. Именно эти основания фигурировали более, чем в половине случае отзыва лицензий у банков в 2014 году.

И каковы результаты политики спустя 2 года и сокращение числа банков в стране на 167 единиц? В первом квартале 2013 года по графе «сомнительные операции» платежного баланса проходило $9,3 млрд, а в первом квартале 2015 — всего $0,3 млрд. Кажется убедительная победа? Но вот два простых вопроса, почему такая убедительная победа над «сомнительными операциями» кажется сомнительной:

1. Почему не упал отток частного капитала из страны?

2. Почему в 2015 году темпы «отстрела» банков со стороны ЦБР не сокращаются?

Может быть, учет т.н. «сомнительных операций» - всего лишь некоторая условность? Захотели — увидели «признаки фиктивности операций», а захотели — нет. Ни для кого из профессионалов не секрет, что любая капитальная операция платежного баланса может быть легально проведена по текущим счетам. Сейчас, в условиях санкций, проще выводить капитал в виде выплат по внешнему долгу (в т.ч. своим зарубежным филиалам или офшорам) — т. е. по капитальным статьям – и необходимость вывода капиталов через торговые операции просто сократилась. Возможно, утечка капитала поменяла форму, а возможно ЦБ теперь просто не хочет замечать что-то неприятное для себя. Но ясно одно — проблема не решена. Есть лишь иллюзия ее решения.

… и сомнительные методы

«Отстрел» банков вовсе не такое безобидное мероприятие как пытается представить Центробанк. Ведь это счета физлиц застрахованы АСВ и выплачиваются на 100% (до 0,7 млн руб до 29 декабря 2014, сейчас — до 1,4 мн руб.). Это распространяется и на счета индивидуальных предпринимателей. Но деньги юрлиц не застрахованы никак.

Вот так получает бизнес обратно свои деньги при ликвидации банка — 1/20 от «зависшей» суммы и спустя 4 с лишним года после отзыва лицензии. Бизнес просто теряет деньги — сотни миллиардов рублей. Мощнейший удар по малому и среднему бизнесу.

Столь низкий процент возврата денег – это проблема не столько закрываемых банков, сколько именно регулятора, ЦБ. Любой самый устойчивый банк, если его неожиданно закрыть, окажется не в состоянии немедленно рассчитаться по всем долгам. Потому что деньги в работе, иногда в расчете на прибыль на многие годы. Ни один банк не сможет при моментальной остановке деятельности рассчитаться полностью по всем долгам.

Кроме того, никто не отменял того, что называется «моральный риск» - последствия политики закрытия банков, которые прямо противоположны целям ЦБ. Как только банк попадает в зону пристального внимания Центробанка, у его менеджмента появляется желание вывести деньги и «слинять» с ними за границу. Своей борьбой с сомнительными операциями Банк России сам провоцирует их нарастание.

Второй вид морального риска: как только ЦБ обращает внимание на банк, его клиенты узнают об этом и начинают разбегаться в другие кредитные организации. Что резко ухудшает финансовое состояние банка и создает проблемы с его ликвидностью. Отсюда и второе основание для закрытия банков – «низкокачественные активы», «не создавал резервов», «потеря ликвидности». ЦБ сам провоцирует «bank run» - набег клиентов на банк, который приводит его к краху.

Есть и третий вид морального риска. Ввиду закрытия малых банков и неизвестности, кто будет следующей «мишенью», клиенты заблаговременно переводят свои деньги в крупнейшие и государственные банки (благо ЦБР позаботился и опубликовал список системообразующих банков, которые слишком большие для того, чтобы их обанкротили). Это ослабляет всю остальную несистемообразующую банковскую систему и провоцирует ухудшение ее финансового положения, увеличивая вероятность попасть «на мушку» ЦБ.

Доля первой двадцатки банков по активам всего за неполных два набиуллинских года (1 июля 2013 – 1 июня 2015) выросла с 70% до 74,5% -на 4,5 процентных пункта. За два года до Набиуллиной такой рост составил только 1 п.п. Российская банковская система становится все более концентрированной и государственной. Что выгодно крупнейшим государственным и частным корпорациям (а также удобно госчиновникам), но совершенно не годится для развития малого и среднего бизнеса.

С учетом этих трех видов морального риска борьба ЦБ за «очищение» российской банковской системы обречена быть вечной – пока физически не закончатся банки. Центробанк вошел в саморазвивающийся процесс ликвидации банковской системы. Банк России даже не осознает, что он потерял контроль над сокращением российской банковской системы, и процесс сам уже ведет его, оставляя все меньше свободы для принятия решений. ЦБ все время кажется, что еще немного, еще чуть-чуть – и проблема будет решена, но почему-то опять и опять появляются банки с низкокачественными активами и сомнительными операциями. Главный банк страны уже не может остановиться.

Подписывайтесь на PROFILE.RU в Яндекс.Новости или в Яндекс.Дзен. Все важные новости — в telegram-канале «Профиль».