- Главная страница

- Статьи

- Падение с отскоком: экспорт российской нефти в январе показал рекордные темпы роста

Падение с отскоком: экспорт российской нефти в январе показал рекордные темпы роста

После почти двукратного провала в декабре прошлого года физические объемы морского экспорта российской нефти стремительно пошли вверх и достигли показателей весны 2022-го. Достичь этого удалось ценой больших дисконтов и выстраивания серых схем, которые бьют по бюджету РФ. К тому же впереди еще одна неприятность: вступает в силу эмбарго на поставки в Европу российских нефтепродуктов, и готовых методов для обхода этих санкций у наших нефтяников, кажется, нет.

Содержание:

Нефтяной шок и теневой флот

Санкции против Москвы заработали, заявили многие эксперты, когда в декабре российский экспорт танкерной нефти просел примерно на 50%. Но на днях агентства Bloomberg и Reuters независимо друг от друга привели данные по движению танкеров, из которых следует, что во второй половине января морской экспорт российской нефти восстановился до 3,7–3,8 млн баррелей в сутки, что примерно соответствует показателям апреля 2022 года. Максимальный прирост зафиксирован на Балтийском море – плюс 626 тыс. баррелей в сутки. Увеличились также поставки из черноморских и тихоокеанских портов.

Есть куда падать: каким станет 2023 год для российской экономики

Получается, российский нефтяной экспорт оказался маловосприимчив к западным санкциям? Если говорить об объемах продаж, то да. Дело в том, что важнейшим инструментом обхода санкций стал дисконт на сырье.

Но пойдем по порядку. Отгрузки нефти из РФ резко упали после введения европейского эмбарго на поставки танкерной нефти, а также потолка цен. По словам главного директора по энергетическому направлению Института энергетики и финансов (ИЭФ) Алексея Громова, резкое падение обусловлено тем, что перед вступлением в силу новых ограничений многие наши импортеры спешили приобрести сырье впрок. В течение осени они наращивали покупки, и к декабрю их запасы оказались столь велики, что необходимость в импорте на время отпала. К тому же выжидательная позиция – это нормальная реакция в случае санкций, добавляет преподаватель РАНХиГС Сергей Хестанов.

Затем покупатели увидели, что ценовой потолок довольно высок, а Москва готова продавать ниже установленных ограничений, и это стало стимулом к возобновлению закупок.

Еще один фактор – логистический. Россия заметно усилила собственный танкерный флот, вдобавок к торговле нашей нефтью подключился так называемый теневой флот – собственники этих судов неизвестны, но работают они в интересах РФ. В начале декабря западные СМИ сообщали, что РФ приобрела 109 танкеров возрастом 12–15 лет. Это дало повод экспертам предположить, что использовать их будут для серых поставок, когда судно не оснащается транспондером и нельзя определить его принадлежность.

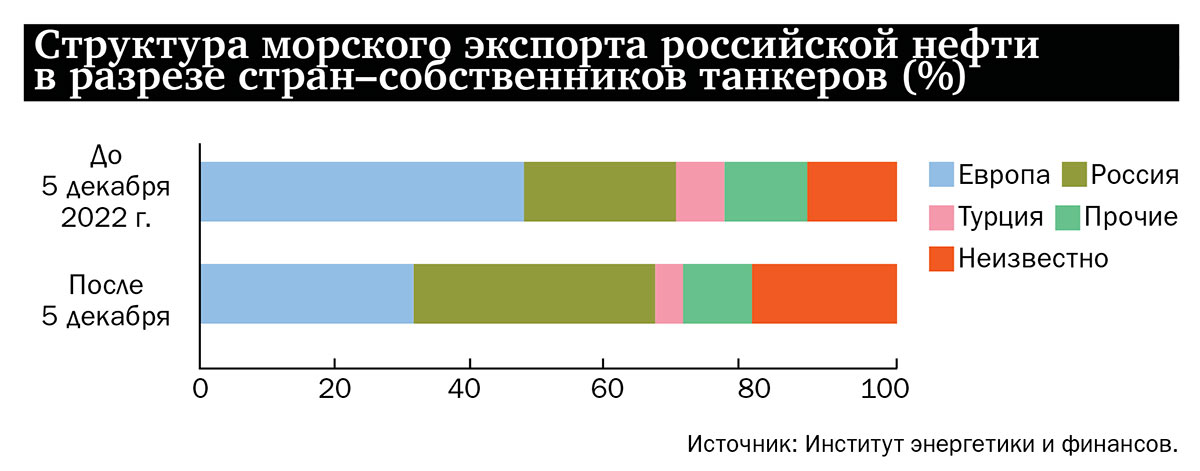

После введения эмбарго и потолка доля перевозок нашей нефти европейскими судами сократилась с 47% до 31%, зато доля российских танкеров выросла с 22% до 35%, доля «теневого флота» – с 13% до 21%.

«Эти факторы привели к тому, что падение в натуральном выражении оказалось очень краткосрочным, – пояснил Алексей Громов. – Думаю, что в ближайшее время цифры по экспорту нефти не будут сокращаться».

Мимо бюджета

С ценами все сложнее. До санкций главным покупателем российской нефти была Европа, и цена барреля Urals соответствовала цене СИФ (CIF – Cost, Insurance and Freight), по которой нефть достается конечному покупателю. Она включает в себя стоимость перевозки и страховки. Все дело в том, что доставка в Роттердам или порты Южной Европы была недорогой – около $1,5 за баррель. Но теперь, когда нефть идет в Азию, логистическое плечо и цена доставки выросли в разы. Стоимость барреля стали определять уже по цене ФОБ (FOB – Free On Board) – по ней нефть отгружается на судно в российском порту. Это те самые $40–45 за «бочку». К ним надо прибавить доставку, что обходится теперь примерно в $10 за баррель, и страховку – еще $2–3 на баррель.

Ответный ход: как реакция России на потолок цен повлияет на нефтяной рынок

Вдобавок, по словам Громова, российская нефть теперь часто продается через посредников – это трейдеры средней руки, о которых прежде не слышали на рынке. И получается, что, когда нефть доходит до покупателя, ее цена СИФ почти упирается в потолок. Но самое интересное в том, что в каждом звене этой цепочки прибыль может получать наша нефтяная компания. То есть и судно, и страховщик, и перекупщик могут принадлежать или быть связаны с российским продавцом. Налогооблагаемая база продавца за счет низкой отгрузочной цены снижается, в итоге компания в плюсе, а бюджет в минусе.

«Когда меняются правила игры, рынок становится менее прозрачным, и у игроков возникает большое искушение на этом заработать. Все серые схемы – это возможность сколотить состояние», – объясняет Громов.

Вообще, изменение методики ценообразования – большая проблема, ведь цена Urals используется при расчете всех бюджетных показателей, а прежняя привязка к СИФ-цене из-за удлинившегося плеча больше неактуальна. Это ставит в затруднительное положение наш Минфин, поскольку неясно, какую цену Urals учитывать при бюджетном планировании. Президент Владимир Путин уже поручил правительству до 1 марта представить предложения по уточнению методики расчета цены на нефть и нефтепродукты для налогообложения.

К слову, как отметил Сергей Хестанов, пока большее воздействие на бюджет оказывают не санкции, а рост расходов. В 2022 году возникший дефицит удалось покрыть за счет заимствований на внутреннем рынке и средств Фонда национального благосостояния. «Пока размер ликвидной части ФНБ позволяет предположить, что с его помощью в течение пары лет могут быть устранены любые разумные последствия санкций», – говорит эксперт.

Извилистые пути российской солярки

Еще одна надвигающаяся проблема – это эмбарго на поставки в ЕС нефтепродуктов, которое должно вступить в силу 5 февраля. По данным британской The Financial Times, Старый Свет потребляет около 6,4 млн баррелей дизтоплива в сутки, при этом собственные мощности европейских стран способны производить только 5 млн баррелей в сутки. Россия, как пишет FT, до последнего времени экспортировала в Европу около 700 тыс. баррелей топлива. Агентство Reuters со ссылкой на высокопоставленный российский источник сообщало, что прекращение поставок в ЕС приведет к снижению нефтепереработки в нашей стране на 15%.

Пакет с пакетами: какие санкционные риски ждут Россию в новом году

Трудностями Москвы уже поспешили воспользоваться Китай, Индия и страны Ближнего Востока, нарастившие поставки дизтоплива на мировой рынок. Причем Пекин и Дели производят горючее из российской нефти, которую сами получают с большим дисконтом. Как заявляли эксперты Bloomberg, активность этих стран поможет Западу (прежде всего ЕС) справиться с дефицитом дизеля, после того как заработает европейское эмбарго. Отмечается, что Китай напрямую в Европу продает лишь часть своего топлива, но поставки в другие регионы все равно высвобождают дополнительные объемы, и они потенциально могут быть направлены в Старый Свет.

В случае с нефтепродуктами после введения эмбарго нас, видимо, ждет довольно резкое падение экспорта, но без последующего отскока, как получилось с нефтью. Дело в том, что адекватной замены европейскому рынку не существует. «Эффект от этих санкций нельзя будет преодолеть за месяц с небольшим. На это потребуется полгода-год, возможно, больше, чтобы перенаправить поставки на другие рынки», – считает Алексей Громов. Впрочем, санкции Брюсселя – это палка о двух концах: Россия как экспортер лишится крупнейшего рынка нефтепродуктов, но и ЕС лишается крупнейшего поставщика, заменить которого легко не получится.

Как следствие, может быть реализована следующая схема: РФ экспортирует нефтепродукты в Китай и Индию, чтобы те использовали их для собственных нужд. А нефтепродукты, произведенные в этих странах, будут поставляться в Европу. Дело в том, что обеспечить потребности внутреннего рынка плюс работать на экспорт мощности китайских и индийских НПЗ пока не позволяют. Схема выглядит как минимум странной – это как чесать левой ногой за правым ухом. Но из-за геополитических потрясений весь механизм торговли нефтью и нефтепродуктами функционирует сейчас вопреки рынку. А значит, есть реальный шанс, что в случае политической разрядки прежние цепочки поставок все-таки будут восстановлены.

Подписывайтесь на PROFILE.RU в Яндекс.Новости или в Яндекс.Дзен. Все важные новости — в telegram-канале «Профиль».